【投資信託】何度でも書こう「新光US-REIT オープン(愛称:ゼウス)」はダメダメな投資信託(ミューチャル・ファンド)であると!〜毎月分配金に騙されるな〜

公開日:

:

最終更新日:2021/02/09

日本の投資信託(ミューチャル・ファンド)やETF

国内ファンド解説

こんにちは、眞原です。

今回は、運用歴長く純資産総額も大きな『新光US-REIT オープン(愛称:ゼウス)』の情報です。

何度もこのブログでは取り上げていますが、今回改めて。

以前のブログは本ブログの最後に改めて確認用で(ちゃんと時系列で追って「ファンドの善し悪しを確認」してみてくださいね)。

では、まず現状から。

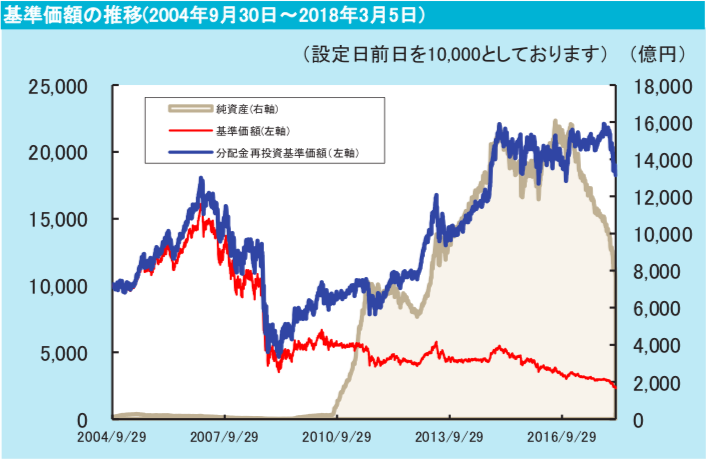

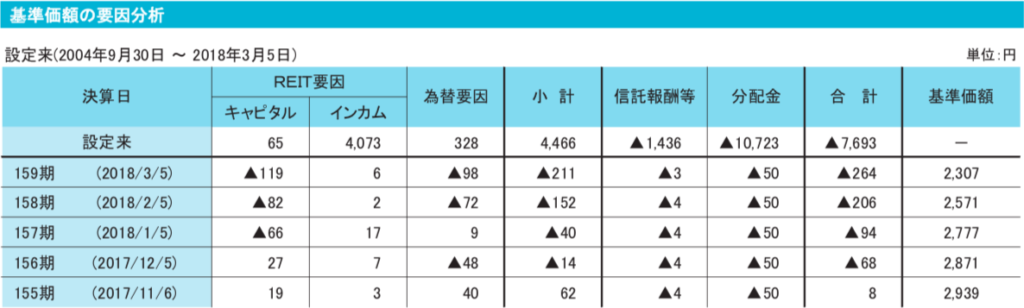

<基準価額の推移> (出典:アセットマネジメントOne HP)

(出典:アセットマネジメントOne HP)

個人投資家のみなさん、そもそも毎月分配金の投資信託(ミューチャル・ファンド)なので、分配金再投資の「青色のチャート」は、無視しましょう。

つまり、見るべきは「赤色チャート」と「茶色の純資産総額」

チャート上(視覚上)もはやグダグダなのは言うまでもありませんが、より具体的に数字で見ると、

【基準価額】2,385円(2018/4/10)

【純資産総額】約7,688億円

【分配金累計額】10,748円

【直近分配金】25円

という状況で、以前(2017年1月)に本ブログで取り上げた際↓の毎月分配金「50円」から半減しています。

2017年1月末時点から約1年数ヶ月で、

基準価額は、

3,341円(2017/1)→ 2,385円(2018/4)

マイナス金額965円、マイナス率28.6%

純資産額は、

1兆4,487億円(2017/1)→ 7,688億円 (2018/4)

マイナス金額:6,799億円、マイナス率46.9%

分配金累計額は、

10,023円(2017/1)→ 10,748円(2018/4)

期間中の分配金受取総額:725円

月々分配金額は、

50円(2017/1)→25円(2018/4)

マイナス50%

とまさに、

「早く解約しないと、マイナスが拡大していく」

と「今更ながらに我先にと焦り始めて、解約(売却)している個人投資家が圧倒的に多い状況(ずっと本ブログで取り上げてきた通りなのに!)」が伺えます。

ちなみに毎月の「分配金」を楽しみにしていて・・・なんて元も子もない話をしている個人投資家も要注意です。

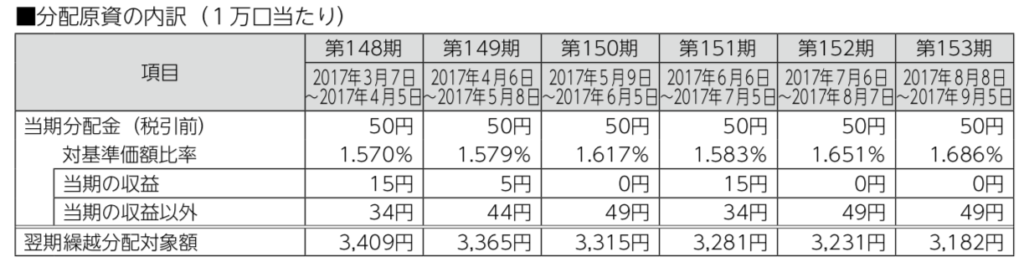

<分配金原資の内訳/基準価額の要因分析>

僅かながらでも「分配金を貰うため!」とマイナスになっていくのを前提で投資し続けている投資家でも、かつて月々50円の毎月分配金を出していた当時はほぼ100%をファンドの過去のリターンからの取崩し(完全にタコ足分配金/特別分配金)だったのですから。

さて、この「今更ながらに我先にと焦り始めて、解約(売却)している個人投資家が圧倒的に多い状況」の流れにさらに拍車がかかっていくと、

・新光US-REIT オープン(愛称:ゼウス)の基準価額は、もっと下落

・ただでさえタコ足の毎月分配金は、もっと減配、さらにタコ足

・「安い!」「分配金利回りは◯◯%!」という訳の分からない銀行員や証券マンのセールストークが蔓延して、完全に誤解している投資家が益々増える

という状況になっていきます。

正直私の感覚では「株式投資信託(ミューチャル・ファンド)」でない限り、基準価額が「安い」「高い」なんて考え方は無意味です。

こういう「安い/高い」という基準で投資判断する個人投資家は、そもそも投資信託(ミューチャル・ファンド)での運用に向いていないので、むしろ信用取引も含めて「株式投資」で安い高いで切った張ったをする方がナンボかマシです。

投資信託(ミューチャル・ファンド)へ投資すべきかどうかの基礎となる投資基準は、

・投資信託(ミューチャル・ファンド)「見通し」ではない

・ファンドの運用が上手かどうか(ベンチマークやインデックスを上回っている前提で、投資資金が増加しているか)

・毎月分配金ではないファンド(完全に複利運用=オフショアファンド)

です。

他はインデックスやETFで十分です(日本の投資信託(ミューチャル・ファンド)に投資するメリットはほとんどない)。

そして、インデックスやETFで足りない資産の1つとしてオフショアファンドに投資することで全体のリスクヘッジ+資産分散に繋がるのです。

よく、

この投資信託(ミューチャル・ファンド)の見通しは?

なんてことを尋ねられますが、結局は、

「ファンドマネージャーのウデ次第=経済的にマイナス状況でもリターンを上げているか?=自分が投資資金が殖えているか?」

なので正直、株式や為替などのような「見通し」をもとに判断なんてできません(本当に勘違いしている個人投資家が多いこと)。

「見通し」は、株式や為替、債券についてはありえますが、投資信託(ミューチャル・ファンド)運用では様々な資産で運用しているので一概に見通しなんてあってないようなもんです・・・。

でも、どうしても「見通し(?)」を知りたければ、ご丁寧に毎月のFactsheet(月次レポート)や運用報告書にファンドマネージャーからの「運用方針」が書かれているので、それを参考にしましょう。

最後に、2017年1月のブログ記事がこちら↓

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

【投資信託(ファンド)解説】トレンド・アロケーション・オープン(モーニングスター ファンド オブ ザ イヤー2014)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログではモーニン

-

-

JPMジャパンマイスター

最新個別ファンド情報有料メルマガ(525円/月)はこちらから ↓↓↓ こんにちは、K2 I

-

-

ブラックロック・ラテンアメリカ株式ファンド

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは、K

-

-

生活基盤関連株式ファンド(愛称:ゆうゆう街道)

あなたの資産運用を無料診断(所要3分) ↓↓↓ こんにちは、K2 Investment

-

-

「SMBC Trust銀行から販売されている投信ウェルス・コアポートフォリオ(コンサバティブ型/グロース型)って投資アドバイザーの目から見てどうなのでしょうか?」(東京都在住・50代女性・医師)

こんにちは、眞原です。 今回は実際に頂いたご相談(Q&A)について。 (出典:SMB

-

-

「アジア好利回りリート・ファンド」から「グローバル・ロボティクス株式ファンド」への乗り換え販売提案をされているがどうでしょうか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は実際に弊社クライン

-

-

みずほインデックス投資戦略ファンド(愛称:iパズル)

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは、K

-

6-110x110.png)

-

日本株アルファ・カルテット(毎月分配型)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は既に1年半運用され

-

-

グローバル・バランス・ファンド(安定型)(安定成長型)(成長型)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

ダイワ米国バンクローン・ファンド(為替ヘッジあり)2014−07

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で