資産運用基礎その①:「応募者利回り(Yield to Subscribers)」〜債券投資の4つの利回り〜

公開日:

:

最終更新日:2020/09/02

資産運用の基礎、Q&A、基礎用語, 金融・資産運用の用語

こんにちは、真原です。

今回は、資産運用の基礎編。

特に、個人投資家にあまり馴染みが薄い「債券投資」について。

まず、はじめに・・・。

「債券」とは?

大枠として「債券」とは、国や企業などの債券の「発行体」が、「投資家」から資金を借り入れるために発行する「有価証券」の1つのことを言います。

また「債券」は、満期が定められていて、満期となる「償還日(≒満期日)」には、額面金額(≒投資額)が、投資家に払い戻されます。一方で、投資家は、発行体に対してお金を貸す代わりに、予め決まった「利子(クーポン/金利)」を受け取れる(儲け)、というものが「債券」です。

ちなみに「債権(権利)」とは、まったく別物なので、注意しましょう。

個人投資家にとって、馴染みがある「債券投資」といえば、

具体的には国が発行する「国債」

地方公共団体が発行する「地方債」

企業が発行する「社債」

また、債券にはいくつか方式があって、

「利付債(Coupon-Bearing Bond)」

「割引債(Discount Bond)」

「転換社債(Convertible Bond/CB)」

などがあります。

他には「サムライ債」や「ユーロ円債」なとの外債や外貨建債券もありますが、若干専門的過ぎるのでここでは割愛します。

ちなみに、銀行でよく販売されている「仕組債(Structured Bond)」という、スワップ取引やオプションなどのデリバティブを駆使して、株式個別銘柄や株価連動、為替連動などに一定条件(仕組み)を付けた「オーダーメード債券」にも投資できあります。

「債券の利回り」とは?

上で見たように「債券」に投資すると、基本的には、満期まで投資し続け「金利(クーポン/利子)」を取る運用です。

この「金利・利率(クーポン/利子)」を取るという投資行為において、「利率 (年利率)」は、投資の額面金額に対して、毎年受け取る利子の割合のことを言います(=表面利率)。また、この債券の利率は、発行する際のマーケットの金利水準や発行体の信用度などに応じて決まってきます。

また一方、「利回り(年利回り)」と は、「投資金額に対する利子も含めた年単位の収益の割合」のことを言います。

そして、この「利回り(年利回り)」には、下記④つの「利回り」があります。

- 応募者利回り(Yield to Subscribers)

- 最終利回り(Yield to Maturity/YTM)

- 所有期間利回り(Holding Period Return/HPR)

- 直接利回り(Current Yield)

今回は、①つ目の「応募者利回り(Yield to Subscribers)」について。

よくよく思い返せば・・・FP3級などの試験で、この計算問題って出されますよね?

「応募者利回り(Yield to Subscribers)」とは?

「応募者利回り(Yield to Subscribers)」とは、新規で発行された債券を、償還(満期)まで所有(投資)した場合の「利回り」のことをいいます。

具体的に見てみると・・・、

〜債券発行条件〜

表面利率(=金利):2.0%

価格 :額面金額100円につき、101円

年限(満期) :10年

という債券に投資する場合には、「額面100円を、101円で購入する」という投資になります。

(※債券投資の基本は、額面100円で投資して、償還時に100で元本が戻ってくる)。

上の条件の場合、

「1円高く債券への投資をする(購入する)ことになりますが、代わりに2%のクーポン(金利/利息)を受け取れる」

ということです。

この債券で、満期まで10年間運用(投資)する場合、1年間の利回りはいくらでしょうか?

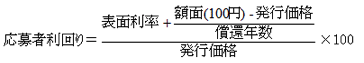

【「応募者利回り(Yield to Subscribers)」の計算式】

{表面利率+(額面金額ー発行価格)÷ 償還年限}÷ 発行価格 × 100

なので、

{2%+(100円−101円)÷ 10年}÷101円 × 100 = 1.8811…%

となり、年利1.81%という債券だと分かります。

つまり、1,000万円投資すれば、年間で188,110円の金利(クーポン/利息)をリターンとして受け取れるということです。

利回り計算とはいえ「応募者利回り」という言葉の定義と計算式さえ分かれば、小学生でもできる単なる加減乗除なので、何ら難しいことはありませんね。

次回は②つ目の、

2. 最終利回り(Yield to Maturity/YTM)

について確認してみたいと思います。

海外仕組債入門書(マニュアル)を

無料進呈します

希少価値の高いもので、富裕層しか投資できないという間違った認識の「仕組債」。海外ではこちらのような方であれば、気軽に最低投資金額もなくいくらからでも投資できます。

・ 固定金利が欲しい

・ 長期投資でなく短期(最大 6 年)がいい

関連記事

-

-

一人ひとりの私生活に直結する2015年世界情勢リスクと国内情勢をナナメヨミ〜自分の頭で考え行動する時代〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は個人投資家の誰もが

-

-

ビッグマック指数で見ると今後は「ドル安円高傾向」??

こんにちは、投資アドバイザーの眞原です。 今回は1つの参考指標「ビッグマック指数」から考える「

-

-

積立投資はするに越したことはないし、まして「海外積立投資」の方が良いに決っている

こんにちは、眞原です。 今回は、資産運用初心者向けの資産運用方法について。 ズバリ、

-

-

富裕層もサラリーマンもそれぞれの保有資産別の資産運用方法

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用初心者から

-

-

【資産運用基礎】現役時代40代迄に資産運用を始めるのと退職後60代から退職金で資産運用を始める「大きな違い」

こんにちは、眞原です。 早速ですが・・・、 資産運用、してますか? (預貯金以外で何か

-

は国におんぶに抱っこという間違った考え方〜自己責任時代に乗り遅れる人たち〜-110x110.png)

-

老後生活(年金)は国におんぶに抱っこという間違った考え方〜自己責任時代に乗り遅れる人たち〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、私が金融サービス

-

-

野村證券と大和証券の中国株ファンドがサスペンド(売買停止)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 中国マーケット(上海総合

-

-

相場は悲観の中に生まれ、懐疑の中で育ち、楽観の中で成熟し、幸福感の中で消えていく・・・さて、利益確定していますか?

こんにちは、K2 Investmwent 投資アドバイザーの眞原です。 日経平均株価が約18年

-

-

春闘?賃上げ交渉?給与が増えた?嘘、嘘、嘘!!アベノミクスで実質賃金は23か月連続目減り中!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「投資と社会事

-

1-110x110.png)

-

誰もが知りたいウォーレン・バフェットの実力(バークシャー・ハサウェイの株価上昇率は年利20%!)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、個人投資家であれ