資産運用基礎その②:「最終利回り(Yield to Maturity/YTM)」〜債券投資の4つの利回り〜

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、真原です。

今回も前回に引き続き資産運用基礎の「債券投資」の下記④つの利回りのうちの②つ目。

-

応募者利回り(Yield to Subscribers)

-

最終利回り(Yield to Maturity/YTM)

-

所有期間利回り(Holding Period Return/HPR)

-

直接利回り(Current Yield)

前回分「1.応募者利回り(Yield to Subscribers)」については、こちら。

で今回は、2つ目の

②:「最終利回り(Yield to Maturity/YTM)」

について。

「最終利回り(Yield to Maturity/YTM)」とは?

「最終利回り(Yield to Maturity/YTM)」とは、既に発行されて債券市場で売買されている債券(=既発債)を購入/投資して、償還(満期)まで保有した場合の「利回り」のことを言います。

具体的に見てみると・・・、

〜既発債の条件〜

表面利率(=金利) :1.0%

価格 :額面価格100円に対して101円

残存年限(満期まで):4年

既に発行済で満期まで残り4年、債券市場で流通しているこの債券の場合です。

額面価格100円に対して101円で購入し、表面利率1.0%、残っている年限が4年間(満期まで残り4年間)で運用した場合の、1年あたりの年利(利回り)がいくらになるのかを考えます。

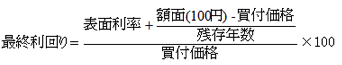

【「最終利回り(Yield to Maturity/YTM)」の計算式】

{表面利率+(額面金額ー購入価格)÷ 残存年限}÷ 購入価格 ×100

なので、

{1.0% +(100円−101円)÷ 4年}÷ 101円× 100 = 0.742…%

となり、この債券に投資すると、償還(満期)までの残り4年間は、年利0.742%で運用することになるということです。

利回り計算とはいえ「最終利回り」という言葉の定義と計算式さえ分かれば、小学生でもできる単なる加減乗除なので、何ら難しいことはありませんね。

次回は③つ目の、

3.所有期間利回り(Holding Period Return/HPR)

について確認してみたいと思います。

海外仕組債入門書(マニュアル)を

無料進呈します

希少価値の高いもので、富裕層しか投資できないという間違った認識の「仕組債」。海外ではこちらのような方であれば、気軽に最低投資金額もなくいくらからでも投資できます。

・ 固定金利が欲しい

・ 長期投資でなく短期(最大 6 年)がいい

関連記事

-

-

「何が儲かるの?」と聞く人は単なるギャンブラー思考

おはようございます、投資アドバイザーの眞原です。 今回は私が思う、資産運用の考え方の基礎につい

-

-

「アジア好利回りリート・ファンドの分配金」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はQ&A形式

-

-

各国株価最高値圏!投資家自身の「目標リターン」に基づく利益確定のススメ

こんにちは、眞原です。 今回は、資産運用の基礎。 特に、日本の投資信託(ミューチャル・フ

-

-

ギリシャがデフォルトすると、投資している投資信託はどうなるか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はギリシャがデフォル

-

-

【資産運用戦略】米国のビリオネア(成功者)から学ぶ「投資/資産運用で食べていく思考方法」

こんにちは、眞原です。 今回は個人投資家の有価証券(株式、債券、ファンド、ヘッジファンド(オフ

-

-

株は上昇が続けば下落間近、下落が続けば上昇間近?(ギャンブラーの誤謬)

こんにちは、眞原です。 今回は資産運用の基礎。 さて、問題です。 現在、個人投資家

-

-

投資資本 × 生産性 × 人口増加 = 国の発展(GDPの増加)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 昨晩、同世代20代後半〜

-

-

カモネギ個人投資家にならないために!まずは証券マンや銀行員に「オススメや流行りの投資信託」を尋ねるのを止めましょう

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、資産運用初心者に

-

-

(Q&A)USD建て一括投資の場合はドル円レートが影響しますが、どのように考えるべきでしょうか?

こんにちは、眞原です。 今回は、実際のご相談内容に沿っての情報です。 ポイントは、 ・

-

-

『野村證券から様々な商品を熱心に勧めれていますが、1,000万円程度をどのように分散して運用すべきか分かりません』(女性)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は実際に頂いたご相談