株は上昇が続けば下落間近、下落が続けば上昇間近?(ギャンブラーの誤謬)

公開日:

:

最終更新日:2017/06/22

資産運用の基礎、Q&A、基礎用語

こんにちは、眞原です。

今回は資産運用の基礎。

さて、問題です。

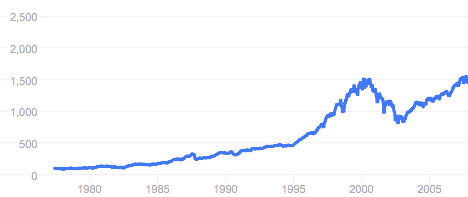

現在、個人投資家のアナタが、下記の指数(インデックス)へ積立投資していると仮定します。

Q1.深く考えずに、直感でこのチャートを見てどう考え感じますか?

<A.>

1.)今後そろそろ下がるだろうから、売却しよう

2.)ここから上がりそうだから、新たな資金を投じよう

3.)とりあえず、高値近辺だし売って利益確定しよう

4.)よく分からないけど、中長期投資だからそのまま放置

そして・・・、

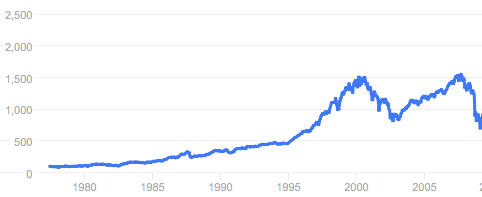

<チャート1.>の2005年から約3〜4年の時間が経過した後の同じインデックス(指数)の推移がこちら。

<チャート2.>

そうです、2007〜2009年に差し掛かるタイミングでサブプライムローン問題、そしていわゆる金融危機(リーマン・ショック)に繋がるタイミングだったので、最高値から大きくインデックス(指数)は下落します。

さて、ここで同じ質問です。

Q2.深く考えずに、直感で上の<チャート2.>を見てどう考え感じますか?

<A.>

1.)このまま下がるだろうから、売却しよう

2.)そろそろ上がりそうだから、新たな資金を投じよう

3.)とりあえず、高値近辺だし売って利益確定しよう

4.)よく分からないけど、中長期投資だからそのまま放置

大半の個人投資家はこの<チャート2.>のタイミングで実際に投資をしていると、このチャートを見ると、感情的/悲観的に「大幅に下がってるー!これ以上下がると困るー!これ以上下がることを心配して夜も眠れない!」と感じやすく、

だから、

「売ろう(損切しよう)・・・」

という「損失回避のバイアス(心理的なプレッシャー)」に押しつぶされ、あえなく「下がっている時に、売却(損切)」をする傾向にあります。

最も理想的で利益最大を考えると<チャート1.>の時点(高値の時点)で、

3.)とりあえず、高値近辺だし売って利益確定しよう

を選択しておけば良かったにも関わらず、です。

高値圏にあるその時はきっと「まだ上がるかも!」「もっと上がるかも!」「最高値を更新するかも!」というように、感情的に「現状維持のバイアス)」に押しつぶされ、更に投資しておこう(=「2.)ここから上がりそうだから、新たな資金を投じよう」)と選択してしまう傾向が強いです。

ここまでを見ていくと、正直「資産運用(投資)」とは呼べない、単に上げ下げに賭ける「投機(スペキュレーション)」なので、本来中長期でコツコツと資産形成をしていく考えの個人投資家(特に積立投資をしている投資家)にとっては、「全く意味が無い考え方と行動判断」といっても過言ではありません。

そもそも、「上げ下げに賭けること」「下がったらどうしよう」「上がるだろうか」なんてことを主観的に想定している段階で、中長期の個人投資家の資産運用の考え方からはかけ離れ大間違いだからです(断言)。

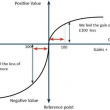

ここまでの「上げ下げ期待」は専門的に言えば、行動ファイナンスの「ギャンブラーの誤謬(ごびゅう)」と言います。

例えば、

コイン投げで表、表、表と連続して表が出ると、次は裏が出そうな気がする心理傾向

です。

実際は何回表が連続して出ようとも、次に表が出る確率は1/2にも関わらず(毎回独立事象(前回の結果と次のコイン投げは無関係)

です。

さて、資産運用において、この感情的な判断を防ぐ方法としては、

1.)年間で何パーセント上昇/下落したら、有無を言わさず利益確定/損切をする

2.)何年間単位(3年、5年)は固定して、その決めた年数/時期ごとに利益確定/損切をする

など「感情/主観/心理を解除して、ルールに則って客観的/自動的に行う」という方法。

これは「実は利益最大時ではない時」や「マイナス圏の大底での損切」になるかも知れないという事実も含んでいますが、それらを無視した上で行うのがポイントです。

だからこそ、個人投資家は「投資している資産全体」から「自分の全資産バランス」を考え、時に「リバランス(資産配分変更)」も含め、自動的に主観を排除して考え、最後「中長期(少なくとも10年、15年以上)」で考えて資産運用をしたほうが良いのは言うまでもありません。

※リバランスとは?(海外積立投資の知恵)

さて、ここまで見てきた<チャート>ですが、直近までの期間のチャートも最後に確認します。

<チャート3. S&P500指数>

いかがでしょうか?

じつは、最高値を更新中の米国S&P500指数チャートでした。

結局、現時点から振り返ると、上で見たような<チャート1.><チャート2.>の段階で、「4.)よく分からないけど、中長期投資だからそのまま放置」が最も効率よく資産を殖やせる結果に繋がっているということでしょう。

まして中長期で投資すればするほど「ドルコスト平均法」と「複利運用効果」も得られるので、例えば海外積立投資で積立投資している個人投資家は確実に資産を築けています。

※(過去)15年間米国株式S&P500指数への海外積立投資では絶対に損せずに資産形成ができる!

最後に、個人的な(感情的な)意見として、今の経済、経済環境マーケット状況を見ていると「最高値圏にある資産はまずは利益確定をしておく(もしくはリバランスで配分を元に戻しておく)時期が迫っている」と思っています。

歴史を振り返れば、悲しいかな地球上では常にどこかしらで「戦争(紛争)」があり、その対象国や対象地域、関わらる国々の実体経済や関わらる国々の利害関係が、

破壊と創造

の対象となって、結果新たな経済フェーズ&ルールが作られます。

歴史は連続でしかありません(全ての因果関係がずっと連綿している一部で私たちが生きているに過ぎない)。

※「戦争サイクルと経済クラッシュサイクル」に備える資産運用方法は?(景気循環サイクルとの関係性)

例え仮に今後、金融危機の発生、先進国を巻き込む戦争(紛争)の発生で経済クラッシュをしても、少しでもこの記事を思い返してもらって冷静になって貰えればなと思っています。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

「LMオーストラリア毎月分配型ファンド(オーストラリア経済見通し)/高金利先進国債券オープン(毎月分配型)(月桂樹)」について

<Q.>(5/25) 「LMオーストラリア毎月分配型ファンド」を持っていま

-

-

「資産運用」は大枠で見て考え実行していくことが大事

こんにちは、眞原です。 今回はザックリとした資産運用の基礎のお話。 資産運用をしている個

-

-

【Q&A】オフショア資産管理口座から現在投資中の「森林ファンド」と「英国介護不動産ファンド」ともに順調でしょうか?追加投資のオススメは?

こんにちは、眞原です。 今回は、実際にクライントから頂いたご相談(ご質問)について。 で

-

-

「東京海上・ニッポン世界債券ファンド(2013年5月購入)を解約すべきかどうか?」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A

-

-

投資家心理の基本は「プロスペクト理論」と「損失回避のバイアス」

こんにちは、真原です。 今回は、久しぶりに「行動ファイナンス」という分野、つまりは、個人投資家

-

-

ファンド(投信)は「早期(繰上)償還」するものである〜パインブリッジ・ニューグローバルファンド <毎月分配タイプ>(愛称:メインアベニュー) 繰上償還(信託終了)へ〜

こんにちは、真原です。 今回は、「ファンドの(繰上)償還」について。 (出所:同ファンド 目

-

-

資産運用基礎その③:「所有期間利回り(Holding Period Return/HPR)」〜債券投資の4つの利回り〜

こんにちは、真原です。 今回も前回に引き続き資産運用基礎の「債券投資」の下記④つの利回りのうち

-

-

『野村證券から様々な商品を熱心に勧めれていますが、1,000万円程度をどのように分散して運用すべきか分かりません』(女性)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は実際に頂いたご相談

-

」について-110x110.png)

-

人には聞けないし、学校でも習わないけど、みんなが困っている「お金(年金準備、教育資金確保、資産運用、相続対策)」について

こんにちは、投資アドバイザーの眞原です。 今回は誰にでも当てはまる「お金全般(年金準備、教育資

-

-

iDeCo(個人型確定拠出年金、イデコ)と【海外積立投資(変額型プラン)】の違い

こんにちは、眞原です。 今回は『iDeCo(個人型確定拠出年金、イデコ)と海外積立投資(変額型