(過去)15年間米国株式S&P500指数への海外積立投資では絶対に損せずに資産形成ができる!

公開日:

:

最終更新日:2021/02/09

積立投資(海外積立投資、つみたてNISA、iDeCo、401K)

こんにちは、投資アドバイザーの真原です。

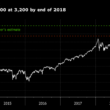

S&P500指数が最高値を更新して堅調に推移しているというのは直近情報発信した通りで↓・・・

※最高値更新中の米国株式に元本確保型ファンドで投資 / マーケット(世界),元本確保

今回は米国株式指数(S&P500指数)の15年ごとの年間平均リターンについて。

なぜ、15年という区切りなのかですが、海外積立投資では15年満期の140%元本確保型で積立投資できるからです。

つまり、15年後に140%(=どれだけリーマン・ショック級のマーケット下落が起こっても、満期時には「元本+40%」)は最低でも確保されるのです。

※海外積立投資入門書(マニュアル)はこちら(無料)

(出典:MarketWatch)

(出典:MarketWatch)

では実際、過去の15年間区切りの期間で一体どのくらいS&P500指数は「年間平均リターンを上げているのか?」ということですが、今回それをまとめています。

<各15年ごとの年数とその期間における1年間の年間平均リターン>

<1950年代>

1950-1964年:11.39%

1951-1965年:10.57%

1952-1966年:8.45%

1953-1967年:8.97%

1954-1968年:10.01%

1955-1969年:6.46%

1956-1970年:4.82%

1957-1971年:5.35%

1958-1972年:7.48%

1959-1973年:3.86%

<1960年代>

1960-1974年:0.90%

1961-1975年:2.97%

1962-1976年:2.75%

1963-1977年:2.77%

1964-1978年:1.66%

1965-1979年:1.62%

1966-1980年:2.59%

1967-1981年:2.85%

1968-1982年:2.54%

1969-1983年:3.13%

<1970年代>

1970-1984年:4.06%

1971-1985年:5.68%

1972-1986年:5.92%

1973-1987年:5.04%

1974-1988年:7.22%

1975-1989年:11.55%

1976-1990年:9.03%

1977-1991年:9.46%

1978-1992年:10.67%

1979-1993年:11.09%

<1980年代>

1980-1994年:10.13%

1981-1995年:10.61%

1982-1996年:12.73%

1983-1997年:13.73%

1984-1998年:14.31%

1985-1999年:15.58%

1986-2000年:12.99%

1987-2001年:10.92%

1988-2002年:8.83%

1989-2003年:9.68%

<1990年代>

1990-2004年:8.55%

1991-2005年:9.26%

1992-2006年:8.50%

1993-2007年:8.43%

1994-2008年:4.50%

1995-2009年:6.09%

1996-2010年:4.87%

1997-2011年:3.59%

1998-2012年:2.60%

1999-2013年:2.75%

<2,000年代>

2000-2014年:2.27%

2001-2015年:2.95%

2002-2016年:4.55%

各15年ごとの区切りで、それぞれの15年間の区切りにおける年間平均リターンが各パーセンテージの数字になっています。

1950年〜2016年において、どの期間においても「必ずプラスリターン=絶対に損をしていない」という過去の結果が出ています。

つまり過去どの期間においても、必ず資産は殖えているという証明ですね。

かの著名投資家ウォーレン・バフェット氏も自分の家族にはS&P500指数への投資を勧めているというのは有名な話です。

※米国株(S&P500指数)にさらなる上昇シグナル「ゴールデンクロス」が点灯中!いち早く海外積立投資のスタートを!/海外積立投資

確かにこのように必ず伸びる資産(=S&P500指数)にまとまった資金を一括投資したり、もしくは単純に積立投資して資産形成するのも1つです。

加えてどうせなら下落リスクを抑えるために、海外積立投資で最低140%の元本確保をした上で積立投資する方が確実性(安心感)もある上、もしS&P500指数が15年後に140%以上になっていればそれ以上のリターンで満期を迎えるので中長期で資産形成するのはもってこいなのです。

確実に資産形成をするには「元本確保型+S&P500指数への積立投資」が最も理にかなっているというのは間違いありません。

詳しい資料をご希望の場合には、いつものように↓

こちら

から「15年満期140%元本確保型積立投資資料希望」と明記してご連絡ください。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

年間平均リターン8.73%の海外積立投資ポートフォリオ

こんにちは、眞原です。 今回は、海外積立投資のポートフォリオについて。 他の積立投資をし

-

-

どこの国や地域に積立投資するべきか?(積立投資のファンド選定戦略)

こんにちは、眞原です。 今回は、海外積立投資や積立投資をしている個人投資家にとって重要な積立投

-

の内、9.4兆円が吹き飛ぶ!〜年金が増減は個人意志とは無関係なので、結局自分でも年金プラスアルファ作りを!〜3-110x110.png)

-

私たちの140兆円の公的年金のうち9.4兆円が吹き飛んだ?〜年金増減は個人意志とは無関係なので結局自分で年金プラスアルファ作りを!〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 先日、日経新聞で「GPI

-

-

25ヶ月連続で実質賃金はマイナス!日本の総人口は6年連続減少!今の40代以下は将来の為に「年金プラスアルファの資産」を自分で作りましょう。

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ギリシャ問題でマーケット

-

-

地味だが最も効果的な積立投資と5つの極意

こんにちは、眞原です。 今回は、投資初心者からアクティブに運用するベテラン方まで含め、

-

2-110x110.png)

-

積立投資で10年間の複利運用と何もしない銀行預金との差(資産運用は早く始めるべき)

こんにちは、K2 Investment投資アドバイザーの眞原です。 今回は、積立投資について。

-

-

【海外積立投資】下落リスクを抑えつつ「元本確保で海外積立投資」

こんにちは、眞原です。 今回は、「海外積立投資(元本確保型)」について。 ポイントは、

-

-

生活「苦しい」が過去最高62.4%で平均所得は1.5%減少!便利になっている日本で貧しさは増加する社会になっている悲劇。「老後の備え」は間違いなく若いうちからコツコツと!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 日経平均株価は(お化粧的

-

-

資産株にならない日本郵政3社(日本郵政/ゆうちょ銀/かんぽ生命)株式!資産形成は海外積立投資!

こんにちは、投資アドバイザーの真原です。 今回は久しぶりに「日本株」について。 今日のニ

-

-

【海外積立投資(元本確保型プラン)】S&P500指数は今後5ヶ月で+12%上昇予測も。資産形成は「海外積立投資(元本確保型プラン)」に決まり!

こんにちは、真原です。 どうやら米国株式指数(S&P500指数)についてウォールストリ