【海外積立投資】下落リスクを抑えつつ「元本確保で海外積立投資」

公開日:

:

最終更新日:2021/02/09

積立投資(海外積立投資、つみたてNISA、iDeCo、401K)

こんにちは、眞原です。

今回は、「海外積立投資(元本確保型)」について。

ポイントは、

-

減らしたくないけど、少しは殖やしたい(ローリスク志向、でも殖やしたいという、そのワガママ叶えます)

-

15年後もしくは20年後に「確定している資金(元本確保)」を準備したい(学資資金や老後資金の準備)

-

最低でも15年や20年などの中長期での積立(or貯蓄)が出来ない限り、老後不安は払拭できない(老後資金にいくら必要ですか?)

です。

<マーケットは常に「ブル(強気) v.s. ベア(弱気)」で揺れ動く>

-

減らしたくないけど、少しは殖やしたい(ローリスク志向、でも殖やしたいという、そのワガママ叶えます)

よく耳にする、

「減らしたくない、けど、殖やしたい」

というワガママ(苦笑)。敢えて、ワガママと書く理由は、そんな「ムシの良い資産運用なんて無い」からです。

資産運用は、必ず「上下のブレ(リスク)」があるのです。

「リスク」があるから、プラスにもマイナスにも「リターン」が生まれるのです。これが大前提。

つまり「減らしたくなくて殖やしたい」というのは「ブレが無い中で殖やしてね」ということとニアリーイコール。無理があります。

ただ、そんな「ワガママ」を叶えるべく存在するのが「元本確保型運用」です。

日本国内でも、確定拠出年金(401k)などで選べる投資信託(ミューチャル・ファンド)に一部「元本確保型」ありますよね。

よく「元本確保(がんぽんかくほ)」と「元本保証(がんぽんほしょう)」は紛らわしくて・・・違いが分からないと聞きますが、全然違います。

・元本確保(がんぽんかくほ):

ある一定期間やある一定の条件の下で、「元本100%(とプラス条件)が確保されて、満期を迎える運用」・元本保証(がんぽんほしょう):

いつどのタイミングで解約しても、元本100%が返ってくる(出金できる)もの= 銀行預貯金のみという「大きな」違いです。

つまり、「減らしたくない(=ローリスク)けど、少しでも殖やしたい(=資産運用)」という考えに当てはまるのは、

「元本確保型での運用」

が最も適しているのです。

-

15年後もしくは20年後に「確定している資金(元本確保)」を準備したい(子どもの学資資金や自分の老後資金の準備向き)

社会人であれば、月々の一定収入(年収)があるので、年間にどれくらい「蓄えられるか?(貯蓄可能額)」を自分で算出できると思います。

ちなみに「お金を貯められない最も悪い思考と行動」は、

✕「収入(月収)」ー「支出」

=「残った金額から貯蓄に回す」です。

一方で、最も良い思考と行動は、

○「収入(月収)」ー「貯蓄」

=「残った金額から月内の支出に回す」です。

もちろん「貯蓄」をしても「お金が殖えない」ので、この「貯蓄可能金額から、積立投資に充てる金額を決める」ということですね。

◎「収入(月収)」ー(「貯蓄」+「積立投資可能額」)

=「残った金額から月内の支出に回す」です。

この「積立投資可能額」を、将来の「子どもの学資資金」や「自分の老後資金」の準備にいち早く若い内から充てていくという考え方や行動が、先々大きな差になっていきます。

さて、日本国内では数ある積立投資(NISAやiDecoなど各種積立投資)ですが、殖やせる「元本確保型投資先」はありません。

そこで選択肢になるのが「海外積立投資(元本確保型)」。

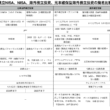

・15年満期:140%元本確保型

・20年満期:160%元本確保型のいずれかです。

この海外積立投資(元本確保型)の仕組みは、至ってシンプル。

15年間もしくは20年間それぞれの期間中積立金額を積み立てきれば、積立総額に×40%もしくは×60%が最低確保されて満期額となるというもの。

仮に15年満期の場合で「毎月USD500(約5万円)」を月々の「積立可能額」とすると、

15年後積立総額:

USD90,000(=USD500×12ヶ月×15年、約900万円)15年後140%元本確保型満期総額:

USD126,000(積立総額×140%、約1,260万円)ということですね。

また、20年満期でも同様に「毎月USD500(約5万円)」を月々の「積立可能額」とすると、

20年後積立総額:

USD120,000(=USD500×12ヶ月×20年、約1,200万円)

20年後160%元本確保型満期総額:

USD192,000(積立総額×160%、約1,920万円)ということです。

実にシンプルなので、プラン開始から「放っておいて、満期まで積立切る」という考えであれば、日々の価格変動などを無視して安心して積立していけるのです。

※「元本確保型積立投資」なので、もし仮に満期時に、リーマン・ショックのような金融危機が発生して株式市場が大暴落をしていたとしても、それぞれの満期時の元本確保要件(積立切る)を備えていれば、↑の青のハイライト部分の満期時金額になる。

-

最低でも15年や20年などの中長期での積立(or貯蓄)が出来ない限り、老後不安は払拭できない(老後資金にいくら必要ですか?)

上の数字を見ても分かるように、少なくとも15年間単にずっと5万円を銀行預金で毎月積み立てて預貯金したとしても「900万円」にしかならないのです。まして、ゼロ金利の預貯金なので、預けていても元本保証ではあるものの、それ以上になって返ってくることは「無い」と断言できるでしょう。

一方で、その余剰資金(積立投資可能額)を、海外積立投資(元本確保型)で積立ていけば、最低でも140%もしくは160%が確保されて満期を迎えるということです。殖えないよりも、殖えたほうが良い、まして「減らないが、少しは殖えて返ってくる」という元本確保型。

15年や20年は長いようで、短いものです。

例えば、今年子どもが生まれていれば、その子が15年後の中学生になった頃には学資資金に充てられるでしょうし、もし今40代であれば、60代の退職前に「ある程度まとまった金額(月500ドルを20年間で160%元本確保なので約1,920万円)を蓄えられる」ことになります。

単なる銀行預金で何もやらないよりは「積立投資」は、必ずやった方が良いし、まして海外積立投資には殖やせるチャンスがあるということです。

もし「海外積立投資(元本確保型)」の資料を見たいという場合には、いつも通り、

こちら

(「海外積立投資(元本確保型)」と明記)

からお気軽に。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

信託銀行の「孫への教育資金贈与で非課税」1兆円突破!ジュニアNISAでも資金取り込みを狙う金融機関!所得格差と資産把握が進行中!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 どうやら「祖父母が孫に教

-

」ってな〜んだ?1-110x110.png)

-

2017年1月スタートの「個人型確定拠出年金(iDeCo=イデコ)」ってな〜んだ?

こんにちは、投資アドバイザーの眞原です。 今回は「個人型確定拠出年金制度」のイロハの「イ」と「

-

-

2018年1月から開始される積立NISA(つみたてNISA)ってなにーさ?(海外積立投資との比較付)

こんにちは、眞原です。 国主導でこのような新しい資産運用の制度が開始される度に思うのは、きっと

-

-

やっぱり!資産を殖やすなら「この投資先」に「この方法で」!!

こんにちは、真原です。 新型コロナウィルスへのワクチンを米ファイザーと独ビオンテックが共同開発

-

-

ニーサ活用が進まない理由

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のでテーマは『ニーサ

-

とは?-110x110.png)

-

確定拠出年金(401K)とは?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 確定拠出年金(401K)

-

-

【積立投資】なぜ、私たちは「積立投資」をした方が良いのか?

こんにちは、眞原です。 今回は、積立投資について。 投資初心者や、これから資産を作りたい

-

-

インド株資産を海外積立投資で積立投資する理由

こんにちは、投資アドバイザーの眞原です。 今回は、インド株式(SENSEX Index)状況に

-

-

【海外積立投資】積立投資は「時間を味方」に「伸びゆく資産」へ投資

こんにちは、眞原です。 今回は、海外積立投資(変額プラン)、海外積立投資(元本確保型プラン)や

-

-

NISA積立投資と401k(個人型確定拠出年金)での積み立て投資について

こんにちは、投資アドバイザーの真原です。 今回は「NISA積立投資と401k(個人型確定拠出年