2017年1月スタートの「個人型確定拠出年金(iDeCo=イデコ)」ってな〜んだ?

公開日:

:

最終更新日:2021/02/09

積立投資(海外積立投資、つみたてNISA、iDeCo、401K)

こんにちは、投資アドバイザーの眞原です。

今回は「個人型確定拠出年金制度」のイロハの「イ」と「どうする年金、超高齢化社会で生きる上での備え」について。

そもそも「個人型確定拠出年金」って?

「年金」と聞いてどういうことを思い浮かべるでしょうか??

・消えた年金問題

・少子高齢化社会で貰えるかどうか分からない

・受給額が減っていく

・年金制度って破綻してるんじゃ?

・将来いくら貰えるか分からないし不安

などなど恐らくポジティブな「年金像」よりも、割りとネガティブな方が大きいのが今の現状ではないでしょうか。

※「みんなの年金問題」に関する過去のブログ記事一覧はこちら

まず、現在の「年金制度」がこちら

<年金制度体制>とは?.png) (出典:日本年金機構)

(出典:日本年金機構)

誰もが加入している「公的な国民年金(基礎年金)」に加えて、それぞれの加入者の職種などによって更にその上の「2階建て部分(上乗せ年金)」が違うのが分かりますね。みなさんそれぞれ自分がどこに当てはまっているか確認しましょう。

そして今回のこの「確定拠出年金(iDeCo(イデコ))」は、基礎年金「+アルファ」もしくは基礎年金+厚生年金「+アルファ」の、「+アルファ部分」で2017年1月から専業主夫/主婦、公務員も含めて、20歳以上60歳未満の全ての成人が利用できる「私的年金制度」です。

「個人型確定拠出年金」、その名は「iDeCO(イデコ)」とは?

これまでも「確定拠出年金」という私的年金は制度として401kやDCなどという名前でありました。

「個人型」の確定拠出年金制度のことを「iDeCo(イデコ)」という名称にして普及しようとしています(余談ですが某タレントの「Li◯Co」のサウンドに似てるな!とコッソリ思ったのは私だけではないはずです・・・)。

「iDeCo(イデコ)」って何の略?と思ったそ方!

「iDeCo(イデコ)」は「individual-type Defined Contribution pension plan」の略称です。

iDeCo(イデコ)の制度を簡単にまとめると、

「税制メリットを活かしながら60歳まで自分で意思決定をして積立投資をし続け、60歳以降に引き出して使っていける私的年金」

という個人型の積立投資型年金制度です。

「お!節税メリットがあるの?」

とソコだけでこの制度に飛びつこうとした方!

「甘い!甘い!」

です。

確かにこの「iDeCo(イデコ)」のメリットとしてはこれら大きく下記3つの税制メリットが挙げられています。

1.)積立投資金額(掛け金)は「全額所得控除(所得税/住民税が拠出金から控除)」

2.)運用益に対する源泉分離課税(20.315%)が非課税

3.)60歳以降の受取時に「退職所得控除(一時金の場合)」、「公的年金等控除(年金受取の場合)」が適用できる

2.)に関しては、そもそも海外積立投資では「当たり前」で投資先ファンドの利益や配当が複利運用されて増えていくというのは当然なのですが、単に日本の制度が遅れているだけでした。

※積立投資で10年間の複利運用と何もしない銀行預金との差(資産運用は早く始めるべき)/海外積立投資

そして1.)、に関しては、もし「単に預貯金して将来に備えよう」と考えている人にとっては、このiDeCo(イデコ)で積立投資をして税制メリットを受けられるので活用のしがいはあると思います。

3.)、に関しては・・・「ん〜〜〜(あくまで想定ですが)将来の受取時のことなので、どーせまたその時々の政権によって税制や規制このiDeCoの制度も変わってる可能性があるよな」というのが正直な私の感想です。

なので現実的には、1.)「全額所得控除」が受けられるという点はがこのiDeCo(イデコ)についてポジティブに評価できます。

一方、iDeCo(イデコ)のデメリットも大きく3つ

税制メリットは確かに一定の恩恵を受けられると思います。

ただ、本来の目的は「老後資金を作ること(プラスアルファ資金確保)」であって、税制メリットは目的がズレてしまっています。

そうした中で、私が考える「iDeCo(イデコ)のデメリットも3つ」あります。

1.)加入できる人(職業)によって「積立上限金額(拠出上限額)に制限」がある

2.)60歳まで引き出しができない

3.)そもそも積立投資できる投資信託(ミューチャル・ファンド)が少ないし二番煎じで増えにくい

です。

1.)「積立上限金額(拠出上限額)に制限」について。

それぞれの積立上限金額(拠出上限額)がこちら

①自営業者(第1号被保険者):月々6.8万円(年間81.6万円 ※国民年金基金との合算枠)

②会社員/公務員(第2号被保険者)

ⅰ.)会社に企業年金が無い:月々2.3万円(年間27.6万円)

ⅱ.)企業型DCに加入済み:月々2万円(年間24万円)

ⅲ.)確定給付企業年金(DB)と企業型DCに加入済み:月々1.2万円(年間14.4万円)

ⅳ.)確定給付企業年金(DB)のみに加入済み:月々1.2万円(年間14.4万円)

ⅴ.)公務員:月々1.2万円(年間14.4万円)

③専業主夫/主婦(第3号被保険者):月々2.3万円(年間27.6万円)

みなさんそれぞれがどの部類に当てはまるのかを確認する必要があります。

特にⅱ〜ⅴの「企業型DC」に加入済みでマッチング拠出(加入者の全額所得控除)を導入しているかどうかを確認する必要があります。

2.)60歳まで引き出しができない

いくら税制メリットがあるからと言っても、将来のための年金準備だとしても・・・中長期で積立投資していく中で個々人の状況が変化することもあるにも関わらず、前提として60歳まで積立てた金額を一切出せない(一部例外あり)という「柔軟性の無さ」は制度として利用者(加入者)の立場に立って作られた制度ではないなぁ〜と感じます。

中長期で積立投資していく上ではそのシステムの「柔軟性」は重要になってきます。

例えば、満期最大年数25年の海外積立投資であってもは3年目から柔軟に一部引き出しなどの諸手続きが当然できるのです。

3.)そもそも積立投資できる投資信託(ミューチャル・ファンド)が少ないし二番煎じで増えにくい

iDeCo(イデコ、個人確定拠出年金)は、各金融機関で口座を開設して積立投資を開始します。

積立投資対象は、

ⅰ.)元本確保商品(預金、保険)

ⅱ.)投資信託(ミューチャル・ファンド)

です。

金融機関によって、iDeCo(イデコ)で積立投資できる投資信託(ミューチャル・ファンド)の商品ラインナップは異なります。

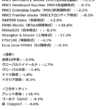

アクティブ型の投資信託(ミューチャル・ファンド)もあればインデックスファンドもあります。

現状最もラインナップが揃っているのはSBI証券のようで53本の投資信託(ミューチャル・ファンド)の中から選んで積立投資できます。

さて

「53本の投資信託(ミューチャル・ファンド)のうち、1年間のトータルリターンでプラスのファンドは何本でしょうか?」

<回答.>7 本(全体の13%のみ)/2016年11月時点

つまり、残りの46本のファンドは、1年間のトータルリターンで「マイナス運用」です。つまり、運用が下手なファンドばかりだと。

なぜこのような散々な投資信託(ミューチャル・ファンド)ばかりなのでしょうか?

理由は簡単でほとんどのアクティブ型の投資信託(ミューチャル・ファンド)ファンドは、みなさんが証券マンや銀行員からセールスされている投資信託(ミューチャル・ファンド)の二番煎じに過ぎないからです。

目下、新たなこのような制度(iDeCo(イデコ))が制定されるので、各金融機関がこぞって「新商品の投資信託(ミューチャル・ファンド)」を導入して資金流入を狙う営業攻勢に出ています。

結局はこのような新たな制度「iDeCo(イデコ)」が設けられても、積立投資できる投資先が「大したことがない」以上は、本来の目的である「老後のための資産形成」に結びつかないのです。

なので「税制メリットがある!」というだけで飛びつくのではなく、費用対効果を含めて考えた上で判断する必要があります。

NISA(少額投資非課税制度)が導入された当時と同じですね。

NISAの時も、国や金融機関は「非課税の制度です!」というセールストークで同制度拡大を図りましたが、実際非課税の恩恵を受けられるリターンを出している個人投資家がどれだけいるのか・・・。

それでも老後資金に向けた積立投資を始めよう!(どうする年金!超高齢社会での老後の備え)

このiDeCo(イデコ)でも、NISAでも、ほかの積立投資でも、もちろん海外積立投資(私は海外積立投資が一番増えると確信しています)とにかく何でも良いですが、

「今の若い世代の日本人は「公的年金制度」だけに頼って老後時代を迎え過ごすというのはほとんど無理な話し」

なので、自らが何かしらの積立投資を始めて資産運用をして将来の老後に備えておきましょう。

<日本人口の高齢化推移と将来推計 1950年〜2060年>」ってな〜んだ?.png) (出典:内閣府)

(出典:内閣府)

このようなデータや将来推計は、もう何十年も前から分かっていたことなのですが(もちろん政府やマスコミがこぞって積極的に昔から取り上げる訳でもなく・・・、これが現実です。

例えば、今から44年後の2060年には、65歳以上人口(=年金受給者)は日本人総人口のうち40%(10人のうち4人が65歳以上の年金受給者)で、その年金受給者の年金を支える現役世代の私たちの子どもや孫にあたる労働人口(15~59歳)は約51%(10人のうち5人)。

つまり、「4人の年金受給者(65歳以上)を5人の現役世代(年金を納める人たち)で支える」という超高齢社会の人口ピラミッド社会=「今の年金制度の限界」

というのが現実的な問題です。この限界を解決するのは政治家/官僚やGPIF(年金基金の運用者)たちですが・・・。

今の年金制度上・・・希望的観測では今の年金制度が続いていくことを強く望み「余裕ある老後!」を期待したいものですが、実際かなり無理があるというのは、人口ピラミッドを考えればは何となく感じるのではないでしょうか?

だからこそ、自分の年金プラスアルファの資金を、自らが蓄え殖やしていく

というのが、今の現役世代(若い世代)がしておくほうが良いことですね。

(カバー写真:厚生労働省)

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

中長期の「分散投資」が重要(「東芝」従業員持株会を考える)

こんにちは、投資アドバイザーの真原です。 今回は積立投資における「分散投資」が重要という情報。

-

-

地味だが最も効果的な積立投資と5つの極意

こんにちは、眞原です。 今回は、投資初心者からアクティブに運用するベテラン方まで含め、

-

-

【積立投資】15年満期で年4%リターン元本確保の海外積立投資(満期時最低140%元本確保積立投資)

こんにちは、眞原です。 今回は、誰でも満期まで積立投資できれば、 A.)年間4%最低リタ

-

-

英ヘッジファンドManの株価は上がれど投資家のリターンは?Manには投資できなくとも、日本人個人投資家が投資可能なMan同様のマネージド・フューチャーズ戦略のオフショアファンド(ヘッジファンド)は存在する。

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「これぞ海外投資ブ

-

-

インド株資産を海外積立投資で積立投資する理由

こんにちは、投資アドバイザーの眞原です。 今回は、インド株式(SENSEX Index)状況に

-

-

ニッセイ日経225インデックスファンド 〜 つみたてNISAで買われている投資信託 〜

こんにちは、真原です。 今回は以前の、 「つみたてNISAの積立投資先ファンド一覧(2020

-

-

【海外積立投資】ネット関連銘柄「FAANGs」の次に期待の「WNSSS」とは?

こんにちは、眞原です。 今回は、若干珍しく株式の情報です。 米国の株式市場を牽引してきた

-

-

2016年、たった60秒間における世界のインターネットサービス利用状況〜グローバルテクノロジー産業の積立投資は必至?〜

こんにちは、投資アドバイザーの眞原です。 今回は海外積立投資(や、他の積立投資でも)月々一定金

-

-

【積立投資】〜2018年始から6/28までの半年間の各資産のパフォーマンス推移〜

こんにちは、眞原です。 今回は2018年上期(Year to Date)までの代表的な各資産の

-

-

(過去)15年間米国株式S&P500指数への海外積立投資では絶対に損せずに資産形成ができる!

こんにちは、投資アドバイザーの真原です。 S&P500指数が最高値を更新して堅調に推移

とは?1.png)