積立投資で10年間の複利運用と何もしない銀行預金との差(資産運用は早く始めるべき)

公開日:

:

最終更新日:2021/02/10

積立投資(海外積立投資、つみたてNISA、iDeCo、401K)

こんにちは、K2 Investment投資アドバイザーの眞原です。

今回は、積立投資について。

「いつから資産運用を始めれて良いですか?」という質問を受けることも多いのですが、その回答として間違いないのは、

「今すぐに始めましょう」

です。

働き始めの20代前半、家族ができた30代、学費と住宅ローン返済などに追われる40代、主に退職後を考え始める50代・・・

おおよその方は「退職後(60代で退職金を貰って)からゆっくり考えれば良いや」との考えの人が多いですが、大間違いです。

仮に60歳から資産運用を始めて、そこから学び始めて、順調に増えれば良いですが、マーケットの上下がある以上は勿論「マイナス」になることもある訳で、仮に60代〜70代でマイナス運用になった場合には、そのマイナス部分を「取り返す」ことに終始してしまいます。そこから人生設計を新たに考えなおすのは非常に骨が折れます。

「時間」は2度と戻ってこない以上、60代から資産運用を始めるのと、20代30代40代50代で始めるのでは大きく意味が違います(仮に、20代30代でマイナス運用になったとしても「戻す期間が60代以降よりも長く、精神的な余裕に大きな差がある」のです)。

※大口「投資の種(元手)」をつくるには?(これから資産を作る投資家がやるべき事)/資産運用の基礎

また「時間の概念」で最も重要かつ顕著な例として「複利運用」と「何もしなかった場合(預貯金のみ)」の差で考えてみます。

※今さら他人に聞けない「複利」と「単利」の違いについて/資産運用の基礎

月々5万円を10年間積立投資し、年率8%で毎年複利運用できる場合(各手数料などは無視)、

1年目終了時:5万円×12ヵ月×8%=64.8万円

2年目終了時:{64.8万円+(5万円×12ヵ月)}×8%=134.8万円

3年目終了時:{134.8万円+(5万円×12ヵ月)}×8%=210.4万円

4年目終了時:{210.4万円+(5万円×12ヵ月)}×8%=292.0万円

5年目終了時:{292.0万円+(5万円×12ヵ月)}×8%=380.2万円

6年目終了時:{380.2万円+(5万円×12ヵ月)}×8%=475.4万円

7年目終了時:{475.4万円+(5万円×12ヵ月)}×8%=578.2万円

8年目終了時:{578.2万円+(5万円×12ヵ月)}×8%=689.3万円

9年目終了時:{689.3万円+(5万円×12ヵ月)}×8%=809.2万円

10年目終了時:{809.2万円+(5万円×12ヵ月)}×8%=938.7万円

一方、単に(ゼロ金利で)預貯金した場合

1年目終了時:5万円×12ヵ月=60万円

2年目終了時:120万円

3年目終了時:180万円

4年目終了時:240万円

5年目終了時:300万円

6年目終了時:360万円

7年目終了時:420万円

8年目終了時:480万円

9年目終了時:540万円

10年目終了時:600万円

つまり、積立投資での運用と預貯金との差額は、

1年目終了時:4.8万円

2年目終了時:14.8万円

3年目終了時:30.4万円

4年目終了時:52.0万円

5年目終了時:80.2万円

6年目終了時:115.4万円

7年目終了時:158.2万円

8年目終了時:209.3万円

9年目終了時:269.2万円

10年目終了時:338.7万円

積立投資をするのと預貯金だけで10年過ごすのでは、10年目には「338万円」の差がつく計算です。

この「時間」を有効活用できるのは間違いなく、月々の固定給(固定収入)と対処置くまでの時間をもっている50代以下の世代です。もれなく皆が何かしらの積立投資をして退職後の年金プラスアルファ資金作りを始める方が良いと強く思います(私は海外積立投資が最も効率よく殖やせると確信していますが・・・、この際どんな積立投資でも良いです)。

もちろん積立投資は上下のブレ(ボラティリティ=リスク)があるので、毎年毎年この想定のように必ず8%という上昇は固定ではないし、マイナスになる時もあるでしょう。

ただ、少なくとも何もならない「預貯金」をしたとしても、可処分所得(自由に使えるお金の絶対量)が増えない中で、為替下落(円安ドル高)や社会保険料支払いの増加+増税が続いていけば、持っている日本円の価値(預貯金の価値)が実質的に目減りしている(=物の価格が上昇している)ことと同義ので、今の600万円は600万円の価値が無いことに」なります。

その分(目減り分)+年金プラスアルファを最低限自分で増やしていかなければ退職後の資金枯渇が現実的になってきます。

資産運用は開始は早く始める方が良いに決まっている

まず大きな勘違いですが、お金の有無で資産運用が出来るできないは決まりません。

※お金があるから資産運用をする、お金が無いから資産運用が出来ない。そういう固定概念は捨てませんか?/資産運用の基礎

そして「知識がある無し」でも資産運用が出来るできないは決まりません。

教科書や投資本を買って勉強するのも重要ですが、実践しない限り「資産は増えない」のです。

また「損をしたく無いから運用できない」という人がいますが、正直「そんな甘い考え捨ててください」とお伝えします。

運用期間中「大体の人は損をします(その損失が大きいのかどうか)」。もちろん私も運用していますが損をしていますし、損をしたことがあります。

むしろ「損したことがない」という人の方が少数でしょう。

あの著名投資家で大富豪のウォーレン・バフェット氏も損をしたことがありますが、それでも彼は大富豪です。

要は「資産運用で損をしても、取り戻せるのが資産運用(お金)」であって、2度と戻って来ないのは「有限の生きている運用可能時間」ということです。

「トータルで、いつまでにこれくらいの資産を作る為に、この資産運用をする(年間の目標リターンを決める)」というのが資産運用の要であって、短期的な目先の上げ下げや1年単位などの上下は関係ないと考えて運用した方が良いのです。最終的には中長期で資産運用のファイティングポーズを取り続けられるかが勝負なのですから・・・。

そして、若い世代であれば尚さらこの積立投資の運用期間が長くなるので、上下のブレはあるものの中長期で複利運用とドルコスト平均法でリスクを抑える効果に繋がります。

なぜ中長期(10年〜25年)で考えるべきかといえば、マーケットの大きな波としてはおおよそ7〜8年単位で上下するからです。

例えば、

今年2016年は6月末にBrexit(英国のEU離脱国民投票)が決定して瞬間風速的に世界的に株式が大幅調整しました。 ※Brexit後の主要株式指数騰落率と仕組債の運用(海外仕組債への投資戦略)/仕組債(デュアルカレンシー債・ETF債など) 2016年現在から8年前を思い返すと、2008年9月15日にBankruptcy of Lehman Brothers(リーマン・ショック)が発生しました。 その7〜8年前は、2001年Dot-com Bubble(ドッコトムバブル)が発生しました。 その7〜8年前は、1991〜1993年の日本の平成不況に当たる年です(1991年にバブル崩壊)。

マーケットは常にバブルとバブル崩壊を繰り返しながらグローバル経済は拡大していきます。

短期(1〜3年、10年未満)であればこの崩壊に当たる可能性もあり、結局は10年以上の中長期で運用するというのが最も合理的な考え方、投資戦略になります。加えて、上で確認したように10年以上であるからこそ「複利運用の効果」を最大限活かせるのです。

※大口「投資の種(元手)」をつくるには?(これから資産を作る投資家がやるべき事)/資産運用の基礎

また海外積立投資だからこそ年間7〜8%は目指していける水準だというのは、実際に海外積立投資を始めている個人投資家だから分かることでもあります。

※海外積立投資のパフォーマンス推移とアドバイザーについて/積立投資

時間は二度と戻ってきません。

遅かれ早かれ資産運用を始めるのであれば(きっと始める人がほとんどでしょう)、その開始時期を早めるに越したことはないでしょう。

(カバー写真:The Telegraph)

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

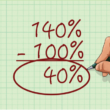

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

NISA積立投資と401k(個人型確定拠出年金)での積み立て投資について

こんにちは、投資アドバイザーの真原です。 今回は「NISA積立投資と401k(個人型確定拠出年

-

-

米国株S&P500インデックスへの投資〜中長期投資の重要性〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、米国株式市場(S

-

-

どこの国や地域に積立投資するべきか?(積立投資のファンド選定戦略)

こんにちは、眞原です。 今回は、海外積立投資や積立投資をしている個人投資家にとって重要な積立投

-

〜現役時代から海外積立投資で資産確保を〜2-110x110.png)

-

止まらぬ高齢化社会の中で退職後の生活をより充実して生きるために(退職後にいくら必要?)〜現役時代から海外積立投資で資産確保を〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 アジア圏で日本は突出して

-

-

信託銀行の「孫への教育資金贈与で非課税」1兆円突破!ジュニアNISAでも資金取り込みを狙う金融機関!所得格差と資産把握が進行中!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 どうやら「祖父母が孫に教

-

-

【積立投資】15年満期で年4%リターン元本確保の海外積立投資(満期時最低140%元本確保積立投資)

こんにちは、眞原です。 今回は、誰でも満期まで積立投資できれば、 A.)年間4%最低リタ

-

にさらなる上昇シグナル「ゴールデンクロス」が点灯中!3-110x110.png)

-

米国株(S&P500指数)にさらなる上昇シグナル「ゴールデンクロス」が点灯中!いち早く海外積立投資のスタートを!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ちょうど先月上旬に(3/

-

-

3期ぶりに日本のGDPがマイナス圏へ!実質賃金が増えないので個人消費が増えるはずもなく、それでも今後さらなる増税へ。しかし老後は確実にやってくる(現役世代からの積立投資で備えを)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は日本経済動向につい

-

とは?-110x110.png)

-

確定拠出年金(401K)とは?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 確定拠出年金(401K)

-

-

2018年1月から開始される積立NISA(つみたてNISA)ってなにーさ?(海外積立投資との比較付)

こんにちは、眞原です。 国主導でこのような新しい資産運用の制度が開始される度に思うのは、きっと

1.png)