『野村證券から様々な商品を熱心に勧めれていますが、1,000万円程度をどのように分散して運用すべきか分かりません』(女性)

公開日:

:

最終更新日:2021/02/09

資産運用の基礎、Q&A、基礎用語

こんにちは、K2 Investment 投資アドバイザーの眞原です。

今回は実際に頂いたご相談内容のQ&Aから。

(Q.)(2016年8月 女性)

三菱UFJ銀行の劣後債が償還され、500万円、更に余裕資金として500万、どのように運営したらいいのか判断がつきません。この低金利の中、この劣後債ほどのいい条件の商品はもうないそうです(複数の銀行、証券から言われました)。

NISAを利用し、野村インデックス内外7資産型バランス(ヘッジ付)か、野村新興国債(ヘッジ付)を積み立てる、全豪MMF(一部の資金のみで)利用、海外ETFのVT(バンガード・トータル・ワールド・ストック)の購入、その他、野村證券から熱心に勧められているのはインドの外債(年4.77%)、新生銀行・東京スター銀行は外貨仕組み預金(6ヶ月か、1年)、これには円定期預金の優遇金利3ヶ月がつくため(3%や6%)、熱心に勧められています。

どのように分散し、運用すべきか、分かりません。

<A.>

初めまして、K2 Investment の眞原です。

この度、直接相談ありがとうございます。

そうですね、特に国内の低金利状況(マイナス金利下)においては通常の債券金利は付かないので、通常の普通社債よりも、もう少しリスクが高い劣後債などの金利が今のマーケット環境だと上限だと思います(他には新興国通貨債券や仕組債などが高い金利を出せますが・・・)。ただ、三菱UFJ銀行を初め、大手行は彼らの都合により相次いで劣後債を発行して販売しなくてはいけない経営状況という理由から新たに劣後債を起債して販売しています。

また、もしバランス型などに投資されるのであれば、今後の円安方向を見据えると(もし円安方向へのブレをお考えでしたら)ヘッジ付よりもヘッジ無しの方が良いと思います。

さらに豪ドルも当面は金利が上昇し辛い環境にあるので短期的な上場は見込み難いでしょう。ただ、AUD/JPY推移としては今の水準と同じく2012年4月時点での為替水準(1豪ドル=77円付近)なので、仮に今から数年後の再利上げを見越した場合には今の水準水準で豪ドルMMFに投資されるのは良いと思います。

インデックス連動のETFで、世界株式資産への投資をお考えであれば良い投資先だとおもいます。

※Vanguaard Total World Stock ETF(VT)

また、このようなインデックス連動のETFでは必要投資金額が大きくなりますが、もしインデックス連動の投資で十分ということであれば例えば海外積立投資の中のファンドやオフショア資産管理口座内から少額で十分投資可能です。

※『海外積立投資入門書(マニュアル)』のダウンロードはこちら(無料) ※『オフショア資産管理口座入門書(マニュアル)』のダウンロードはこちら(無料)

インドの外債はこちらでしょうか?

※スウェーデン輸出信用銀行2019年8月満期インドルピー建債券(円貨決済型)

◯◯さんの目標リターンを伺っていないのでどれくらいのリターン(リスク)での運用をお考えなのか分かりませんが、よほどハイリターンを選好されない限り、わざわざルピーというハイリスク・ハイリターンな新興国通貨(ルピー建)の債券へ投資される必要はないと思います。

仕組み預金については、まず商品は異なりますが、仕組み預金の商品性は同じなので併せてこちらをご覧ください。

※預入期間延長型円仕組預金「プレーオフ」最長10年(フラット)/住信SBIネット銀行

おおよそ仕組預金と円定期の優遇金利は抱き合わせ販売なので様々複雑な条件があると思いますのでご留意ください(銀行側としては仕組預金で十分に銀行側が儲かる上、優遇金利を付けることで普通預金の資金流出をさせないための手段です)。

資産運用は「上下のブレ幅(リスク=ボラティリティ)」があるからこそ、高いリターン(≒金利)を得られます。これは外貨預金や外国債券も然りです。ですので「損をしない(=ノーリスク=上下のブレなし)ものの、高い金利を得る」というのはあり得ない話なので、最終的には他人の評判は全く必要ありませんし、◯◯さんご自身のリスク許容度や目標リターン、現在投資されている資産などとのバランスを踏まえて投資先を選ぶ必要があります。

※資産運用に向かない人の10のマインド特徴 Ver.1(誰もが投資家になる時代)/資産運用の基礎

まずは◯◯さんのお考えを伺えましたら、全体から◯◯さんのお考えに沿った資産運用のアドバイスができると思いますので、ご希望の場合には以下の質問へのご回答をこちらのメールに返信か投資ヒアリングシート(リンク先)よりお答えください。

・ご年齢

・現在の投資商品(金額、銘柄など)

・今までの投資経験(年数、商品など)

・今後の投資可能年数

・今後の投資可能金額

・現在の年収から貯蓄できる余剰資金(例:120万円/年)

・年率目標リターン(何%など)

・オフショアファンドも投資対象に入れるかどうか?

・その他、投資や人生でどのようなことを目標に運用していきたい、などあればなんでもお聞かせください。

・何を見て問い合わせをしようと決めたか? ※差支えなければお聞かせください。

(K2 Investment HP、資産運用相談ホームページ、ブログ、twitter、Facebook、YouTube、口コミなど)

※『投資ヒアリングシート』はこちら

投資アドバイザー 眞原

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

「トランプ氏が大統領に就任するからって、日本人の私の生活には関係ありませんよね?」と疑問に思っている人

こんにちは、投資アドバイザーの眞原です。 今回は、米国大統領選挙が終わってから個人的にもよく聞

-

-

お金があるから資産運用をする、お金が無いから資産運用が出来ない。そういう固定概念は捨てませんか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のカテゴリーは「資産

-

」をつくるには?(これから資産を作る投資家がやるべき事)1-110x110.png)

-

大口「投資の種(元手)」をつくるには?(これから資産を作る投資家がやるべき事)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、資産運用初心者

-

-

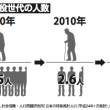

インド人口が2022年までに中国を抜いて世界最大になるらしい!一方、少子高齢化が止まらない日本の2050年(今から35年後)の「人口動態と年金制度」を考えた

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「人口動態と経済成

-

-

まとまったお金がない人も資産運用はできる、ようはやるかやらないかだけ

こんにちは、眞原です。 今回は特に資産運用初心者や現在全く資産運用をしていない人への内容です。

-

-

ビッグマック指数で見ると今後は「ドル安円高傾向」??

こんにちは、投資アドバイザーの眞原です。 今回は1つの参考指標「ビッグマック指数」から考える「

-

-

「アジア好利回りリート・ファンドの分配金」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はQ&A形式

-

-

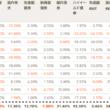

だから中長期ドルコスト平均法で海外積立投資!資産ごとの騰落率を確認!(2007年〜2016年)

こんにちは、眞原です。 今回は、月々ドルコスト平均法と複利運用を活用して海外積立投資をしている

-

-

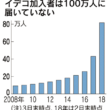

【積立投資】断固反対!銀行窓口でのイデコ(iDeCo)参入!

こんにちは、眞原です。 今回は「積立投資」と「制度(iDeCo/イデコ)」、「年金制度」につい

-

-

ファンドの「流行り」に乗らない為に

こんにちは、K2 Investment 投資アドバイザーのマハラです。投資信託(ファンド)で資産運用