だから中長期ドルコスト平均法で海外積立投資!資産ごとの騰落率を確認!(2007年〜2016年)

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、眞原です。

今回は、月々ドルコスト平均法と複利運用を活用して海外積立投資をしている投資家、もしくは何かしらの積立投資をしている投資家に関する情報です。

・ドルコスト平均法とは?

・複利運用とは?

・海外積立投資とは?

さて、積立投資をしている個人投資は目先(1日や1ヶ月や半年や1年や3年や5年など)のパフォーマンスに一喜一憂していても全く意味はありませんが、やはり積立投資先ファンドの上げ下げ(騰落率)は気になる所でしょう。

ですが正直、中長期での資産形成を心がけている個人投資家にとって目先の短期はほとんど関係ありません。

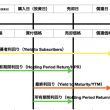

さて実際に2007年から約10年ですが、一例として各資産のリターンを確認してみましょう。

(出典:Morningstar社より筆者作成)

(出典:Morningstar社より筆者作成)

あくまでインデックスの一例の推移なので、必ずしもこの通りのパフォーマンスではありませんが、傾向を掴む上では参考になる数値です。

過去10年間で見ると新興国(全体)に強気で積立投資をしている投資家はマイナスパフォーマンスになっていて、逆に先進国資産やハイ・イールド資産を積立投資している投資家は良好なパフォーマンスになっています。

※高所恐怖症の米国ハイ・イールド債券ファンドはそろそ売り時か?(海外積立投資家の判断時期の到来)

ハイ・イールド資産は「米国利上げがあると売却した方が良い」なんて事を見聞きしますが、この10年だけでなく中長期チャートで確認すると分かりますが、ずーーーーーーーと右肩上がりに伸び続けている資産なのです。

過去のマーケットと資産パフォーマンスを確認すると、やはり金融危機(リーマン・ショック)があった2008年は「比較的安全資産」の先進国債券と金への資金流入が起こり2008年のパフォーマンスはプラスになっています。一方、他のどの資産でも「リスク回避の売り」からマイナスに沈む結果となっています。

同様に全体のパフォーマンスが悪かったのは2015年。

改めてこう見ると、短期的には必ず「上げ下げ(リスク=ボラティリティ)」がありたまたまタイミングが悪ければ資産は目減りするしか無いので、「短期思考の投機」では資産は殖えにくいのです。

目下、世界的に株式市場が盛り上がりを見せ高値を更新中です(特に米国株やインド株)。

でも、いつかのタイミングで大幅な下落調整や金融危機のような大きな経済ショックは起こります、必ず。

経済は破裂と修復によって成長しているのです。

それでも、10年やその以上の中長期の単位で腰を据えて考え冷静に行動していけば、資産によっては上昇してパフォーマンスが改善していくものです。

金融危機(リーマン・ショック)や2011年の欧州債務危機時は、投資家のマインドとしては資産が目減りする一方で完全に「総悲観」でしたが、そこから8〜10年、6年など経過した今ではどうでしょう?逆に明るいですよね?

だからこそ、中長期での資産運用。

だからこそ、積立投資でドルコスト平均法と複利運用を活用する方が良いのです。

そして、欲を言えば積立投資であれば海外積立投資。国内のどの積立投資よりも選べるファンド数が多かったり、元本確保型の海外積立投資など、国内では考えられない良い条件が揃っているのはグローバルスタンダードです。

これが国内スタンダードになれば、日本の銀行や証券会社で販売されている積立投資は売れなくなりますよね。

コツコツ月々の積立投資が遠回りなようで、資産形成においては最も近道です。

※総悲観時でも『中長期の資産運用は「子育て」と同じ』という考え方〜グローバルに蔓延するインフルエンザ〜

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

【Q&A】長期的にお付き合いできる「投資アドバイザー」をさがしていました。

こんにちは、眞原です。 今回は、Q&A(というよりも実際のご相談ベース)を引用させても

-

-

【資産運用基礎】- How & What -どうすれば?何に投資すれば安心した「資産形成」できるのか?〜7年満期 株式指数連動 元本確保型〜

こんにちは、眞原です。 今回は、一括投資(100万円や1,000万円などまとまった資金の運用)

-

-

証券マンや銀行員からセールスされるのに慣れきった個人投資家の思考停止からの脱却を

こんにちは、眞原です。 今回は、資産運用の基礎。 これまで老若男女問わず様々なタイプの個

-

-

資産運用基礎その①:「応募者利回り(Yield to Subscribers)」〜債券投資の4つの利回り〜

こんにちは、真原です。 今回は、資産運用の基礎編。 特に、個人投資家にあまり馴染みが薄い

-

-

新聞記事は統計上のカラクリ!実質賃金上昇はある種のマヤカシである。

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村

-

-

「貯蓄(資産形成)」が出来ない人が読んだ方が良い内容(欧州圏とアメリカの貯蓄事情比較)

こんにちは、真原です。 今年1月にオランダの保険会社INGから興味深いレポートが発行されていた

-

-

投資初心者が「株式投資を止めておく方が良い理由」

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は投資初心者向けへの

-

-

【資産運用基礎】サラリーマンと事業家(経営者)との埋めようのない「資産運用における大きな考え方の違い」②事業家(経営者)思考編

こんにちは、眞原です。 昨日に引き続き、今回も資産運用の基礎の考え方について。 前回【【

-

-

「短期豪ドル債券オープンの基準価格が下落しているので買い時がどうか」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はQ&A形式

-

-

【Q&A】「ソニー銀行で投資中の各投資信託(【ひふみプラス】、【iTrustロボ】、【世界経済インデックスファンド】、【楽天日本株4.3倍ブル】)について』

こんにちは、眞原です。 今回もQ&Aより。 今回は「ソニー銀行」から投資されてい