総悲観時でも『中長期の資産運用は「子育て」と同じ』という考え方〜グローバルに蔓延するインフルエンザ〜

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、K2 Investment 投資アドバイザーの眞原です。

マーケットが大荒れですね。

株式マーケットはともかく、為替変動については2015年12月時点でこのブログで情報発信している状況で推移しています。

※米国利上げ後、一旦はドル安円高へ?その後は長期で円安トレンド形成か!/為替

皮肉にも(?)、日銀が「マイナス金利」を導入したタイミングからガタガタとマーケットのボラティリティ(リスクの高まり)が発生しているので、まるで黒田日銀総裁が犯人扱いされています(可哀想に・・・)。そして、ここに来てFRBのイエレン議長の議会証言がさらに拍車をかけるようにグローバルマーケットで「リスク回避」の動きになっています。

『中長期投資は「子育て」と同じ』

今日、ある女性の自営業兼専業主婦のクライアント(個人投資家)から言われたのが『中長期投資は「子育て」と同じ』だと思っています。という言葉でした。

『「子育て」も「マーケット」も同じだと思います。それは、「こども」を育てるのは、決して自分の思い通りにはならないし、自分が思っているように育って欲しくてもそうならないことも多いし、想定外の出来事が起こってはそれに対処したり、真面目に育っていても外的要因で急にグレて悪くなったり、健康でいて欲しくてもインフルエンザや病気にかかったり怪我をしたり、と常に何が起こるか分からない。けれども、いつかその想定外にも終わりが来て、ポジティブに変わったりまたはネガティブに変わったりとするのは、マーケットでも同じです』

と。

(私はまだ子育てをした経験はありませんが)確かに!なるほどと思いました。

そして、

『怪我をしていて、こどもを見捨てて放っておくことはまずあり得ないし長い目で見てその回復を待つ、というのは「マーケット」で言えば、大きく下落して(骨折して)いても、中長期で見ればあの時は単なる調整(骨折)だったんだな。今はむしろ回復して元気だな。』

と。

その方は、

『今のグローバル経済は、まるでインフルエンザにかかっているみたいですね(インフルエンザは長引く風邪だけれども、絶対治る)』

と仰っていましいた。

直近のグローバルマーケットはインフルエンザにかかっている?

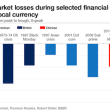

さて、グローバルマーケットを確認する上で、例えば、MSCIオールカントリー指数が2015年5月の最高値から20%の下げ幅を示し、2011年の欧州ソブリン危機以来の弱気入りをしているようです。

上のグラフでは左から、S&P500指数(米国株)、Euro Stoxx50(欧州株)、Shanghai Comp(中国株)、Ibovespa(ブラジル・南米株)、Nikkei 225(日本株)の順で、中国株の下落幅が最も大きく、次いでブラジル、欧州、日本、米国となっています。

また、MSCI All Country Index ETFの推移がこちら

<MSCI All Country Index ETF>

2015年高値から下落調整局面に入っているのが分かります。

マーケットが総悲観の時に売却を急ぐ非合理的な個人投資家

マーケットでは常に上げ下げがあるのは当然と何度もこのブログで取り上げていますが、

※目先の「上げ下げ」思考を止めて、パーセント(%)で考えよう/資産運用の基礎

特に足元のようなマーケット全体が総悲観になりそうな局面に限って個人投資家が「売却」を急ぐ傾向にあります。

アドバイザーの立場から言うと「高値圏で利益確定のアドバイスをしても売却せず、悲観的な下落局面で売却を急ぐと結局、資産運用の合理的な判断とは真逆の行動をしている」ということになります。

思い返すと、08年の金融危機、09年の欧州債務危機、11年のギリシャ危機とあらゆる経済ショック時に売り急がず、保有をしていれば(むしろそのタイミングで資金を投じて安いところを拾うからこそ)少なくとも2014年〜2015年には株式相場では高値圏で推移しリターンを上げられているものがほとんどだったということです。

つまり「総悲観(下落局面)でも、個人投資家はいかにファイティングポーズを取って運用し続けられるか?」がポイントになってきます。

まして海外積立投資など不月々のドルコスト平均法で投資し続ける投資手法において、主観を交えて急いで売買(スイッチング)するのは本末転倒になり得るということです。短期思考では「上げ下げ」に賭けているだけですが、中長期で見ると結果上昇していますね、という大枠で捉える必要があります。米国S&P500指数が良い例です。

<S&P500 Index 10年チャート>

過去10年、誰もが総悲観になった2008年の金融危機時(リーマン・ショック時)からS&P500指数は最高値を更新してきました。

このように冷静に中長期スパンて、ドルコスト平均法を活用してコツコツと海外積立投資をしている投資家がどれだけ報われているかこのようなチャートを確認するとよく分かります。つまり「経済成長し、株式指数が伸びゆく投資先」をコツコツと中長期で運用した方が良いのがこの客観的な事実からよく分かります。

一方で、損切りをした方が良い資産、例えば日本株式インデックス(日経平均株価連動)などは損切りする方が賢明だと思います(個別銘柄は除く)。

<日経平均株価 10年チャート>

残念ながら、10年前からコツコツと積立投資をしてきても報われたのは、僅かな期間しかありません(上述のS&P500指数とは大違いです)。もちろん恐らく夏に向けて、日銀による更なる金融緩和が行われ、また一時的に指数が上昇する可能性がありますがそれも一時しのぎに過ぎないので、その頃が日本株式に投資している個人投資家の最後の高値売り局面かと想定しています。

インフルエンザ(マーケット調整)は遅かれ早かれ、いつか回復する

目先のマーケットは総悲観でその時は「真っ暗」でも(ニュース報道もそうですが)、中長期で考えると「あの時は単に悲観が蔓延していたのだな」というのが分かる日がやってきます。

※Is the glass half full or half empty?(楽観的か悲観的か、資産運用の考え方) / 格言(響く言葉)

当面、マーケット環境はバタバタしていくと思いますが、目先に惑わされずに、撤退するところは撤退する(キャッシュポジションに戻すなど)、そして資産運用を続ける、というのは個人投資家にとって大事になってきます。

(カバー写真:Bloomberg)

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

お金が貯まってから資産運用を考えようという人がお金持ちになれない理由

こんにちは、投資アドバイザーの眞原です。 今回は、資産運用の基礎的な思考について。 タイ

-

-

日本株が資産としてダメな理由と日本国債クラッシュへの備えをしておいた方が良い理由

こんにちは、投資アドバイザーの眞原です。 年が明けて成人の日が終わり、受験生はそろそろセンター

-

-

情報の非対称性と個人金融サービス

こんにちは、眞原です。 今日はごく当たり前の事を・・・。 どんなビジネスでも、サービスに

-

-

【海外積立投資】”積立はニーサ?”ノー!!” ”積立は「海外積立投資」”

こんにちは、眞原です。 今年に始まった金融庁(お上)肝入の「つみたてNISA」にあまり弾みが付

-

-

「大和ファンドラップと毎月分配型投信での運用(投資初心者が考えるべきこと)」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A方

-

-

「ブラジルボンドオープン(毎月決算)/大和証券」への投資を考え中

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログ記事では資産

-

-

8/24のチャイナ・ブラック・マンデーのリスクから考える『投機家(短期)思考と投資家(中長期)思考』の違い

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ここ2週間であらゆるマー

-

」をつくるには?(これから資産を作る投資家がやるべき事)1-110x110.png)

-

大口「投資の種(元手)」をつくるには?(これから資産を作る投資家がやるべき事)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、資産運用初心者

-

-

ファンド(投信)は「早期(繰上)償還」するものである〜パインブリッジ・ニューグローバルファンド <毎月分配タイプ>(愛称:メインアベニュー) 繰上償還(信託終了)へ〜

こんにちは、真原です。 今回は、「ファンドの(繰上)償還」について。 (出所:同ファンド 目

-

-

(Q&A)USD建て一括投資の場合はドル円レートが影響しますが、どのように考えるべきでしょうか?

こんにちは、眞原です。 今回は、実際のご相談内容に沿っての情報です。 ポイントは、 ・