日本株が資産としてダメな理由と日本国債クラッシュへの備えをしておいた方が良い理由

公開日:

:

最終更新日:2021/02/09

資産運用の基礎、Q&A、基礎用語

こんにちは、投資アドバイザーの眞原です。

年が明けて成人の日が終わり、受験生はそろそろセンター試験と2017年は早くも2週間が経とうとしています。

マーケットは今のところ2016年と較べて穏やかな推移です(ややドル安円高傾向)。

1月に何よりも注目しなければいけないのは、来週1/20の国でいよいよトランプ大統領の就任+指針が示される日です。年始からフェイクニュースやロシアとの外交関係など様々言われているトランプ次期大統領ですが、彼の一般教書演説(指針)を確認できてからようやく2017年のマーケットをゆっくり想定できるのではないでしょうか。

さて、日本人(個人投資家)にとって気になるのが「日本経済」の行方でしょう。

個人投資家は(恐らく)日々のニュースや歴史を学んで「株式投機」をしている方が多いので情報キャッチアップはしていると思いますが、その他の非投資家の日本人(資産運用はしていない、預貯金だけ、日本円だけしか持っていないという人たち)は、残念ながら「経済&国内外政治ニュース」を追いきれていない傾向にあるのではないでしょうか・・・。

さて、今の日本株式や日本国債、大きくまとめて「日本経済(+政治)」がどうなっているか、分かっていますか?

日本株式市場の「異常さ」と(ほぼ)国策による株価下支え

まず「日本の経済、景気がよくなった」と思う人はどれくらいいるでしょうか?

もし「景気良くなったな−!」と感じている人がいれば、その方の業種は「自動車関連 or 輸出関連」が多いと思われます。

安倍政権になって、アベノミクス+日銀の金融政策(量的質的緩和策(QQE)+YCC) が行われていますが、正直「景気がよくなった」というのはまやかしでしかありません(2015年の年末に書いた記事↓)。

民主党時代の経済情勢と安倍政権下でのアベノミクス / 投資と社会事情の関係

確かに「日本の株価」は上がっています。

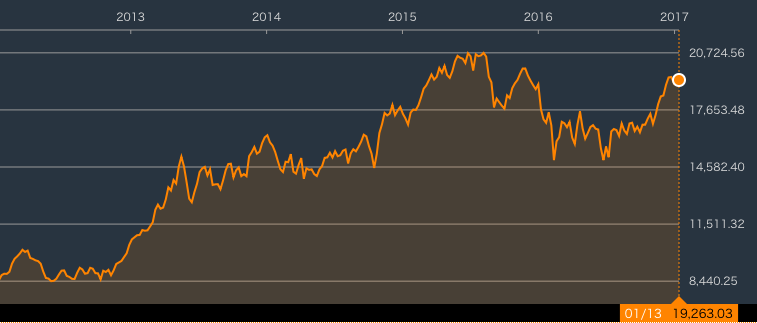

<日経平均株価 5年チャート>

(出典:Bloomberg)

<TOPIX(東証株価指数)5年チャート>

(出典:同上)

なぜ上昇しているか?

答えは、「景気が良いから」ではなく、単純に「日銀」と「年金基金(GPIF)」が実質的に「日本株インデックス」買っているから。つまりは「株価下支え政策をしているから」に過ぎません。

日銀保有の日本株式EFT累計額は8.9兆円で保有率59%!〜作られた日本株式市場〜 / マーケット(日本)

2016年末時点で、日銀が買い支えているETF(日本株式)は約11兆円(※東証の1日売買代金は約2.3兆円)。

日銀とGPIF(年金)がETFを買って、ようやく日経平均株価は19,000円台となっている訳ですが、本当に「株価上昇=景気が良くなった」という事が言えるのでしょうか?答えは「ノー」でしょう。

確かに株価は経済の先行指標的な面があるものの、それはちゃんと企業が利益を上げてそれを元に株式が売買され一定の適正な株価で売買されている状況だけです。

今の日本株式市場は、日銀やGIPFがなり振り構わず買っているので「非適正価格」と言わざるを得ません。

<日銀の保有率と今後仮に6兆円のETFを購入した場合の保有比率試算>

(出典:東京新聞)

ユニクロを経営するファーストリテイリングに至っては、仮に14.4%まで日銀が保有率を高めると会長兼社長の柳井正氏(21.67%)に次いで第二の大株主になり、他にこのまま行けば2017年末には日銀による保有率10%超の企業が13社になるそうです。

この状況、正常ですか?

国策(日銀)による株価下支え政策以外なにものでもなく、完全にマーケット原理を無視している社会主義株式市場と言わざるを得ません(そんな言葉あるのか?(苦笑))。

そもそも日銀以外の各国中央銀行が行っていないこのETF(株式)購入によって結果、マーケットの適正価格が「歪められ」、さらに言えば、日銀はどこかのタイミングで買った価格よりも高い値段で「ETF(株式)売却」をする必要が出てくるのです。

つまりは株価下落要因。

特に中長期で「日本株へ投資して上昇していくだろう」と考えて、NISA(ニーサ)やiDeCo(個人型確定拠出年金)で「日本株式」や「日本株投信」に投資している個人投資家は、要注意です。

日銀は日本国債も買い支え

上で見たように日本の株式も買っている訳ですが、当然日銀は「日本国債」もワンサカ買っているのです。

※ヘリコプターマネー(ヘリマネ)発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)/制度・規制・法律・金融政策

日本株も買い、日本国債も買い、いつから日銀は「スーパーマン」になったのでしょうか・・・それだけ「買っても」黒田総裁が目指す「物価上昇2%」は彼の任期中には達成できない(見通し)で、彼が任期を終えた次の日銀総裁や日銀メンバーに出口戦略が受け継がれるというなんとも投げやりな状況にあります。

日本国債が暴落するかどうか?

しない派 or する派

と世間一般に喧々諤々な議論が行われていますが、どちらかに賭けるにではなく、正直どうなっても良いように柔軟に備えておくというのがもっともな回答だと思います(私はむしろ暴落してハイパーインフレや預金封鎖や財産税か何かになって、一度国債(借金)をリセットした方が今後の若者の為になるという立場ですが)。

※現在の日本において戦後直後の「ハイパーインフレ」と「預金封鎖&新円切替」と「財産税」は杞憂か?/財政問題

金融市場(マーケット)は、常に「不確定要素」ばかりで、AIですら誰一人として「精緻に予測」はできません。

そしてマーケットは「大多数」が「こうだ!」という心理で動く結果、バブルが崩壊したり、通貨や国債が暴落するものです。

そこには倫理的な正しさなどはなく、情報格差による弱肉強食の世界でしかなく、その後大儲けしたした人が賞賛され、損をした人たちが辛酸を味合うのです。過去の歴史はずっとそうですし、歴史は常に繰り返す(コピー&ペースト)です。

「備えておく(資産分散しておく)、国家と自分の資産は分けて考える」

国が何らかのピンチに陥って「国とともに個人も貧しくなっても構わない!」「いつまでも、どこまでも日本ラブ!日本と一心同体!」という人であればわざわざこの記事を読む必要はないのですが、そうで人は「国家リスクと個人資産を切り分けておく(分散しておく)」という考え方が大前提です(スイスプライベートバンク然り、オフショア資産管理口座然り、海外口座然り)。

そして、何よりも「自国通貨(日本円)だけしか持たない」という最大のリスクを避けること。

個人投資家や日本人が万が一に備えてすべきことや出来ることは「(万が一の時に)柔軟に対応できるようにリスク回避(リスクヘッジ)」をしておくという事以外なにもありません。

国債暴落しない派の人は、心底「日本(政府&通貨&日銀&少子高齢人口減社会の改善)を信じて止まない立場」でしょうし、国債暴落する派の人は、心底「政府&通貨&日本の財政問題&少子高齢人口減社会の改善を心配して止まない立場」にあるという違いです。

前者は楽観主義、後者は悲観主義とも言い切れずどちらが良い悪いということではなく、

「万が一の時に備えておく」

ということができているかどうかが焦点ではないでしょうか。

マーケットで認識される株式下落や国債暴落のキッカケなんて何でも良いのですから・・・。2017年(特に2018年以降)日本株式&債券(通貨)マーケットのボラティリティ(上下のブレ)は益々大きくなると私は予測しています。

中長期で考えると、やはり日本株式&日本国債&そして日本円(JPY)を資産として考えるのではなく、それらへの投資比率は減らしていおく方が良いでしょう。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

【Q&A】ローリスク・ミドルリターンの海外積立投資は?日本の毎月分配型ファンドの積立投資と何が違う?

こんにちは、眞原です。 今回は、Q&Aです。 質問の内容としては、 海外積

-

-

徐々にマーケット・クラッシュを期待し始める投資家(逆張り思考)

こんにちは、眞原です。 今回は、中長期資産運用の基礎の考え方について。 特に海外積立投資

-

-

年金の50%は株式運用中!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のテーマは【年金】で

-

-

6月の実質賃金は対前年比マイナス2.9%!実質賃金が増えないのに「お金が貯まってから資産運用を始める」は完全に誤った考え方。老後資金を貯める為にも月々少額から金利がつく資産運用を考えよう

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は指標面から考え、個

-

-

「何が儲かるの?」と聞く人は単なるギャンブラー思考

おはようございます、投資アドバイザーの眞原です。 今回は私が思う、資産運用の考え方の基礎につい

-

-

『野村證券から様々な商品を熱心に勧めれていますが、1,000万円程度をどのように分散して運用すべきか分かりません』(女性)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は実際に頂いたご相談

-

-

【Q&A】オフショア資産管理口座から現在投資中の「森林ファンド」と「英国介護不動産ファンド」ともに順調でしょうか?追加投資のオススメは?

こんにちは、眞原です。 今回は、実際にクライントから頂いたご相談(ご質問)について。 で

-

-

株は上昇が続けば下落間近、下落が続けば上昇間近?(ギャンブラーの誤謬)

こんにちは、眞原です。 今回は資産運用の基礎。 さて、問題です。 現在、個人投資家

-

-

【Q&A】『年率18%とか20%で利益が出せるなんて信じられないが、と同時に本当にそういう投資があればやってみたい』

こんにちは、眞原です。 K2も既に10年の社歴があり、昔から変わらず「海外からのより客観的なオ

-

-

【Q&A】海外積立投資とロボアドバイザーTHEO積立投資の違いは?

こんにちは、眞原です。 今回はQ&A方式です。 (出典:THEO HP) では、早