ヘリコプターマネー(ヘリマネ)発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)

公開日:

:

最終更新日:2021/02/09

気になるホットニュース(妄想・制度・規制)

こんにちは、K2 Investment 投資アドバイザーの眞原です。

今回は「日銀の金融政策(ヘリコプターマネー)と日本国債や日本円資産」について。

国内では「選挙」に向けて徐々に動きを加速させている最中ですが、冷静に「消費増税見送り」を考えてマーケット状況を見渡すと、しきりに「(日銀による)ヘリコプターマネー懸念」が囁かれています。

ヘリコプターマネーとは?

この名前と図の通り「空から(中央銀行≒政府が)お金をばらまく」政策を言います。

古くは1969年に国民に直接紙幣をばらまくという考えを最初に生み出したのが、経済学者のミルトン・フリードマンでした。

そして、直近では以前のFRB議長であったベン・バーナンキ氏が日本の需要低迷と物価下落への対策として「ヘリコプターマネー」を提案したことが記憶に新しいでしょう。

また何も「紙幣」をばらまくだけがヘリコプターマネー(以下、ヘリマネ)とは言い切れず、例えば「交付金」「商品券」「地域振興券」「子育て支援金」「高齢者補助金」など名目を変えて「政府による国民へのバラマキ」政策も広義ではヘリマネに相当してきます。

が、今回ここで述べるのは「中央銀行(日銀)」による「ヘリマネ」です。

中銀(日銀)によるヘリマネの方法は大きく2つあると言われています。

1.)中央銀行(=日銀)が紙幣を増発して財政赤字を直接ファイナンス(引き受ける)方法

2.)中央銀行(=日銀)が既発債(国債)を買い入れ、日銀のBS上で無利子永久債として償却

実質、2.)は無謀な話なので割愛しますが、もっか注目されているのは「(1.)」です。

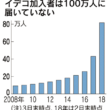

現在、既に日銀は国債の30%を引き受け350兆円ほどを保有していて、今後も年間80兆円ペースで買い続けていく方針なので2018年には500兆円の国債を保有している計算になります。

そして、仮にさらにその「量的質的金融緩和策」で国債を買い続けていくとすると、恐らく2023年頃には1,000兆円の国債を日銀が保有することになります。

※「日本国の借金」が過去最高の1,057兆円、国民一人あたり約833万円の借金とのこと!益々の増税路線の中で個人資産を守る、築くには?/財政問題

<日銀による国債保有の上昇は継続中>

(出典:Bloomberg)

そして、さらにこの「国債引受(財政ファイナンス)」を露骨化させていくのが「ヘリマネ」政策です。

去る4/20日に衆院財務金融委員会(日銀半期報告)の質疑の中で、黒田日銀総裁が答弁にて「ヘリコプターマネーは全く考えていない」と述べました。その理由としては「財政は政府と議会、金融政策は政府は議会から中立的な中央銀行が行うので「一体としてやるのは法的枠組みと矛盾する」から」だそうです。

確かに、法律上(財政法第5条)、日本の中央銀行(日銀)による財政ファイナンス(新規発行国債の直接の引受)(≒ヘリマネ)は禁止されているのですが、注目すべきは「特別の自由がある場合に、国会の議決を経た金額の範囲内」であれば例外とし日銀法第34条にも同様の規定が明示されているという点です。

この第43条で日銀法が規定していない業務を禁じているものの、日銀の「目標達成上必要がある場合に、財務相及び首相の許可を得た場合」は例外扱い、となっているのです。

なにせ黒田日銀総裁は「サプライズ大好き日銀総裁」なので、もし急に心変わりがあって「(彼の中では)ヘリコプターマネーではない」としても「量的質的+(ヘリマネ的な)緩和です」ということで次の政策を打ち出したならば、きっとグローバルマーケットから「ペリコプターマネー(=財政ファイナンス=中銀による国債直接引受)」だと捉えられると、日銀そのものの信任(日本円への信任)リスク問われることになります。

日銀は上場していて、その大株主(出資証券)の保有率の55%は日本政府ですが、3月末時点で日銀の自己資本は引当金に法定準備金等も含めた7兆4346億円です。

実は2015年12月に民間(野村)出身の現在日銀マンである木内登英審議委員が示した試算では、この量的質的緩和の国債償却の出口戦略において「7兆円程度の損失を被るリスク」を指摘しています。

つまり、最悪の場合には「日銀の自己資本がぶっ飛ぶ=日銀破綻の計算」です。

では、日銀の大株主である政府が資本を注入すれば良いじゃないか?ということになりますが、その財政はどこから湧いて出てくるのでしょうか?

また国債発行ですか?大増税ですか?社会保障(年金や子育て資金)の大幅カットですか?結局、いずれの方法を用いたとしてもその損を被るのは「国民一人ひとり」になってきます。

三菱東京UFJ銀行の国債市場特別参加者の資格(プライマリーディーラー(PD資格))の返上示唆は、これからの国債の安定消化と金利状況のリスクに?

日銀が国債発行残高の3割に相当する350兆円超を保有しているのは上で触れた通りですが、発行残高に占める割合は黒田日銀の異次元緩和前に13%からもっか32%と最大の保有主体になっています。

結果、「国債売買の流動化」が阻害されています。

<低下する国債の流動性>

そして昨日6/8に、三菱東京UFJ銀行が国債市場特別参加者の資格(プライマリーディーラー(PD資格))の返上を検討とのニュースがマーケットを大いに賑わせましたが、全22社あるうちの大きな存在である国内の1社(三菱)が抜けることになると、横並びの国内銀行業界では次第に「PD返上」が相次ぐリスクも懸念されます。

<メガバンクの国債保有額の推移>

2013年3月から2016年3月の3年間で三菱東京UFJ銀の保有は約22兆円、みずほ銀行は約15兆円と半減、三井住友銀行は約9.8兆円(63%減)とメガバンクや他の銀行が保有している国債を日銀が吸い上げている(買い取っている)構図というのが良くわかります。

理論上は問題なくとも、マーケットでは世界中数多のプレイヤーの思惑によって動かされているので「想定外な出来事(あらゆるバブルの発生と崩壊の歴史など)」は当然起こりえるのが過去の歴史から学ぶべき点です。

「まさか!!」があり得るのが「バブル」で、「あの時こうしていれば良かったのに・・・」と後悔するのは「バブル崩壊後」でしょう。

日銀の限界(日銀の破綻)やハイパーインフレ(円資産価値減価)リスクの高まりというのもあり得なくはない話になってきます。

ここまでは極論的に伝えてきましたが、日本人の個人投資家が備えるべきは「日銀が破綻するしない」「国債が暴落するしない」などの短絡的な二者択一論や究極論に賭けることではありません。

もし円資産しか持っていないポートフォリオだとすれば、その防衛として「仮に日銀が破綻する、国債の金利が跳ね上がる、円の価値がハイパーインフレになる、預金封鎖が行われるなどになっても良い備え(オフショアファンドしかり外貨資産の保有)」をしておく、ということです。

もし仮にこれから2018年〜2030年にかけて「日本国債ショック」が発生しても、驚かないでくださいね。

〜併せて読みたい〜

※国内11社ファンドがMMFの新規受付停止に!日銀の「マイナス金利」の影響拡大中!〜「預金封鎖」への懸念〜/投資と社会事情の関係

※日銀保有の日本株式EFT累計額は8.9兆円で保有率59%!〜作られた日本株式市場〜 / マーケット(日本)

※一万円札8年ぶりの増刷とタンス預金の増加はマイナス金利が理由?〜マイナンバー制度と資産フライトの関係性〜/投資と社会事情の関係

(カバー写真:CNN)

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

追加の社会保険料率0.1%で「こども保険」実現へ?

こんにちは、投資アドバイザーの眞原です。 今回は「資産運用(投資)と社会事情の関係」です。

-

-

銀行家の中のビリオネア銀行家デイヴィッド・ロックフェラー逝く〜世界パワーバランスの行方〜

こんにちは、投資アドバイザーの眞原です。 今回はビッグなニュースを取り上げます。 まず、

-

-

【積立投資】断固反対!銀行窓口でのイデコ(iDeCo)参入!

こんにちは、眞原です。 今回は「積立投資」と「制度(iDeCo/イデコ)」、「年金制度」につい

-

-

日本人のパスポート保有率は23.0%!ガラパゴス化が進む日本国内で海外金融サービスを知る術は?

こんにちは、眞原です。 今回は気になるニュースから。 ちょうど先週末にオフショアの(当然

-

-

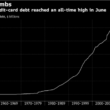

米国のクレジットカード債務残高が過去最高を更新からの影響

こんにちは、眞原です。 今回は気になるニュースを取り上げます。 米国での6月クレジットカード

-

-

新規上場Snapchat(スナップチャット)の人気はすぐに”消えて”しまうのか?

こんにちは、投資アドバイザーの真原です。 今回は、米国メッセージSNSのSnapが運営するアプ

-

-

【未来予測】NRI未来年表2018〜2100(未来に対して不変的なことと備えられること)

こんにちは、眞原です。 今回は、日本が誇るシンクタンクのうちの一つ野村総合研究所(NRI)が発

-

-

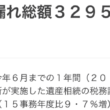

総額3,295億円の相続時の申告漏れ!国税のお土産探し!(平成28年)

こんにちは、眞原です。 今回は気になるニュースから。大手新聞社メディアがあまり報じていないのが

-

-

【海外積立投資】株式マーケットクラッシュ実はラッキー!下落時の投資家に必要な『忍』の一文字。

こんにちは、眞原です。 今回は、海外積立投資(変額型プラン)をしている個人投資家、他にも積立投

-

22-110x110.png)

-

個人投資家が無視できないThe Economis誌の”The World in 2016(2016年 世界はこうなる)”

こんにちは、K2 Investment アドバイザーの眞原です。 今回は(若干オカルト的な?観

発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)1.png)

発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)2.png)

発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)-1.png)

発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)3.png)