米国のクレジットカード債務残高が過去最高を更新からの影響

公開日:

:

気になるホットニュース(妄想・制度・規制)

こんにちは、眞原です。

今回は気になるニュースを取り上げます。

米国での6月クレジットカード債務残高が過去最高を更新

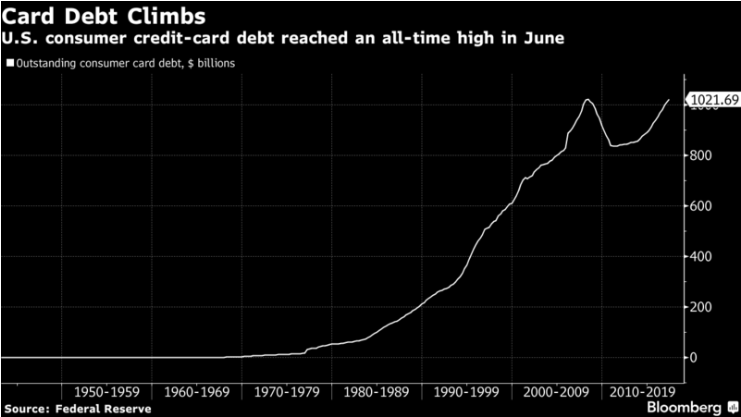

<カード債務が過去最高を更新(2017年6月)>

(出典:Bloomberg)

クレジットカード金額として、6月に過去最高の1兆200億ドル(約113兆円)に達したそうです。

背景にあるのは、これまでの米国の低金利情勢。特にCiti GroupやJPMorganなどの銀行が、カード支払い延長(やリボルビング支払い)などで、残高を繰り越す可能性があるカード保有者との契約で競争をしているそう。

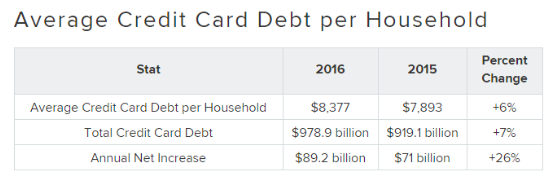

<各家計における平均的なクレジット債務金額と%>

よく知られているように、米国人は「債務」が他国の国民と比較すると多い傾向にあり、2016年末時点データでも「家計に対する「平均的な」クレカ債務残高も高位を維持」しているというのは当然知られている情報です。

カード債務残高が過去最高は、マズい状況か?

正直、

サブプライムローンの時ほど深刻な問題ではない

と言われています。

確かに、例え今後の米国の金利上昇によって延滞率が上昇しカード債務者がデフォルト(自己破産)が相次いだ場合を考えると恐ろしくなるかも知れません。

ただ、そもそも以前のサブプライムローン(低い信用度の住宅ローン)規模、そこからマクロ経済への波及はさほど大きくないことなどが挙げられています。

しかしながら、気にかけるべき点は、クレカ延滞やデフォルトが増えると、

米国個人の消費意欲が低迷する

つまり、

FRBが目標とするインフレ率(2%)を達成困難にさせる

つまり、

FRBの金融政策へのネガティブな影響が起こる

つまり、

消費低迷=米国企業の収益圧迫に繋がる=米国株式の下落調整のトリガーになりかねない

というマクロ経済、ミクロ経済の連鎖が心配されます。

08−09年の金融危機時(リーマンショック時)のような、グローバルマクロ経済がめちゃめちゃになるというようなインパクトにはならないまでも、今後数年間では、目先の米国株式高値更新から下落調整をする局面は覚悟しておくほうが良いと思います。

だからこそ、今米国株式資産を持っている個人投資家ができる選択と考え方としては、

1.)利益確定の売却をしてキャッシュポジションへ(ニュートラル)。そして、改めて投資先を選定。 2.)(特に海外積立投資をしている投資家は)ドルコスト平均法を活かすべく、これまで投資してきた米国株式ファンドをリバランス(配分調整)を行う、スイッチング(ファンドの変更)を行う。 3.)大きく下落調整しても、決して「焦らない」「(特に米国株式インデックスは)損切しない=中長期では上昇する可能性が高いから」

です。

目先では、北朝鮮有事懸念があるので、そろそろ「下落調整への備え」を考えておくほうが良いでしょう。

ちなみに「北朝鮮有事(戦争リスク)」については、私は以前から散々このブログで情報発信している通りです。

さぁ、いよいよか。

http://toushin-shisan.net/2017/02/post-6761.html

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

【年金問題】現代版の「護送船団方式」に歓喜する銀行と今後も試される「投資アドバイザー」のアドバイスと金融サービス

こんにちは、眞原です。 今回は、気になるニュースとみんなに関わる「年金問題」について。

-

-

これから更に米株&米ドル高へ?トランプ政権のレパトリ税10%の好影響

こんにちは、眞原です。 トランプ大統領が押し進める「税制改正」が1つの山場を迎えています。

-

-

キター!!マイナンバー制度に証券口座も紐付け!(預金封鎖へのステップ?)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回の内容は「マイナンバ

-

-

2020年第1四半期にGPIF(年金基金)が過去最大損失17.7兆円。「自分年金」で備えましょう。

こんにちは、真原です。 今回は、私たちの「年金」に関わるお話。 私たちの「年金原資」を運

-

-

【富裕層情報】国税庁PTメンバー増員で「富裕層への課税網」は拡大 〜資産保全/フライト攻防戦〜

こんにちは、眞原です。 今回は「富裕層に関する情報」。 私も仕事柄、世間一般的に言われる

-

-

【マーケット(日本)】「過去30年で日本人個人投資家の資産が殖えない理由」と「米国S&P500指数に積立投資スベき(しかも元本確保型)明確な理由」

こんにちは、眞原です。 今回は、マーケット(日本)とマーケット(米国/欧州)について。 日本

-

-

【信じるも信じないもアナタ次第】元号変遷『サヨナラ平成、コンニチワ新元号』2019〜20年は「不況」や「有事(戦争)」や「大災害」が起こる”アノマリー?”

こんにちは、眞原です。 今回は、信じるも信じないもアナタ次第シリーズ。まぁ、要は「都市伝説的

-

-

【年金問題】少子超高齢社会日本で生きる未来(2017年出生数94万6千人で人口自然減39万4千人)

こんにちは、眞原です。 今回は日本に住む日本人の現役世代全員に関わる話。 ずっと分かって

-

-

【積立投資】断固反対!銀行窓口でのイデコ(iDeCo)参入!

こんにちは、眞原です。 今回は「積立投資」と「制度(iDeCo/イデコ)」、「年金制度」につい

-

-

世界の億万長者はアジアへシフト〜ブルームバーグ・ビリオネア指数〜

明けまして、おめでとうございます、眞原です。 2018年初めのブログ更新です。本年も宜しくお願