リバランスとは?(海外積立投資の知恵)

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、眞原です。

今回は、海外積立投資をしている(国内でも月々一定金額を積立投資している)個人投資家への基礎的な情報です。

積立投資を開始し折々のパフォーマンス確認をするのは投資家の自己責任

どうも海外積立投資や一定の積立投資をしている投資家と話をしていると、

「積立投資開始後から、単に放りっぱなしで(≒預けている?)投資家自身が何もせずに勝手に殖えていく」

と勘違いしている個人投資家も多いのが現実です。

断言します、「放っておく=預けている=何もしない」という考え方は「銀行預金」であって、資産運用においては、大間違いの考え方です。

(公平な情報を元に)資産運用をしている以上、投資からのリターンやロスに関する全ての結論や責任は投資家に帰属するからです。

つまり、積立投資においても、投資家自身が自己責任のもとで積立先のファンドの状況や資産推移の状況を確認して資産運用して行く必要があるということです。

リスクを取っているのも投資家自身、それを確認するのも投資家自身、つまり自分自身の資産運用なので、当然です。

※「誰の」と「何のため」の資産運用なのか?

なぜ、「リバランス(配分変更/配分調整)」が必要か?

さて、積立投資は10−25年など中長期でコツコツと毎月積立投資するのが「王道」です。

なぜなら、マーケットのバブルと崩壊サイクルは、7−8年サイクルだから結果的に中長期で積立投資をすれば上げ下げのリスクを回避できるからです。

長期で積立投資をしていく中で、積立投資先ファンドや資産の増減はあります。

だからといって「マーケットのタイミングを図って相場を読んで短期的に主観で売買する」のは単なる「投機(スペキューレーション)」なので、そのような売買を頻繁に繰り返すような方法は積立投資においてはしてはいけません。

ただ投資の基本は「安く買って高く売る」にも関わらず、その売買の時期を的確にとらえるのは難しいというジレンマがあります。

そのジレンマを解決する方法として「リバランス(配分変更/配分調整)」という方法があります。

「リバランス(配分変更/配分調整)」では、値上がりした資産を売り、値下がりしたり、相対的に安くなったりした資産を買う方法なので、自動的に「安く買って高く売る」を実践できるようになります。

「リバランス(配分変更/配分調整)」の具体例

例えば、月々USD500(約5万円)を下記のような3本のファンドにそれぞれの積立配分比率で毎月海外積立投資していたとします。

Aファンド:積立配分比率:40%(=USD200)

Bファンド:積立配分比率:30%(=USD150)

Cファンド:積立配分比率:30%(=USD150)

合計100%

つまり1年後には、合計USD6,000(USD500×12ヶ月)を積立投資している計算になります。

そして毎月の積立投資額USD500が、それぞれ毎月この「積立配分比率」でそれぞれのファンドへ積み立てされていきます。

もし1年後でもこの積立合計USD6,000の積立投資先ファンドの価値(パフォーマンス)に全く何も変化がなければ下記のようになっていますが、

Aファンド:積立配分比率:40%(=USD2,400) Bファンド:積立配分比率:30%(=USD1,800) Cファンド:積立配分比率:30%(=USD1,800)

当然、積立投資している投資先ファンドのパフォーマンスによって、この合計USD6,000が、USD7,000に殖えていたり、逆にUSD5,000へ減っていたりする訳です。

ということは、積立投資を継続していく期間中、全体の価値が上下しているので、各ファンドの「当初の積立配分比率と現在保有配分比率」はズレてくることになります。

例えば、USD6,000が「USD7,000」に増加しているケースで考えた場合、(下記「→」以降の右側が増減した金額と積立総額に対する保有比率)、

Aファンド:積立配分比率:40%(=USD2,400)

→USD3,300 / 現在保有配分比率:47.2%(7.2%増加)

Bファンド:積立配分比率:30%(=USD1,800)

→USD2,800 /現在保有配分比率:40.0%(10.0%増加)

Cファンド:積立配分比率:30%(=USD1,800)

→USD900 /現在保有配分比率:12.8%(17.2%減少)

と、本来「積立配分」として設定してきた左側の積立配分比率から、右側の現在保有比率を見ると各資産の増減によって各ファンドの比率に「プラスマイナスの乖離(パフォーマンスの増減)」が生じてきます。

もちろん、このままの積立配分と保有比率で積立投資を継続していくことに何も問題はありませんが、元々積立投資を始めた際の「当初のポートフォリオの計画(積立投資先ファンドとその積立投資配分比率)」からズレていっているので、これを元に戻す方法として「リバランス(配分変更/配分調整)」を行います。

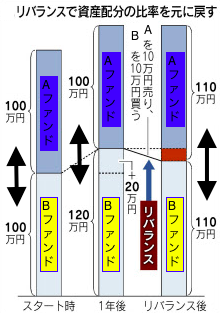

<リバランス(配分変更/配分調整)のイメージ図>

この「ズレ」を元に戻す「リバランス」の方法としては、足りない部分を追加するか、増えた分を売却するか、また積立の配分で調整する方法です。

もっとも分かりやすい具体的なやり方としては、比率が下がっているファンド(Cファンド)に対して「比率が高くなっているファンド(Aファンド、Bファンド)の増加部分を売却して「充当」するという方法。

つまり、

Aファンド:現在保有配分比率:47.2%の「7.2%部分」を売却し、

Bファンド:現在保有配分比率:40.0%の「10.0%部分」を売却し、

Cファンド:現在保有配分比率:12.8%の「17.2%減少」を補うために、

売却したAとBの比率部分(合計17.2%)の金額を充当して「リバランス(配分調整)」

をするという方法です。

結果、A(40%)、B(30%)、C(30%)という当初の積立配分比率のポートフォリオに戻ります。

他には単に比率が減っているファンドに対して追加資金を入れて比率を戻し、増加しているファンドに関しては増加部分を売却するという方法もあります(要は、当初の積立比率に戻すということです)。

ちなみにこの「追加資金を充当してリバランス」は、例えば金融危機(リーマン・ショック時のような時に)ファンドを売却するのではなく(損切らず)、追加資金でナンピン(買い増し+リバランス)をすると効果的だと言われています。

どれくらいの頻度で「リバランス(配分変更/配分調整)」をすれば良いのか?

これはスイッチング(ファンド入替頻度)と同じように、よく個人投資家に勘違いされていますが、一様に「年間何度も」「相場観に沿って」とか「比率の増減がある度に頻繁に行う」「年間◯◯回」などいうことではありません。

むしろ、頻繁にリバランスをすることで全体のパフォーマンスを下げてしまうというシミュレーションも数多く出されています。

では、どう考えてリバランスを実行していけば良いのか?という点ですが、

「乖離型」

という考え方を元にリバランスをすれば大丈夫です。

これは「当初の積立投資比率から、10%以上上下にズレた場合」というように、投資家自身が自分で決めた一定の乖離率を超えるとリバランス(配分変更/調整)を行うという考え方です。

この場合でも、やはり一定の期間(例えば、1週間に1度、毎月1度、3ヶ月に1度、半年に1度)などで、各ファンドの積立投資比率の変化と乖離率については自分自身でしっかり確認する必要があります。

「乖離型」のリバランスの良い面としては、感情や相場に流されて判断を鈍らせない機械的な判断になるので、感情的な人や上げ下げに賭ける傾向にある人は、このように「乖離率を決めてリバランス」を実戦し、中長期でポートフォリオのバランスを整えながら積立投資をする方が良いでしょう。

※中長期投資家は積立投資の「ドル・コスト平均法」を活用しよう! ※頭と尻尾はくれてやれ(損切り、利益確定、スイッチング、リバランス)

中長期の積立投資だからこそ、賢く「リバランス(配分変更/配分調整)」をしながら、折々で「スイッチング(ファンド変更)」もしていく必要がありますね。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

国債価格と金利の関係性(逆相関)

こんにちは、眞原です。 今回は「債券(国債)価格と金利」についての基礎の基礎。 とはいえ

-

-

【資産運用】2018年上期みんなが最も読んだ海外投資ブログ記事ランキング

こんにちは、眞原です。 今回は、上期の振り返りとまとめ。 私のこのブログ「K2 Inve

-

-

【資産運用基礎】20代後半から30代(若い世代)の「王道の資産運用方法」は「積立投資(海外積立投資)」である

こんにちは、眞原です。 今回は、資産運用基礎、特に若い世代(20代後半〜30代、40代)にとっ

-

-

【資産運用基礎】サラリーマンと事業家(経営者)との埋めようのない「資産運用における大きな考え方の違い」②事業家(経営者)思考編

こんにちは、眞原です。 昨日に引き続き、今回も資産運用の基礎の考え方について。 前回【【

-

-

USD75,000(約750万円)で年間平均リターン10−12%を目指すポートフォリオは?

こんにちは、眞原です。 今回は、実際に頂いたご相談(ご質問)から。 その方のお考えは主に

-

-

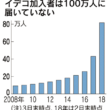

【積立投資】断固反対!銀行窓口でのイデコ(iDeCo)参入!

こんにちは、眞原です。 今回は「積立投資」と「制度(iDeCo/イデコ)」、「年金制度」につい

-

-

5年間で対ドル30%超の円安に!それはつまり1,000万円が700万円になったこと。円資産目減りを防ぐ方法は?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログ内容は「為替

-

-

【資産運用基礎】現役時代40代迄に資産運用を始めるのと退職後60代から退職金で資産運用を始める「大きな違い」

こんにちは、眞原です。 早速ですが・・・、 資産運用、してますか? (預貯金以外で何か

-

-

現状と未来を考え退職後を想定し、年金プラスアルファの「資産作り」を考えるキッカケに(今の40代後半以下で年金不安を抱える人向け)Vol.2

こんにちは、K2 Investment 投資アドバイザーの眞原です。 前回(※現状と未来を考え

-

」をつくるには?(これから資産を作る投資家がやるべき事)1-110x110.png)

-

大口「投資の種(元手)」をつくるには?(これから資産を作る投資家がやるべき事)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、資産運用初心者