【Q&A】海外積立投資とロボアドバイザーTHEO積立投資の違いは?

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、眞原です。

今回はQ&A方式です。

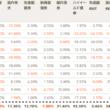

(出典:THEO HP)

(出典:THEO HP)

では、早速・・・、

<Q.>

日本国内の定期の積み立てサービスとして、ここのところよく目にする「ロボアドバイザー THEO積立投資」について、海外積立投資と比較した場合のメリットデメリットを教えていただけませんでしょうか?

<A.>![]()

そもそもの商品性が異なるので比較対象にならないのですが・・・、

まず「ロボアドバイザー THEO」の商品性ですが、

各銀行のETF特化型投資一任運用です(各個人投資家の預入額や預入タイミングによるので運用レコードはブラックボックス、取引報告書で確認するタイプですね)。

「一任運用」として国内の近い投資投資商品イメージとしては、野村證券など大手証券会社が提供している悪名高い「ファンドラップ」や「ラップ口座(SMA)」の「ロボアドバイザー/AI版(人工知能版)」と表現するのが分かりやすいでしょうか。

今のご時世「ロボアドバイザー(要はAI:人工知能)」と銘打って入れば、イメージ/マーケティング戦略としては投資家が「何かすごい!」みたいに感じるかもしれません。

ただ、国内外の投資商品を見聞きして私が知る限り、そもそもTHEOの運用が必ずしも上手い訳もなく、当然「ロボアドバイザー/AIが自動売買して凄い運用ができる」ということはまずあり得ません。

というのも、私も実際に、資産運用業界においては世界最高峰であるオフショアファンド(ヘッジファンド)で、複数のファンドマネージャーに確認済みですが、ロボアドバイザー/AIによる売買はあくまでもファンドマネージャーのサポートであって、完全にAIが自動売買して利益を上げ続けるような代物というのは今のところ実質不可能だということです(ロボアドバイザー/AIに指示を入力や投資対象を分析するのはあくまでも生身のファンドマネージャーたち)。

このTHEOの投資対象(売買対象)は、世界中(米国)の約6,000のETF(コストの安い指数連動ファンド)から、ポートフォリオ組み入れ約35銘柄程度とのことです。

それらを毎月自動リバランス、年1回のポートフォリオ自動組換運用とのことで、2007年金融危機前からの期待シミュレーションリターンで年間4.8%ということのようです(HPより)。

期待リターンが世界経済成長率(3〜5%程度)を上回ることを目指して運用しているとのことですが、もちろん米国株式指数(S&P500)も上げ下げありますが、単純にS&P500のETFだけを積立投資していても、年間平均リターンで6〜7%です。

なので、正直このTHEOという積立投資で投資する妙味は私にとってはありません。

THEOのメリット(?)と向いている方を挙げるとすれば、

・何も考えたくない投資家向け(勝手に殖えていれば嬉しい、金融リテラシーが低く学ぶ意欲もない、自分の運用にも関わらず、無責任な考えの方々)

・どうしても日本円での運用、少しでも殖えればと思って保険会社の年金保険に加入しようとする方

・手軽さのみを重視する方(放置する方=無責任)

でしょうか・・・。

また、特定口座(源泉有り/無し選択)を開設して運用できるものの、税金面では都度年間で自動申告もしくは確定申告する必要があったり、国内のNISAなどの積立投資と比較すると税制メリットも特にありません 。

また毎月リバランスで売買なので完全に複利運用ではなく、単に「ロボアドバイザー/AI運用の腕に賭ける(一任勘定/=放置)」ということなので、この積立投資をする個人投資家にとっては、THEOロボアドバイザー/AIそのものを信じるかどうかがポイントではないでしょうか(盲目的にロボアドバイザー/AIが凄いという方は始めると思います)。

一方、海外積立投資では(「変額プラン」と「元本確保型プラン」、「3.5%金利保証プラン」という3つのプランがあり、比較するのであればNISAやiDeCoでしょうか)、

もし、3つのプランの日本語資料や概要をご希望の場合は、

こちら(「◯◯プラン資料希望」と明記して)

からご確認頂くとして・・・、

海外積立投資の3つのプランをそれぞれ簡単にまとめると、

1.)海外積立投資「変額プラン」は、

世界中の最大200本のダイレクトファンドから選択してポートフォリオを組んで、毎月積立投資額に対して最大5%の上乗せボーナス金利を貰いながら、月々コツコツと海外積立投資するプラン(ポートフォリオは弊社のアドバイス次第、もしくは各投資家が選定)。

毎月積立なのでドル・コスト平均法と複利運用を活用して資産増大を目指せるプラン(年後半は手数料も安くなる上、ボーナス金利も付くので後半はますます殖えやすくなります)。

2.)海外積立投資「元本確保型プラン」は、

・単純に15年140%、20年160%が満期時に最低確定している(元本確保要件としては、期間中積立し通すのが前提ですが)。

このプランであれば、米ドルベースで日本国内の学資保険(将来の資金確保)よりも殖えるのは確かですし、また年金プラスアルファ資金として、例えば15年後や20年後に確実に見える資金を準備する上では最適です(ただし、積立の停止、引き出し、減額などをすると元本確保ではなくなる点は注意が必要で、必ず積立切るのがポイントになります)。

3.)海外積立投資「3.5%金利保証プラン」は、

満期時まで年3.5%金利が最低確定しています(単純に3.5%金利を取り続ける海外積立投資)。

上の2つのプランでも積立開始後は3年目以降からの一部引き出し、減額、一時停止などの手続きはできるものの、一定条件が付いてきます。ただ、このプランでは金利3.5%は確定してる上何も条件なしに自由に各手続きができるので最も柔軟性が高くなります。

なので、もし各手続きをする前提で柔軟性重視の積立投資を始めるのであれば、海外積立投資3つプランの中では最適です。仮にゼロ金利で何も殖えない銀行預金に毎月預貯金する位なら、このUSD建てで殖やす最も保守的な3.5%金利保証プランの海外積立積立をするのは間違いなく賢い選択でしょう。

また、上記2つのプランと組み合わせて3.5%金利保証プランで海外積立投資をする場合には、この「3.5%金利保証プラン」から各手続きをすれば、何も条件がないうえ、同プランから自由に資金の出し入れができるので、無理なく中長期での海外積立積立投資を継続できますね。

ロボアドバイザーTHEOとの比較にはならなかったものの、ご参考にしてみてください。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

個人投資家は、まず「米国金利動向」に注目せよ!〜米国債10年利回り長期推移チャート〜

こんにちは、眞原です。 今回は、マーケット(世界)動向について。 株式マーケットで一喜一

-

-

【資産運用Q&A】資産運用は何から始めれば良い?(20代半ば女性・初心者)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は『資産運用Q&

-

-

【Q&A】「ソニー銀行で投資中の各投資信託(【ひふみプラス】、【iTrustロボ】、【世界経済インデックスファンド】、【楽天日本株4.3倍ブル】)について』

こんにちは、眞原です。 今回もQ&Aより。 今回は「ソニー銀行」から投資されてい

-

-

【資産運用基礎】60代以降、年収が「半減する」って知ってますか?

こんにちは、眞原です。 今回は資産運用基礎です。 さてさて・・・ ”60代以降、給

-

-

海外積立投資をするのに海外銀行口座は必要ですか?

こんにちは、眞原です。 今回は実際にご質問頂いた内容について、Q&A方式で。

-

-

【資産運用基礎】2000年以降、S&P500指数で最もパフォーマンスの良い銘柄トップ10〜最も手堅い資産形成は「S&P500連動140%元本確保型の海外積立投資」〜

こんにちは、眞原です。 今回は下落リスクを抑えながら「誰でもできる最も手堅い資産形成(資産運用

-

-

だから中長期ドルコスト平均法で海外積立投資!資産ごとの騰落率を確認!(2007年〜2016年)

こんにちは、眞原です。 今回は、月々ドルコスト平均法と複利運用を活用して海外積立投資をしている

-

-

年間150万円の海外積立投資と1,000万円のオフショア投資によって最大20年で老後資金「6,000万円」を作れますか?

こんにちは、投資アドバイザーの眞原です。 今回はQ&Aです。 この方の質問と同じ

-

-

行動ファイナンス入門(資産運用に戸惑う人の行動バイアス)

こんにちは、眞原です。 今回は、資産運用の基礎。 いつもの概念に近い古典的な「マクロ経済

-

-

「虎の子の資金(仮に失われて生活が困る資金)」は資産運用に回すべからず

こんにちは、眞原です。 今回は資産運用の基礎の考え方。 投資資金の「全て」が殖え続けるこ