投資資本 × 生産性 × 人口増加 = 国の発展(GDPの増加)

公開日:

:

最終更新日:2021/02/09

資産運用の基礎、Q&A、基礎用語

こんにちは、K2 Investment 投資アドバイザーの眞原です。

昨晩、同世代20代後半〜30代前半の友人たちと話をする機会があり、共通のコンセンサスになったことが興味深かったのでここで共有したいと思います。

それは今回のブログで取り上げる「国の発展の要素(GDPの増加)」について。

友人たちと意見が一致したのが、

「私たち(20代後半〜30代前半)の世代の将来って結構暗いよね。まして、今の10代以下はもっとだろうね。」

っと。

恐らくこれを読んでいる60代以上の方々(20代後半〜30代前半の親世代)は「オイオイ!何を言ってるんだ!」と思っているかも知れませんが、この世代の多くは(少なくとも私の周りでは)悲観的に「自分たちの将来」や「日本のあり方や経済」について冷静に考えていると思います。

今、政治を動かしているもしくは大企業のCEOや役員の多くは「バブル時代」を経験した世代です。では、なぜバブルのように日本が発展できたのか?という問いに対する答えの1つは「かつて戦後7,300万人程度だった日本人の数が1億2,700万人でピークをうつまで増加してきたから」です。

実は経済的に国が発展する3要素というものがあり、それは「投下資本×生産性×人口増加=GDPの増加に寄与」という考え方に基づいています。

(内閣府:高齢化の推移と将来推計)

この人口統計に当てはめれば、今後の日本は「投下資本×生産性×人口減」となることになります。まして、投下資本は、税金(橋や道路などを中心とする建設関連を刺激する公共投資)を投入して刺激することになるので、今の日本の債務問題を踏まえると、投下資本が増えることは想定しにくいことも分かります。

となれば「投下資本(ネガティブ)×生産性(ITなどの効率性アップでポジティブ)×人口(ネガティブ)」と、3要素のうち2つがネガティブな要素になっています。今後の日本の発展や維持(GDPの増加)は期待しづらい環境だからこそ、今の多くの20代後半〜30代前半は先々に対して「ネガティブ」を想定してしまうのです。

今、大企業の部長や課長クラス、役員やCEOなどはバブルを味わった世代です。そのノスタルジー(あの時は良かった・・・、あの時のように・・・。という想い)を抱いて仕事をしている人は少なからずいるというのを私は知っています。(野村證券時代の課長などはそうでした。)ですが、明らかに「生きてきた時代が違う、よって将来の見方も違う」ということに繋がっていきます。

ただ、年の功は年の功なので、敬い、彼らから吸収すべきことは全力で享受するのが下の世代の役割だと思います。それでも、よりあらゆる変化のスピードが早くなっている以上は「その世代の生きてきた常識や知識」の全てが参考になるとは限りません。(例えば「銀行などで預貯金だけをしておけば良かった時代」など。)

さて、ここまで悲観的な話だったかも知れませんが・・・

冷静に考えて、今の20代〜30代、40代は自分たちの将来に対して悲観的だからこそ、今の50〜60代以上よりも、必ず来る自分たちの20〜30年後(2035〜45年)つまり老後(退職後)の備えを何かしらしておく必要があるのではないでしょうか?(例えば年金プラスアルファの資産を作る為に月々一定金額を海外積立投資などの積立投資をするなど)

今後勢い良く日本が高度経済成長を続ける場合には(今やゼロ成長ですが)悲観的になる必要は毛頭ありませんが、そうでない可能性が高い以上は、国や政治家に期待するよりも自分の考え方や行動を変える方がよほど手っ取り早く効率的です。

今の20代〜30代、40代などの現役でバリバリ働いていく若い世代は、時代の変化と共に今の「常識」を疑い、先々を見据え、ネガティブにならないような選択をして行きたいものですね。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

『今年前半、円安ドル高は「間違いない」』そうです(1/31 麻生太郎財務相 参院予算委員会にて)

こんにちは、投資アドバイザーの真原です。 今回は「為替」について。

-

-

【資産運用基礎】「元本確保型」と「元本保証」の大きな違い〜元本確保型ファンドで資産運用〜

こんにちは、眞原です。 今回は「資産運用の基礎」について。 弊社代表の河合のメルマガでご

-

で「今後の展望は?」と考えるのはナンセンス1-110x110.png)

-

投資信託(ミューチュアル・ファンド)で「今後の見通しは?」と考えるのは実はナンセンス

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎です

-

-

積立投資はするに越したことはないし、まして「海外積立投資」の方が良いに決っている

こんにちは、眞原です。 今回は、資産運用初心者向けの資産運用方法について。 ズバリ、

-

-

「東京海上・ニッポン世界債券ファンド(2013年5月購入)を解約すべきかどうか?」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A

-

」について-110x110.png)

-

人には聞けないし、学校でも習わないけど、みんなが困っている「お金(年金準備、教育資金確保、資産運用、相続対策)」について

こんにちは、投資アドバイザーの眞原です。 今回は誰にでも当てはまる「お金全般(年金準備、教育資

-

1-110x110.png)

-

資産運用に向かない人の10のマインド特徴 Ver.1(誰もが投資家になる時代)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎的な

-

-

ジンバブエのハイパーインフレは5,000億%!貨幣が無価値になるハイパーインフレの怖さ。

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は『ジンバブエのハイ

-

-

富裕層もサラリーマンもそれぞれの保有資産別の資産運用方法

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用初心者から

-

-

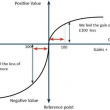

投資家心理の基本は「プロスペクト理論」と「損失回避のバイアス」

こんにちは、真原です。 今回は、久しぶりに「行動ファイナンス」という分野、つまりは、個人投資家