投資信託(ミューチュアル・ファンド)で「今後の見通しは?」と考えるのは実はナンセンス

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、K2 Investment 投資アドバイザーの眞原です。

今回は資産運用の基礎です。

よく相談頂くのが「今もっている「投資信託(ミューチュアル・ファンド)」の「見通し」はどうですか?」や「今後のこのファンドの見通し(展望)は?」という質問です。過去よくお問合せ頂いたのは、こういう質問ですね。

※リートへ投資している人は必見!!投資信託ワールド・リート・オープン(毎月決算型)の見通しは? / 資産運用Q&A

根本的には「ファンドの見通し」というのは資産運用初心者の方が考えるほど投資意思決定に際して関係無いというのが正しいでしょう。ただ、純粋な株式投信(◯☓◯△株ファンド)など株式だけの投信は「マーケット動向(相場見通し)」がより関わってきますね。

ファンドマネージャーの運用が上手いのか?下手なのか?

そもそも投資信託(ミューチュアル・ファンド)は、株式投資のように短期で相場観を見て売買するものではありません。つまり「投資信託(ミューチュアル・ファンド)の見通し」ではなく、この質問の場合は「マーケット見通しとファンド運用動向」の別々の事象2つを併せて聞いていることになります。

マーケット見通し(動向)は、その時の政治、経済(金融政策)、地政学、などなどあらゆる状況が反映されてマーケットが推移します。一方、ファンド運用動向は、そのファンドを運用しているファンドマネージャーの運用が上手いのか?下手なのか?(ベンチマークのインデックスを上回って運用できているのかどうか?)ということ重要なのです。

結局は、ファンドマネージャーがマーケット動向を判断して売買(トレード)して、個人投資家の代わりにリターンを上げるので、例えいくら個人投資家が独自の相場観からマーケット動向を読めたとしても、当のトレードをしているファンドマネージャーが運用下手だったらリターンは上がりません。

もし仮に個人投資家が自信をもって「マーケット動向(相場観)」を把握しているのであれば、投資信託(ミューチュアル・ファンド)に投資することなく、自分自身で運用したら良いのです。

しかしながら、多くの個人投資家は(資金的余裕、時間的余裕などの理由から)実質的にそれが出来ないので、ファンドに資金を投じてファンドマネージャーに委託して運用してもらっているのが投資信託(ミューチュアル・ファンド)でしょう。

ですので、正直「このファンドの見通しどうですか?」という質問はナンセンスなのです。

個人投資家が出来るのは「期待収益(リターン)がいくらか?」と「このファンド(ファンドマネージャー)の運用が上手いかどうか」と「自分の資産クラスに必要なファンドアセットかどうか、分散投資につながるかどうか」を判断することです。

大事なのは「見通し」よりむしろ「過去のトラックレコード」

その投資信託の運用が上手なのか下手なのか?・・・つまりファンド運用において大切なのは「マーケット動向(見通し)」ではなく過去のトラックレコードです。過去、大きな金融危機があった時、またはマーケット全体がポジティブになっている時、どれだけ良いパフォーマンスを上げられていたか?、ベンチマークのインデックスよりも上回るリターンを上げられていたのか?が重要なのです(一方、ヘッジファンド(オフショアファンド)は絶対収益型の運用)なのでベンチマークを設けていないものが多い)。

そういった意味で、日本の投資信託(ミューチュアル・ファンド)のほとんどは、特に中長期(5〜10年以上)運用されているファンドのほとんどがベンチマークを上回る運用がでてきません=運用が下手なファンドばかり(むしろ素直にインデックス投信を積立投資している方が良かった)。

目先の「毎月分配型」でリターンが上がっているように個人投資家に錯覚だけさせておきながら、実際個人投資家のリターンはどれだか上がっているのか?個人投資家は冷静に見つめなおす必要はあると思います。

また、投資信託(ミューチュアル・ファンド)を販売する証券マンもセールストークで「今マーケット動向(相場見通し)がこうだから買い時です!」というような販売方法をしているから、個人投資家も誤った知識と経験になって投資信託や資産運用先を選定する時に「見通しが・・・」という不確実極まりないこと(ようは短期的な上げ下げ)に賭けることに繋がるのです。

そういった上げ下げ思考ではなく、例えば海外積立投資や他の積立投資でも何でも良いですが、投資しているファンドの過去のトラックレコードが良いのか悪いのかを判断した上、利益確定(スイッチング)するのか、リバランスするのか、損切りするのかなどを決める必要がでてきます。

プラスアルファで、若干はマーケット動向を気にするのであれば、例えば外しておくべき資産(例えば、欧州関連・・・ギリシャ問題やBrexit懸念、難民問題など)は投資比率を下げておく、中長期で伸びているS&P500米国株式指数などの比率は上げておくなど投資比率(アロケーション)で自分自身のポートフォリオを考える必要があるでしょう。

※Brexit(British+exit=英国のEU離脱)国民投票とGBP(英ポンド)を考える / 為替

単に「ファンドの見通し」ではなく「ファンドの運用パフォーマンス動向」+「マーケット動向」を分けて考え、中長期で投資できるようにアロケーションを考えて資産運用しましょう。

(カバー写真:The Telegraph)

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

投資家(インベスター)にとっては、高い低いと考える主観は不要

こんにちは、眞原です。 突然ですが・・・ これを見てどう考えますが? ”高い!

-

-

「東京海上・ニッポン世界債券ファンド(2013年5月購入)を解約すべきかどうか?」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A

-

-

「大和ファンドラップと毎月分配型投信での運用(投資初心者が考えるべきこと)」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A方

-

-

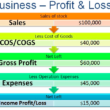

【資産運用基礎】知っておくべき会計用語①(英語Ver.)〜 損益計算書(P/L)編〜

こんにちは、真原です。 今回は個人投資家でも資産運用をする際に知っておくべき「会計用語(英語V

-

-

誰もに平等な「限りある時間という資源」と「15年満期140%元本確保型海外積立投資」

こんにちは、投資アドバイザーの真原です。 今回は資産運用初心者の方は特に必見です。 (出典:

-

1-110x110.png)

-

資産運用に向かない人の10のマインド特徴 Ver.1(誰もが投資家になる時代)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎的な

-

-

【資産運用基礎】何のファンドや株に投資したら良いではなく「どういう資産に分散するか?」の方が遥かに重要

こんにちは、眞原です。 今回は、資産運用の基礎の考え方について。 よく耳にする「誤った考

-

-

国債価格と金利の関係性(逆相関)

こんにちは、眞原です。 今回は「債券(国債)価格と金利」についての基礎の基礎。 とはいえ

-

」-110x110.png)

-

資産運用をする際に考える「世界リスク震源地(日本?中国?英国?新興国?)」

こんにちは、K2 Investment 投資アドバイザーの眞原です。 先週、主要国首脳会議(伊

-

-

1月下旬、弊社パートナーや個人投資家で「ロンドンの資産運用の常識」勉強会に参加したい方いますか?(予定)

こんにちは、真原です。 今回は、ブログというよりも、アンケート?(苦笑) まだ未確定事項

で「今後の展望は?」と考えるのはナンセンス2.png)