【資産運用基礎】何のファンドや株に投資したら良いではなく「どういう資産に分散するか?」の方が遥かに重要

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、眞原です。

今回は、資産運用の基礎の考え方について。

よく耳にする「誤った考え方」をまずご紹介すると・・・、

「この投資信託(ミューチャル・ファンド)や株式、債券に投資して良いでしょうか?どうでしょうか?」

という質問やお悩み。

これ、資産運用においては、間違いです。

なので、こういうことを尋ねたり、こういう思考をする個人投資家にとっては、証券マンや銀行員から「良いカモが来た」ということになります。

なぜ間違いなのかといえば、

・商品の善し悪しの判断のみに注視

・良い悪いは千差万別、投資家次第

・他の資産との相関性を考えているかどうか

だからです。

投資信託(ミューチャル・ファンド)、株式、債券などは、確かにそれぞれの善し悪しがありますが、必ずしもそれらが、

その投資家が投資する考えに当てはまっているのかどうか?

その投資家が投資している/持っている他の資産との相関性はどうなのか?

ということが無視されたまま、証券マンや銀行員によって「セールス」される訳です。

彼らからすれば、まさにカモネギ投資家(投機家)ですよね。

なので、こうした考え方ではなくて、

「どういう資産に分散するか?」

という考え方、投資判断、投資行動の方が遥かに大事なのです。

つまりは、

「分散投資」

です。

一言に「分散投資」とはいえ、

1.)資産内容の分散

2.)時間的分散

と大きくこの2つです。

この「1.)資産内容の分散」についての考え方ができていないと、上で見たような「この投資信託(ミューチャル・ファンド)や株式、債券の善し悪しは?」という考え方になります。

資産内容の分散の一例としては、

・日本円建てのインデックス投信、ETF

・USD建て、多通貨建てのオフショアファンド資料

・国内外の不動産

などですね。

ほとんどの日本人個人投資家は、

・日本の円建て投資信託(ミューチャル・ファンド)

・日本円建てでの日本株式、日本の証券会社や銀行からの債券投資

という「円建て資産(為替が円安になれば実質目減り)」に偏っています。

結果、上記状態では「資産/通貨分散」になっていません。

詳しくはこちら↓

http://toushin-shisan.net/2016/03/post-4509.html

日本の資産運用/投資では絶対に補えない分散/投資すべき資産として、まずは「海外資産(外貨建て資産を、海外/オフショア投資)」を持つことで「資産内容のリスク分散」に繋げることが非常に大事です。

2.)時間的分散は、海外積立投資を代表とする月々積立投資でドル・コスト平均法を活用して積立投資することで、中長期投資における「時間分散(高い/安いという枠に囚われずにコツコツと投資し続けることで取得単価を安くできる時間的リスクヘッジ)」になりますね。

特に個人投資家にとっての資産運用で最も大事なのは、

「資産内容+時間の分散投資」

であるというのは改めて強くお伝えしておきます。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

誰もに平等な「限りある時間という資源」と「15年満期140%元本確保型海外積立投資」

こんにちは、投資アドバイザーの真原です。 今回は資産運用初心者の方は特に必見です。 (出典:

-

-

100万円以上の元手資金(まとまった資金)がない人のベストな資産運用法は!?それでも資産運用できる!

こんにちは、真原です。 今回は、今現在、資産運用をしていない人、一定のまとまった元手資金を持っ

-

-

【Q&A】『全世界ポータブル(持ち運び可能な)資産運用方法とは?〜海外駐在、海外居住者や移住者は必見〜

こんにちは、眞原です。 今回は、Q&A形式です。 ポイントは、 ・中長期での海

-

-

主観(勘違い)を排除する資産運用

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回の記事内容は個人投資

-

-

株は上昇が続けば下落間近、下落が続けば上昇間近?(ギャンブラーの誤謬)

こんにちは、眞原です。 今回は資産運用の基礎。 さて、問題です。 現在、個人投資家

-

-

【Q&A】オフショア投資/オフショアファンドの信用性はどのようにして測りますか?

こんにちは、真原です。 今回は、Q&Aから。 早速見ていきましょう。 <Q

-

-

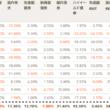

だから中長期ドルコスト平均法で海外積立投資!資産ごとの騰落率を確認!(2007年〜2016年)

こんにちは、眞原です。 今回は、月々ドルコスト平均法と複利運用を活用して海外積立投資をしている

-

-

海外積立投資でハイ・イールド資産を勧める理由

こんにちは、眞原です。 今回は海外積立投資(月々、一定金額を積立投資する方法)について。

-

-

【初心者向け】20〜30代の資産運用の王道は「積立投資」

こんにちは、眞原です。 今回は、資産運用初心者の内容。 もし既に1,000万円、1億円あ

-

-

資産運用は国家や会社と個人を切り離して考える必要がある(持株会の罠と通貨分散)

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんに