主観(勘違い)を排除する資産運用

公開日:

:

最終更新日:2021/02/09

資産運用の基礎、Q&A、基礎用語

こんにちは、K2 Investment 投資アドバイザーの眞原です。

今回の記事内容は個人投資家の投資行動に関わる『勘違い(バイアス)』について。

専門的に言うと「行動ファイナンス」の分野なんですが、あれこれ説明すると難解過ぎるのでここでは簡単にまとめます。

専門的に言うと「行動ファイナンス」の分野なんですが、あれこれ説明すると難解過ぎるのでここでは簡単にまとめます。

まず、そもそも誰もが、毎日何かしらの行動をするときは、あらゆる情報や過去の経験や想定されうることなどを下に自分が「正しい」と思って「その行動」を起こすわけです。

これは、投資行動においても同じです。

「あ!今のドル円レートは円高過ぎる!」とか「円安過ぎる!」とか「この株価は高い、安い」などですね。こうして人々の「思惑」が交差することで「需給関係」が生まれて価格が決定されていきます。これは金融だけでなく、価格が付いているものは何でもそうでしょう。

この「需給関係」が大きく乖離して価格が歪んでいる時、そして崩れる時が、いわゆる「バブル」であったり「バブル崩壊」、「なんとかショック」というものです。

しかし、マーケットの世界では(バブルのように)歪んで乖離している価格は「神の見えざる手(市場原理)」というものが働いて、乖離している価格、つまり歪みは修正されて、ある一定価格に収斂されていくというのが、あらゆるマーケット関係者の『大前提』になって動いています。

ここまでは古典経済学的な考え方なのですが、近代になって「行動ファイナンス」や「行動経済心理学」など新たな学問分野が発達し一石が投じられています。

私は学生時代に約4年近く「マクロ金融(古典経済学)」を学んできたものの、実は自分のファイナンスの指針としては「行動ファイナンス」があります。というのも、有名なヘッジファンドマネージャーであったジョージ・ソロスが唱える「再帰性理論」を信奉しているから・・・というのもありますが(苦笑)

さて、マーケット参加者にはプロ投資家もいれば、初めて資産運用を始めるという素人もいます。その誰もが「私は正しい判断をして投資をしている」もしくは「金融や経済を分かって投資している」という下で運用をしています。確かに「投資哲学」というのは大切なので、それはそれで重要なのですが、金融の世界で「分かる」とうのはあり得ないことです。正確には「ある程度の予測に基づく想定」でしかない、と。

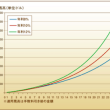

だからこそ個人投資家にとって「(正しい正しくないは別として)主観を排除して、システマチックに(自動的に)投資できる手法」が大切なのです。その1つの手法が毎月一定金額をコツコツとドルコスト平均法で複利効果を活かして積立投資する海外積立投資です。

ただ、せっかくドルコスト平均法で自動的に積立投資しているにも関わらず「マーケットが下がっているから」や「新興国が下落しているから」などという主観的な理由で、短期的にスイッチングをする個人投資家も多いですが、その投資行動では結局、主観(勘違い)に頼って売買しているに過ぎず、短期的な賭けをしているに過ぎません・・・。

中長期で運用していくにあたっては、是非とも主観を排除した運用を目指したいものですね。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

今さら他人に聞けない「複利」と「単利」の違いについて

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用初心者向け

-

1-110x110.png)

-

誰もが知りたいウォーレン・バフェットの実力(バークシャー・ハサウェイの株価上昇率は年利20%!)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、個人投資家であれ

-

-

【資産運用基礎】サラリーマンと事業家(経営者)との埋めようのない「資産運用における大きな考え方の違い」②事業家(経営者)思考編

こんにちは、眞原です。 昨日に引き続き、今回も資産運用の基礎の考え方について。 前回【【

-

-

営業を受けたがる受動的な投資家(消費家)と自分で考える能動的な投資家の違い

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎シリ

-

-

年間150万円の海外積立投資と1,000万円のオフショア投資によって最大20年で老後資金「6,000万円」を作れますか?

こんにちは、投資アドバイザーの眞原です。 今回はQ&Aです。 この方の質問と同じ

-

-

資産運用初心者が抱える、5つのあり得ない誤った考え方について(その2.)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は数日前にお伝えした

-

は国におんぶに抱っこという間違った考え方〜自己責任時代に乗り遅れる人たち〜-110x110.png)

-

老後生活(年金)は国におんぶに抱っこという間違った考え方〜自己責任時代に乗り遅れる人たち〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、私が金融サービス

-

-

「LMオーストラリア毎月分配型ファンド(オーストラリア経済見通し)/高金利先進国債券オープン(毎月分配型)(月桂樹)」について

<Q.>(5/25) 「LMオーストラリア毎月分配型ファンド」を持っていま

-

-

年金の50%は株式運用中!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のテーマは【年金】で

-

-110x110.png)

-

そもそも、資産運用を始めにはどうすれば良いか?(これから資産運用を始める人へ)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、資産運用初心者の