誰もが知りたいウォーレン・バフェットの実力(バークシャー・ハサウェイの株価上昇率は年利20%!)

公開日:

:

最終更新日:2021/02/09

資産運用の基礎、Q&A、基礎用語

こんにちは、K2 Investment 投資アドバイザーの眞原です。

今回は、個人投資家であれば誰もが知っている「オマハの賢人」と呼ばれ世界長者の1人でもある米著名投資家(御年85歳)のウォーレン・バフェット氏が筆頭株主兼会長を務めるバークシャー・ハサウェイ(投資会社=実質的にはファンド)について。

世界には類まれなるファンド運用をして素晴らしいパフォーマンスを上げている投資家(運用者)がいます。その1人がウォーレン・バフェット氏です。

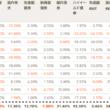

毎年バークシャー・ハサウェイの年次報告書には、米国株S&P500指数とバークシャー・ハサウェイの株価を比較する統計が1965年から載っています。

それでは早速確認してみましょう。

<バークシャー・ハサウェイ株価とS&P500指数の年間変化率の比較>

<バークシャー>/ <S&P500>

1965年:49.5 / 10.0

1966年:3.4 / 11.7

1967年:13.3 / 30.9

1968年:77.8 / 11.0

1969年:19.4 / 8.4

1970年:4.6 / 3.9

1971年:80.5 / 14.6

1972年:8.1 / 18.9

1973年:2.5 / 14.8

1974年:48.7 / 26.4

1975年:2.5 / 37.2

1976年:129.3 / 23.6

1977年:46.8 / 7.4

1978年:14.5 / 6.4

1979年:102.5 / 18.2

1980年:32.8 / 32.3

1981年:31.8 / 5.0

1982年:38.4 / 21.4

1983年:69.0 / 22.4

1984年:2.7 / 6.1

1985年:93.7 / 31.6

1986年:14.2 /18.6

1987年:4.6 / 5.1

1988年:59.3 / 16.6

1989年:84.6 / 31.7

1990年:23.1 / 3.1

1991年:35.6 / 30.5

1992年:29.8 / 7.6

1993年:38.9 / 10.1

1994年:25.0 / 1.3

1995年:57.4 / 37.6

1996年:6.2 / 23.0

1997年:34.9 / 33.4

1998年:52.2 / 28.6

1999年:19.9 / 21.0

2000年:26.6 / 9.1

2001年:6.5 / 11.9

2002年:3.8 / 22.1

2003年:15.8 / 28.7

2004年:4.3 / 10.9

2005年:0.8 / 4.9

2006年:24.1 / 15.8

2007年:28.7 / 5.5

2008年:31.8 / 37.0

2009年:2.7 / 26.5

2010年:21.4 / 15.1

2011年:4.7 / 2.1

2012年:16.8 / 16.0

2013年:32.7 / 32.4

2014年:27.0 / 13.7

2015年:12.5 / 1.4

上のパフォーマンス数字の羅列だけでは目がイタくなりそうなので、ざっとまとめると、

1965−2015年間の年間複利利益率は、

バークシャー・ハサウェイ:20.8%

S&P500 :9.7%

1964−2015年間の全体の利益率は、

バークシャー・ハサウェイ:1,598,284%(約16,000倍)

S&P500 :11,355%(約112倍)

ということです。

年間複利運用で20%ずつ上昇しているということは、桁違いに上昇し続けているのがよく分かります。

中長期の資産運用において複利運用は間違いなく重要だということが良く分かります。

※今さら他人に聞けない「複利」と「単利」の違いについて/資産運用の基礎

また、米国株式S&P500指数も10%を割る程度ですが、年間複利で9.7%と個人投資家としては投資しておきたい投資資産であるのは言うまでもありません。

※米国株(S&P500)の今後の上昇はジェネレーションZの志向に影響されてくる!〜日本にも通じる世代間の志向・経験・考えの違い〜/マーケット(世界)

それにしても「さすが」ウォーレン・バフェット氏(バークシャー・ハサウェイ)ですね。改めてこうして見ると、圧巻の株価上昇(言うなれば、バークシャー・ハサウェイが彼らの運用においてパフォーマンスを上げている結果が株価に反映されています)。

日本の投資信託や投資先でこれだけのパフォーマンスを上げる運用者(ファンドマネージャー)や事業家はいるでしょうか?

答えは「ノー」でしょう。

やはり世界は広く、投資先や優秀なヘッジファンドファンド(オフショアファンド)マネージャーは沢山いるものです。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

徐々にマーケット・クラッシュを期待し始める投資家(逆張り思考)

こんにちは、眞原です。 今回は、中長期資産運用の基礎の考え方について。 特に海外積立投資

-

-

総悲観時でも『中長期の資産運用は「子育て」と同じ』という考え方〜グローバルに蔓延するインフルエンザ〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 マーケットが大荒れですね

-

-

だから中長期ドルコスト平均法で海外積立投資!資産ごとの騰落率を確認!(2007年〜2016年)

こんにちは、眞原です。 今回は、月々ドルコスト平均法と複利運用を活用して海外積立投資をしている

-

-

【Q&A】7年満期S&P500元本確保型ファンドの途中売却の利益確定タイミングは?

こんにちは、眞原です。 今回は、Q&Aから。 <Q.> 7年満期S&P

-

は国におんぶに抱っこという間違った考え方〜自己責任時代に乗り遅れる人たち〜-110x110.png)

-

老後生活(年金)は国におんぶに抱っこという間違った考え方〜自己責任時代に乗り遅れる人たち〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、私が金融サービス

-

-

100万円以上の元手資金(まとまった資金)がない人のベストな資産運用法は!?それでも資産運用できる!

こんにちは、真原です。 今回は、今現在、資産運用をしていない人、一定のまとまった元手資金を持っ

-

-

野村證券から投資信託(米国バリュー・ストラテジー・ファンド Aコース/Bコース)を勧められています。

こんにちは、投資アドバイザーの眞原です。 今回はQ&Aです。 それでは早速みてい

-

-

国債価格と金利の関係性(逆相関)

こんにちは、眞原です。 今回は「債券(国債)価格と金利」についての基礎の基礎。 とはいえ

-

-

「東京海上・ニッポン世界債券ファンド(2013年5月購入)を解約すべきかどうか?」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A

-

-

「金利」が消えた世界で、個人投資家はどのような投資先で、どのように考え、資産運用をするのがベターか?

こんにちは、真原です。 今回は、 金利が消えた世界で、個人投資家は、 どのような投資先

.png)