国債価格と金利の関係性(逆相関)

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、眞原です。

今回は「債券(国債)価格と金利」についての基礎の基礎。

とはいえ、債券マーケットは、プロ中のプロが集まる非常に厳しい世界なので、今回お伝えするような単純なお話・・・ではないのは確かなのですが、あくまでも資産運用をしている方の「基礎知識」として。

そして、「日本国債の暴落(=急激な金利上昇による債券価格の減価)」「日銀のヘリマネ」について心配されている方にとっても、役立つ情報だと思います。

それでは、いってみましょう!

金利が上昇すると、国債は下落する?

まぁ、結論としては小見出しの通りなのですが、イマイチこの原理を分かっていない人が多い・・・。

単にこれを丸暗記して、というのも間違ってはいないのですが・・・。

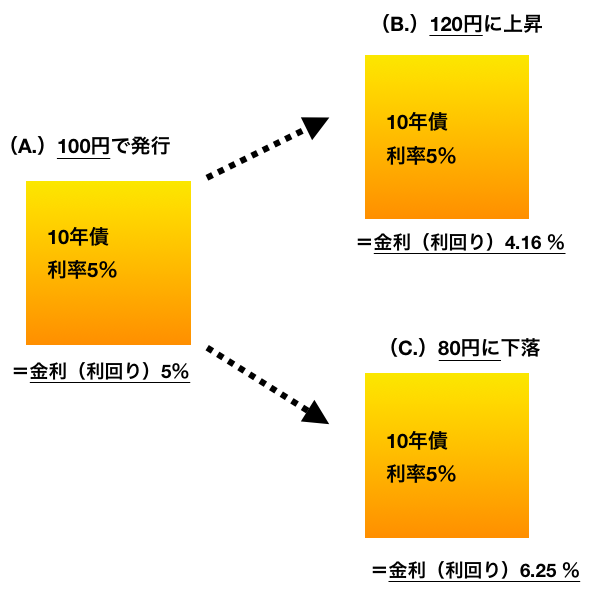

分かりやすいよう図解してみました。

(筆者作成)

(筆者作成)

もともとの債券が(A.)の状況だったとします。

100円で(A.)債券を買って、10年間保有して満期を迎えれば150円になって返ってくる訳です。

(A.)

債券の額面100円/価額100円

利率5%=金利 5円

利回り5%(=金利5円÷額面100円)

「債券の(マーケットでの)価格」は、「将来への期待度」によって決定されるので、一概に「コレが要因!」という風には言えません。

それでも債券も一度発行されてしまえば「将来の期待度」によって国債市場(国債のマーケット/相対取引)にて売買され、発行時の額面価額(債券価格)と違う金額で売買されています。(→一般的な個人投資家は債券売買に馴染みがないので、この前提が抜け落ちている場合もある・・・。)

例えば、(A.)の条件で購入した債券の価額が、100円から120円に値上がりしたすると・・・、

(B.)

債券の額面100円/価額120円

利率5%(不変)=金利 5円

利回り4.16%(=金利5円÷額面120円)

となり、元々5%であった利回り(金利)が下落(4.16%)になることになります(反対に国債の価格は上昇しています)。

また他方で、債券の価額が100円から80円に値下がりしたすると・・・、

(C.)

債券の額面100円/価額80円

利率5%(不変)=金利 5円

利回り6.25%(=金利5円÷額面80円)

となり、元々5%であった利回り(金利)が上昇(6.25%)になることになります(反対に国債の価格は下落しています)。

「債券単価の上げ下げ」と「金利(利回り)の上げ下げ」が逆相関になっていることが分かると思います。

以上が、簡単な「債券の金利と国債価格(単価)の関係性」です。

日銀の金融緩和が「マイナス金利国債」を生み出している

さて、「国債と金利」の話にフォーカスすると、日銀(日本銀行)の金融緩和の話にも振れておきたくなります。

例えば、(A.)100円利率5%の債券が発行されてすぐに120円に値上がりしたとしましょう。

この場合でも、10年後の満期時に戻ってくる額面と毎年の金利合計は変わらず150円です。

(※債券は発行体がデフォルトしない限り、100円より高値で買ったとしてとも、満期時に「100」で戻ってくる)。

つまり、120円を出して5%の金利を10年間取ったとして、満期時には元利合計150円が戻ってくるので、金利(利益)は30円。

1年間で考えると3円。120円で買って毎年3円の金利(利益)なので、利回りとしては年間2.5%になる訳です(3円÷120円)。

ということは「金利5%で100円で発行された国債が120円へ値上がりをし利回りが2.5%になった」つまり「買った人にとっての金利が下がった」ことになります。

今、日本国債を金融緩和策という名目で、まるでヘリコプターマネーのように、国債(や日本株ETF、REIT)を買いに買っているのは紛れもなく日本の中央銀行である日本銀行(日銀)です。

そして、他の「国債売買プレーヤー(生命保険会社、地銀、メガバンク、証券会社など)」も国債や債券売買をしていますが、

「日銀がとうぶんの間、国債を買ってくれるから、今後も国債価格が値上がる」

と連想し、今の安い間に買っておこうと思い、更に国債価格が上昇していきます。

その結果として、現在国債マーケットで売買されている国債の利回りが大幅に低下することに繋がり、マイナス金利になっているのです・・・。

ヘリコプターマネー(ヘリマネ)発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

「誰の」と「何のため」の資産運用なのか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎の考え方

-

-

【Q&A】F社の海外積立投資(変額プラン)の減額後も、満期まで積立投資すべきかどうか?

こんにちは、真原です。 今回はQ&A(内容が変わらないよう個人が分からないように編集し

-

-

【資産運用Q&A】資産運用は何から始めれば良い?(20代半ば女性・初心者)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は『資産運用Q&

-

-

【資産運用基礎】時代はまさに「貯蓄から、S&P500インデックス積立投資へ(海外積立投資「元本確保型プラン」へ)」

こんにちは、眞原です。 今回は、資産運用初心者向け。そして、貯蓄ばっかりしてて資産が殖えていな

-

-

USD75,000(約750万円)で年間平均リターン10−12%を目指すポートフォリオは?

こんにちは、眞原です。 今回は、実際に頂いたご相談(ご質問)から。 その方のお考えは主に

-

-

逆張り思考?ラブ・パニック指数が示す向こう6ヶ月に、米国株式S&P500指数が平均40%上昇するシグナル点灯中

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回取り上げるのは少しマ

-

-

年金の足しにならない非効率な「毎月分配型」の投資信託(ミューチャル・ファンド)からの脱却が進む??

こんにちは、真原です。 久しぶりに日本国内の投資信託(ミューチャル・ファンド)事情について。

-

-

ファンドの「流行り」に乗らない為に

こんにちは、K2 Investment 投資アドバイザーのマハラです。投資信託(ファンド)で資産運用

-

1-110x110.png)

-

資産運用に向かない人の10のマインド特徴 Ver.1(誰もが投資家になる時代)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎的な

-

-

「損をしない前提(リスクゼロ前提)」の資産運用を求める愚

こんにちは、眞原です。 今回は、資産運用初心者の考え方について。 投資初心者で、これから