富裕層もサラリーマンもそれぞれの保有資産別の資産運用方法

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、K2 Investment 投資アドバイザーの眞原です。

今回は資産運用初心者から、あらゆる情報を日々取り入れている富裕層まで幅広く「資産別」資産運用方法についての情報です。

オフショア(海外)の投資アドバイザーと情報交換をするといつも感じることですが、日本にいて日本の出来レース的な金融サービスしか知らず、そのような圧倒的に異なる海外の金融サービスを享受できていない日本人個人投資家と海外の個人投資家を比較すると、本当に「日本の金融サービスの鎖国化」と「投資家の資産運用そのものの考え方」が違うなと悲しくなります。

「株式投資=資産運用」ではない!

今回の記事は投資初心者(個人投資家)も含めているので、まず大前提からお伝えしておくと、

「株式投資=資産運用」ではない。

ということです。

「資産運用を始めようと考えている。身近な株式投資家から始めよう」というのは大間違い(金融機関のマーケティングにしか過ぎない)ということです。

「貯蓄から投資へ」と金融庁(国)主導で長い時間をかけて、預貯金からリスク資産(株式、投資信託、債券など)への資金移動を促し続けています。これは間違った考え方ではないものの、その「投資先」が大いに間違っています。

「貯蓄(リスクゼロ)から投資(ハイリスク・ハイリターン)へ」ということなので、相場状況が良ければ博打的に上昇して「わ〜い!株ってこんなに「儲かるんや!」」という丁半博打のラッキーくじ思考に行き着くだけで、逆に相場状況が悪ければ「結局、投資=株は儲からない、もう2度と投資なんかしないし、と貯金は減らないから安心(でも、全く増えない)。」となる訳です。

資産運用初心者や退職金運用は株式投資をすべきではなく、一方株式投資をして良いのは日々PCに張り付いて相場状況を追える人、余剰資金が有り余っていて切った張ったをやりたい人、信用取引で損切りしても痛くもない人、「盲目的に、資産運用=株式投資だ」と信じている人、でしょう。

過去にも同じような内容で情報を発信しています・・・

※投資初心者が「株式投資を止めておく方が良い理由」/資産運用の基礎

「お金=(元手資金)」がある、なしの相対比較の判断は正直どうでも良い

まず、相対比較は全く意味が有りません。誰でも、資産運用はできるので。ようは、やるか?やらないのか?の選択です。

「元手資金が100万円しか(???)ありませんが投資できますか?」という相談を受けたりしますが、結論として「元手資金の多さ」は重要ではないです。「100万円しか」と言われますが、その100万円を作るのにどれだけ働く苦労されたのか?「多い少ないという相対比較はどうでもよくて、無い袖は振れないので、袖を作るにはどうするのか?」のとうが重要な考え方です。例えば、オフショア投資であれば極論、USD100(約1万円)から海外積立投資はできますし、100万円からオフショアファンドへの一括投資もできます。

ようは、自分自身がどのような資産を持っているのか(持っていないのか)自分の状況がどうなのか?ということで、それによって自分が選ぶべきマッチする金融サービスが異なるというだけです。さすがに無い袖は触れないので元手資金が少ない場合には、仮に望んでも大きな投資は出来ないという制限はあるものの、月々の収入や一定のまとまった資金があれば誰でも資産運用は出来るのです。

※資産運用初心者が抱える、5つのあり得ない誤った考え方について(その2.)/資産運用の基礎

資産運用を始める際、自分の資産状況がどういう状況に当てはまるのかを考える?

上で資産の多い少ないの相対比較はどうでも良いと書きましたが、結局のところ「客観的に自分の資産状況がどうなっているのか?」が重要で、自分の現状がこうだからこの金融サービスで資産運用を実行すれば良いということです。

雑観としての個別元手資金別の選択肢がこちら。

・元手資産1億〜10億、それ以上ある人(例えば、企業オーナー、開業医、士業、地主など)

この程度の元手資金(運用に回せる資金)を持っている人は、わざわざ積極的に資産運用をして資産を増やしていきたいというよりも「今ある元手資産を守りたい、子どもや孫に継承させたい」という考え方が先行します。わざわざ1億円で上場株式の売買で切った張ったを毎日する必要はないというのは容易に想像できることでしょう。

こういった人たちが選ぶべき金融サービスはスイスプライベートバンクでの資産保全や継承や一任勘定、(オーナーであれば)海外生命保険によって退職金準備や自分の万が一があった場合の事業継続資金準備、万が一の為の資金準備であるプレミアムファイナンスなどを選択できます。

・1,000万円〜1億円、それ以上ある人(例えば、相続資金を受け継いだ、地主で土地売却資金が入った、退職金を受け取ったなど)

1,000万円単位など比較的まとまった資金を運用できるようになれば、投資効率を考え(毎月分配型のような非効率な投資は行わず)、自分の年齢やリスク・リターンをもとに投資して良い先とそうでない先を選別し資産運用をする必要があります。元手資金を活用して老後資金プラスアルファを作っていくということになります。

こういった人たちは中長期運用に有利なオフショア資産管理口座を活用してオフショアファンドを含む世界中のありとあらゆる資産で資産運用などができます。

・100万円程度のまとまった資金がある、これから資産を築いていく人(例えば、若い世代、年金に期待できない人など)

月々一定の収入がある人であれば積立投資での資産運用は誰しもができます。また長期で運用する結果、マーケットに左右されるからこそ塵も積もれば山となります。まとまった資金を持たない人のほとんどは単にゼロ金利で預貯金をし続けている人が多いにも関わらず、残念ながら自ら何も行動を起こさず単に「老後に対して漠然とした不安を抱いている」といういう矛盾があります。

これから資産を作っていく人たちは、資産目標を持ってコツコツ積立投資していく必要があるでしょう。「時間」だけばどうやっても戻ってきません・・・。

※65歳までに貯めたい目標金額(生きるのにはお金がかかる!)/積立投資

今後資金を作っていくべく今の月々の収入から一定金額(例えば月々最低USD100(約1万円))から投資できる海外積立投資によって老後資金の備えやこれから運用するための資金作りや、小さな子どもの教育資金を作るために15年後には140%元本確保がされる海外積立投資という金融サービスの選択が出来ます。

もちろん100万円程度のまとまった資金があればオフショアファンドへの一括投資も十分可能になります。100万円程度の余剰資金がない場合は、まず100万円程度を目標に資金を作りましょう。

「時間は戻らない」という自明の理を再認識して、考え、行動すべき

「資産運用」とうとハードルが高い、難しい、分からないという丸投げで思考停止に陥る人が続出しますが、もはやそうは言っていられない完全に自己責任時代に突入していくことでしょう。

※特に40代以下世代で年金制度を信じられない人が老後資金を備えた方が良い理由〜GPIF(年金基金)大損の可能性〜/みんなの年金問題

不安に煽られるだけでは全く意味が無いですが、冷静に今後の日本経済や人口動態、年金システムや財政状況、もろもろと前途多難になっていくというのはある程度予測ができることです。それに対する備えとして資産運用があり、その備えをしないというのも自己責任です。

・経済ゼロ成長

・金利ゼロ時代(20年以上)

・超少子高齢社会(人口動態は変わらない)

・現行年金システム継続への疑問

・1,000兆円を超えると言われる日本の借金(赤字国債)

などなど・・・

「時間」だけは皆平等に与えられていて、その時間を有効に使うかどうかはそれぞれの判断によってきます。マーケットの上げ下げはあるので資産運用を始めると上げ下げすることはあるでしょう。それでも資産は取り返せます。

が「時間」だけはどうしても取り返しが付きません。望むも望まないも加齢は進行しいつかは退職する日(老後)が来るので、それまでに考え、いち早く行動すべき自己責任時代の幕は開いているように思います。

(カバー写真:REUTERS)

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

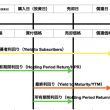

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

「大和ファンドラップと毎月分配型投信での運用(投資初心者が考えるべきこと)」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A方

-

-

インド人口が2022年までに中国を抜いて世界最大になるらしい!一方、少子高齢化が止まらない日本の2050年(今から35年後)の「人口動態と年金制度」を考えた

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「人口動態と経済成

-

-

確実な0%を取るか、資産運用で3〜5%を目指すか〜老後資金準備について〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、退職後(老後)資

-

-

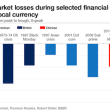

8/24のチャイナ・ブラック・マンデーのリスクから考える『投機家(短期)思考と投資家(中長期)思考』の違い

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ここ2週間であらゆるマー

-

」-110x110.png)

-

資産運用をする際に考える「世界リスク震源地(日本?中国?英国?新興国?)」

こんにちは、K2 Investment 投資アドバイザーの眞原です。 先週、主要国首脳会議(伊

-

-

5年間で対ドル30%超の円安に!それはつまり1,000万円が700万円になったこと。円資産目減りを防ぐ方法は?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログ内容は「為替

-

-

投資資本 × 生産性 × 人口増加 = 国の発展(GDPの増加)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 昨晩、同世代20代後半〜

-

-

【投資戦略】香港富豪ナンバーワンの李嘉誠(Li Ka-shing)に学ぶ「分散投資」〜資産の守り方+殖やし方〜

こんにちは、眞原です。 今回は、一般個人投資家にとって大いに参考にした方が良い「投資戦略」の話

-

-

投資初心者は必見!お金が貯まらない「消費」思考と資産を築ける「投資(資産運用)」思考の違いについて

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、投資初心者にとっ

-

-

資産運用基礎その④:「直接利回り(Current Yield)」〜債券投資の4つの利回り〜

こんにちは、真原です。 今回も前回に引き続き資産運用基礎の「債券投資」の下記④つの利回りのうち