資産運用基礎その④:「直接利回り(Current Yield)」〜債券投資の4つの利回り〜

公開日:

:

最終更新日:2020/09/04

資産運用の基礎、Q&A、基礎用語

こんにちは、真原です。

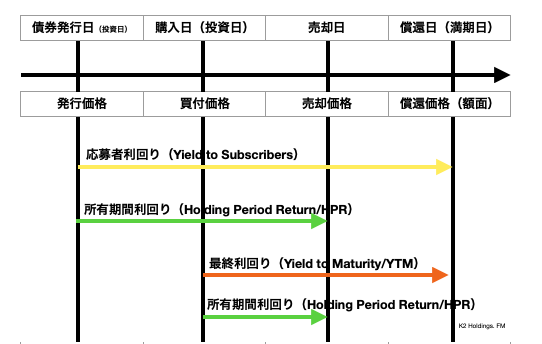

今回も前回に引き続き資産運用基礎の「債券投資」の下記④つの利回りのうちの③つ目。

-

応募者利回り(Yield to Subscribers)

-

最終利回り(Yield to Maturity/YTM)

-

所有期間利回り(Holding Period Return/HPR)

-

直接利回り(Current Yield)

以前のぶんまでは、こちら。

「1.応募者利回り(Yield to Subscribers)」

「2.最終利回り(Yield to Maturity/YTM)」

「3.所有期間利回り(Holding Period Return/HPR)」

で、今回は④つ目最後の・・・、

④:直接利回り(Current Yield)

について。

直接利回り(Current Yield)とは?

「直接利回り(Current Yield)」とは、購入金額(投資額)に対して、毎年いくらの利息(金利/クーポン)があるのか?を確認する方法のことを言います。

具体的に見てみると・・・、

〜既発債の条件〜

表面利率(=金利) :2.0%

購入価格 :額面価格100円に対して104円

この場合、利率(クーポン)2.0%で、100円の既発債を104円で購入(投資)した場合、毎年どのくらいの金利(利息)を受け取れるか?について計算できます。

【「直接利回り(Current Yield)」の計算式】

表面利率 ÷ 購入価格(買付投資額) ×100

なので、

2.0% ÷ 104円×100 = 1.923…%

となり、この債券の場合には、毎年1.923%の利息(金利)がつくということになります。

さて、今回までで「利付債(金利が付く債券)の4つの利回り計算」を確認してきましたが、

「1.応募者利回り(Yield to Subscribers)」

「2.最終利回り(Yield to Maturity/YTM)」

「3.所有期間利回り(Holding Period Return/HPR)」

「4.直接利回り(Current Yield)」

大前提として、債券投資では、これらの「利回り」が何よりも大事で理解して投資する必要があります。

改めて、債券投資のリターン(利益)の源泉を確認すると、

①. 利息(金利/Coupon)

②. 「購入価格(投資額)」と、「償還価格(満期額)」との差益(Profit from Redemption)

③. 「購入価格(投資額)」と、「売却価格」との差益(Capital Gain)

の3つです。

例えば、利率2.0%の債券があった場合、額面100万円の債券を、97万円で買いたい投資家もいれば、103万円で買う(投資する)投資家もいます。また、5年間所有(保有)して、104万円で売却する投資家もいれば、2年所有して(投資して)102万円で売却する投資家、また一方で、償還(満期)まで待ち元本100万円を満期償還金として受け取る投資家がいたり・・・

同じ債券であっても、「購入価格(投資額)」、「購入時期(投資時期)」、「売却価格」、「売却時期」、「償還時」によって、「利回り」が大きく変わってくる、というのが債券運用の特徴です。

つまり、債券に投資する前に、個人投資家が考えた方が良いのは、

債券の利率(表面利率)よりも、「利回り計算」だということ

ですね。

海外仕組債入門書(マニュアル)を

無料進呈します

希少価値の高いもので、富裕層しか投資できないという間違った認識の「仕組債」。海外ではこちらのような方であれば、気軽に最低投資金額もなくいくらからでも投資できます。

・ 固定金利が欲しい

・ 長期投資でなく短期(最大 6 年)がいい

関連記事

-

-

「資産運用」は大枠で見て考え実行していくことが大事

こんにちは、眞原です。 今回はザックリとした資産運用の基礎のお話。 資産運用をしている個

-

-

「野村ファンドラップは良い商品でしょうか?」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&A方

-

-

過剰に求める日本社会と完璧なモノは存在しないという事実

こんにちは、投資アドバイザーの真原です。 久しぶりに日本に帰国すると、いい面と悪い面がクッキリ

-

-

ぶっちゃけ年金っていくら貰えて、老後生活にナンボ必要なん?

こんにちは、眞原です。 今回は、「(仕事をしている時代)現役時代から、老後と100歳長生きリス

-

-

ファンド(投信)は「早期(繰上)償還」するものである〜パインブリッジ・ニューグローバルファンド <毎月分配タイプ>(愛称:メインアベニュー) 繰上償還(信託終了)へ〜

こんにちは、真原です。 今回は、「ファンドの(繰上)償還」について。 (出所:同ファンド 目

-

-

【Q&A】『全世界ポータブル(持ち運び可能な)資産運用方法とは?〜海外駐在、海外居住者や移住者は必見〜

こんにちは、眞原です。 今回は、Q&A形式です。 ポイントは、 ・中長期での海

-

で「今後の展望は?」と考えるのはナンセンス1-110x110.png)

-

投資信託(ミューチュアル・ファンド)で「今後の見通しは?」と考えるのは実はナンセンス

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎です

-

-

ファンドの「流行り」に乗らない為に

こんにちは、K2 Investment 投資アドバイザーのマハラです。投資信託(ファンド)で資産運用

-

-

【資産運用Q&A】新年にあたり海外積立投資のポートフォリオのスイッチングをする方が良いでしょうか?(積立投資の心得)

こんにちは、眞原です。 今回は実際に頂いたご質問からQ&Aついて、質問と回答を3つに分

-

-

営業を受けたがる受動的な投資家(消費家)と自分で考える能動的な投資家の違い

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎シリ