ぶっちゃけ年金っていくら貰えて、老後生活にナンボ必要なん?

公開日:

:

資産運用の基礎、Q&A、基礎用語

こんにちは、眞原です。

今回は、「(仕事をしている時代)現役時代から、老後と100歳長生きリスクに向けて備えよう」特集。

ということで、

ぶっちゃけ年金っていくら貰えるの?

という漠然とした不安を特に若い世代を中心に持っていることでしょう・・・。

個々人の数値を見るには、その結論としては「年金機構のHPで算出してね(一応、登録すれば自分の年金いくら貰えるか確認できるようなので)」なのですが、それを言ってしまうと元も子もないので・・・、

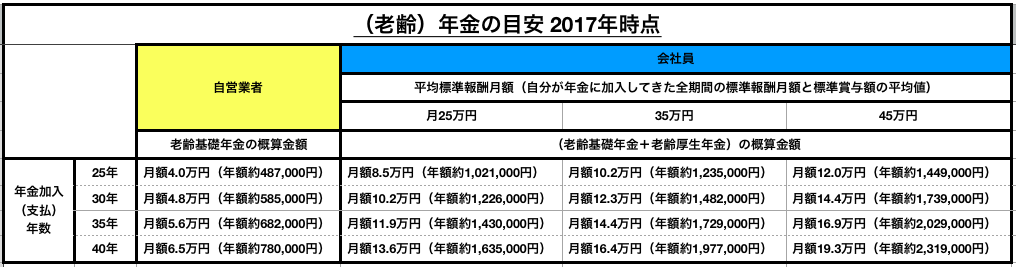

こちらで目安をまとめてみました、ザックリと!

「職業(自営や会社員か)」と「これまでの平均収入」、「年金を納めた年数」によって、「年金額」の数値の開きがありますが、雑感で捉えてください。

(ブログ表示だと数字が小さいのでクリックしてください)

また、平成26年度の年金受給者の平均では、「国民年金(老齢基礎年金)が月5万4,414円」、「厚生年金が月14万4,886円」とのこと。

なので、これらの数字が「現時点」での、答えです(多い/少ないと感じるのは皆さん次第)。

今後、日本人口が減っていくのは確実なので、今の現役世代の私たちの今後受け取れるであろう年金を、「後世の若い世代が払って支えなければ、今の金額よりも減っていく」ことは目に見えています。

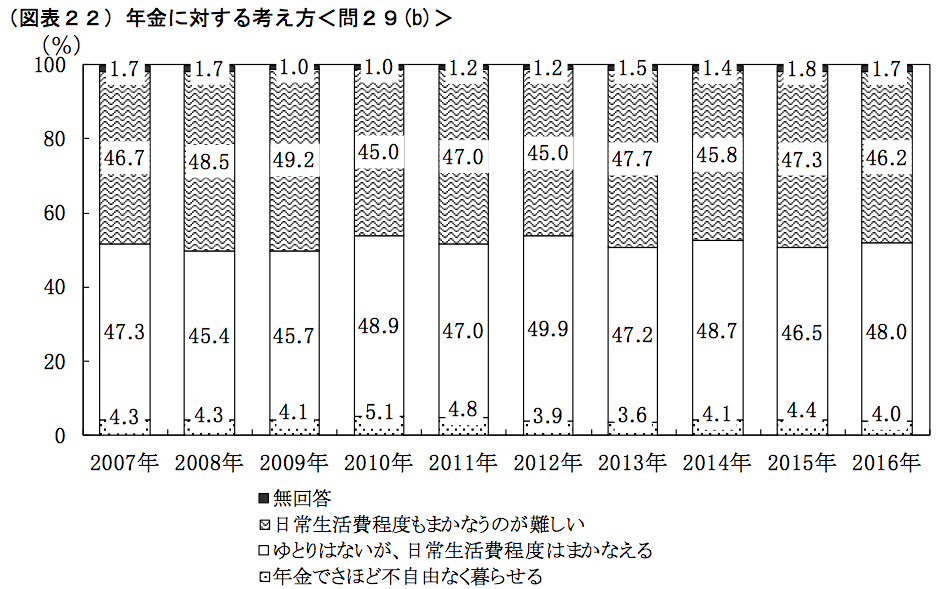

ちなみに、年金や家計状況もろもろを確認するのには、金融広報中央委員会というところが出している「家計の金融行動に関する世論調査」[二人以上世帯調査] (2016年)が参考になるのですが、ここで示されていた統計データによると・・・

(出典:金融広報中央委員会)

(出典:金融広報中央委員会)

「年金に対する考え方」について、

<2016年度>

無回答:1.7%

日常生活費程度もまかなうのが難しい:46.2%

ゆとりはないが、日常生活程度はまかなえる:48.0%

年金でさほど不自由なく暮らせる:4.0%

ということで拮抗はしているものの今年金を受給している年金受給者の46%ですら「年金だけでは生活が・・・」という状況(ちなみに彼らは、今後の世代よりも多くの年金を受給できる世代)。

ということは、これから歳を重ね年金生活になっていく今の現役世代はもっと「厳しい年金生活」と覚悟しておく必要があるというのがありありと現実味を帯びています。

また今の年金受給者の実態としては、

・老後のひと月当たり最低予想生活費:27万円

・年金支給時に最低準備しておく貯蓄残高:2,016万円

なので、これから資産運用を始める方や老後資金を心配されている方の漠然とした「貯めないといけない金額(ナンボ貯めなアカンねん!)」というイメージとしては「最低でもこのくらいの金額を老後資金として準備しておく方が良い」ということが言えるでしょう。

まして、医療制度と食生活の改善や発展によって、「人生100歳、長生きリスク(=長生きするとそれだけお金がかかる)」があります。

確かに、長生きすればするほど、納めた年金を受給できますがそれ以上に、上で見たような「最低貯めないといけない金額」以上を現役世代から蓄えていく必要があるということです。

あとは、どのようにして「貯めるのか?」、また時間効率を考え「殖やしていくのか?」がポイントになるのは言うまでもありません。

国内で選択出来るのは・・・、

現金/預貯金・・・ゼロ金利で殖えない。デフレ下では大丈夫だが、インフレになるとむしろ価値目減り

iDeCo/NISA(少額投資非課税制度)?・・・税制優遇はあるが、それは利益が出た時のお話・・・そもそも殖えないと論にならない

投資信託(ミューチャル・ファンド)・・・二番煎じばかり、見せかけのタコ足分配、それならETFの方がナンボかまし

株・・・今が目先の高値圏で推移(それでもバブル期最高値の約半分、一方米国株式は最高値更新中)むしろ下落の可能性が高い

債券・・・金利が付きません、新興国通貨は為替リスクが大きい

ビットコイン・・・ほぼギャンブル

となると国内での資産運用には「殖やせる」限界点が垣間見える・・・

一方、金利が付く「海外投資」では、

海外積立投資(15年満期140%元本確保型/20年160%元本確保型/200本のファンドから選択して積立) オフショアファンド オフショア資産管理口座の活用

など、「殖やせる可能性が高い投資先/運用先」があるという客観的な事実があります。

「何かを選ぶ、選ばない」は、それぞれの自己判断(自己責任)です。

それもまたその人の人生なり。

殖やせる資産運用先で、将来に備えていきたいものです。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

野村證券と大和証券の中国株ファンドがサスペンド(売買停止)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 中国マーケット(上海総合

-

-

お金が貯まってから資産運用を考えようという人がお金持ちになれない理由

こんにちは、投資アドバイザーの眞原です。 今回は、資産運用の基礎的な思考について。 タイ

-

は国におんぶに抱っこという間違った考え方〜自己責任時代に乗り遅れる人たち〜-110x110.png)

-

老後生活(年金)は国におんぶに抱っこという間違った考え方〜自己責任時代に乗り遅れる人たち〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、私が金融サービス

-

-

年金の50%は株式運用中!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のテーマは【年金】で

-

-

【資産運用基礎】知っておくべき会計用語①(英語Ver.)〜 損益計算書(P/L)編〜

こんにちは、真原です。 今回は個人投資家でも資産運用をする際に知っておくべき「会計用語(英語V

-

-

資産運用基礎その②:「最終利回り(Yield to Maturity/YTM)」〜債券投資の4つの利回り〜

こんにちは、真原です。 今回も前回に引き続き資産運用基礎の「債券投資」の下記④つの利回りのうち

-

-

三菱UFJとみずほ銀行の預金利回り「0.00%」時代に突入(お金を殖やすには?)

こんにちは、投資アドバイザーの真原です。 とうとう、三菱UFJ銀行とみずほ銀行の預金利回りが「

-

を決めること2-110x110.png)

-

運用目標リターン金額(年間平均リターン目標)を決めること

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、資産運用初心者が

-

-

「1億円を目指して運用してきたが、日本リスク(人口減、年金問題、財政問題)などを踏まえ、2億円まで資金を殖やすには?」

こんにちは、投資アドバイザーの眞原です。 今回は「Q&A」です。 個人それぞれが

-

-

資産運用は実践が先で、経済金融知識は同時に学ぶもの。2度と戻らぬ時間を無駄にしないための考え方

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「資産運用