三菱UFJとみずほ銀行の預金利回り「0.00%」時代に突入(お金を殖やすには?)

公開日:

:

最終更新日:2021/02/09

資産運用の基礎、Q&A、基礎用語

こんにちは、投資アドバイザーの真原です。

とうとう、三菱UFJ銀行とみずほ銀行の預金利回りが「0.00%」になったようです。

これまでも、雀の涙程度のあってないようなコンマいくらの金利はついていましたが、とうとう「ゼロ%」へ(小数点第3位切り捨てで0%とのこと)。

この背景には、

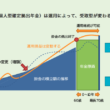

・2016年2月の日銀による銀行へのマイナス金利導入→結果、各銀行が預金金利を引下げ

・銀行の預金額の増加以上に、銀行から企業への貸出が増えない(カネ余り、経済の循環が悪い)

など。

そういえば、マイナス金利の弊害として

どーぜ銀行に預けていてもゼロ金利だろうし、マイナンバーも始まったし、引き出してタンス預金にしておこう!

という人も増えているようですが↓・・・

※一万円札8年ぶりの増刷とタンス預金の増加はマイナス金利が理由?〜マイナンバー制度と資産フライトの関係性〜/投資と社会事情の関係

さて、こちらが主要銀行の現状の普通預金金利

<各行 普通預金金利>

三菱東京UFJ銀行:0.001%

三井住友銀行:0.001%

みずほ銀行 :0.001%

ゆうちょ銀行:0.001%

イオン銀行 :0.02%

SBJ銀行:0.02%

楽天銀行:0.02%

オリックス銀行:0.02%

ジャパンネット銀行:0.01%

大和ネクスト銀行:0.005%

じぶん銀行 :0.001%

ソニー銀行 :0.001%

静岡銀行:0.001%

住信SBIネット銀行:0.001%

東京スター銀行:0.001%

関西アーバン銀行:0.001%

新生銀行:0.001%

セブン銀行:0.001%

この「(ほぼ)ゼロ金利預金」に何年預けてても、お金はいっこうに殖えていく訳はありませんね。

大口定期預金でも良くて0.2%程度なので、似たり寄ったりでしょう。

ちなみに各銀行は貸出も増えない、つまり従来の銀行ビジネスモデルでの収益が上がらないので、今後収益を上げるために取り得る方法として、今後ますます

・投資信託(ミューチャル・ファンド)の販売強化

・年金保険など販売強化

に舵を切らざるをえません。

これまでリスク商品を大して理解していない銀行員が投資信託(ミューチャル・ファンド)販売をしてきて、散々毎月分配型で大損をさせられてきた個人投資家が多いのに、さらにその状況に拍車をかけていくようです・・・。

私だったら絶対に銀行で投資信託(ミューチャル・ファンド)は買いませんけどね(商品性を理解してる銀行員が圧倒的に少ないですから)。

預金をしていてもお金が殖えない時代である以上、個人の責任のもとに資産運用で資産を殖やしていくより他ありません。

よく「銀行預金のように元本保証があって、利回りがいい投資がしたい」という相談を頂くのですが、元本保証は「預貯金のみ」なので、残念ですがこんな夢みたいな資産運用は絶対にありません。

資産運用にはリスク(上下のブレ=ボラティリティ)があるから、リターンがあるのです。

つまり、誰しもが一度や二度は望んだことがある

”リスクを取りたくないけど、リターンが欲しい”

というそんなムシの良い話が世の中に存在しないということです。

もしも、こういう考えを持っているのであれば資産運用はせず、甘んじて殖えない預貯金にお金を寝かしておくことをお勧めします。

どれだけリスク(上下のブレ幅)を取れるのか、それは個人個人の考え方次第ですが、投資先を選定することでそのリスクを抑えることもできます。

例えば、元本確保型3年満期米ドル建ての固定金利ファンド(1.5%/年間)に投資するだけでもローリスクでお金は殖やせます。重要なのはその選択(決断)ができるかどうか、です。

※3年満期の固定金利商品が年2%から年1.5%に下がる前に投資しておきましょう。【募集締切:7/16(土)】/ヘッジファンド(オフショアファンド)情報

預金金利もゼロ%、さらに少子高齢人口減少社会の日本で、貰える年金もあまりアテにできない以上は、今以上にますますシビアな時代になっていくのは目に見えています。

そんな環境でも政府がどうこうしてくれる訳ではなく、自分のお金を(資産を)殖やす決断(資産運用)をするのは各個人の責任であって、それが出来ない人は殖えない預貯金で我慢し続けるしかない時代になっているなと切に感じます。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

で「今後の展望は?」と考えるのはナンセンス1-110x110.png)

-

投資信託(ミューチュアル・ファンド)で「今後の見通しは?」と考えるのは実はナンセンス

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産運用の基礎です

-

1-110x110.png)

-

資産運用に向かない人の10のマインド特徴 Ver.2(誰もが投資家になる時代)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 前回に引き続き、資産運用

-

-

【Q&A】5年満期、年0.18%の株式会社クレディセゾン 第70回無担保社債(社債間限定同順位特約付)に投資して良いか不安があります

こんばんは、眞原です。 今回は、Q&Aです。 <Q.> 三井住

-

-

【年金制度】iDeCoの加入者総数が65万人を突破!でも、iDeCoで年金は殖えるの?

こんにちは、眞原です。 今回は、年金制度について。 どうやら、iDeCo(個人型確定拠出

-

-

ブラジル人の金融マンから聞いたブラジル経済について〜国家を信じないからこその資産防衛方法〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログは『ブラジル

-

-

現状と未来を考え退職後を想定し、年金プラスアルファの「資産作り」を考えるキッカケに(今の40代後半以下で年金不安を抱える人向け)Vol.1

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ここ最近20代や30代、

-

-

【Q&A】オフショア投資/オフショアファンドの信用性はどのようにして測りますか?

こんにちは、真原です。 今回は、Q&Aから。 早速見ていきましょう。 <Q

-

」は銀行&証券会社の担当者に「預け任せる」ことではない〜初心者投資家の誤った考え方〜1-110x110.png)

-

「投資(資産運用)」は銀行&証券会社の担当者に「預け任せる」ことではない〜初心者投資家の誤った考え方〜

こんにちは、K2 Investment投資アドバイザーの眞原です。 個人投資家や既に資産運用を

-

-

【資産運用基礎】2000年以降、S&P500指数で最もパフォーマンスの良い銘柄トップ10〜最も手堅い資産形成は「S&P500連動140%元本確保型の海外積立投資」〜

こんにちは、眞原です。 今回は下落リスクを抑えながら「誰でもできる最も手堅い資産形成(資産運用

-

-

ジンバブエのハイパーインフレは5,000億%!貨幣が無価値になるハイパーインフレの怖さ。

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は『ジンバブエのハイ