明治安田日本債券ファンド<愛称:ホワイトウィング>〜日本国債へファンドで投資する必要はありません〜

公開日:

:

最終更新日:2021/02/09

日本の投資信託(ミューチャル・ファンド)やETF

国内ファンド解説

こんにちは、投資アドバイザーの眞原です。

今回は直近、資金流出がトップだった「明治安田日本債券ファンド<愛称:ホワイトウィング>」の情報です。

主にSBI証券や楽天証券などのネット証券から販売されている投資信託(ミューチャル・ファンド)です。

それでは確認してみましょう。

<明治安田日本債券ファンド<愛称:ホワイトウィング>>

【基準価額】11,815円(2016/10/19)

【基準価額】11,815円(2016/10/19)

【純資産総額】34億円

【分配金累計額】1,420円

まず、ファンドの詳細に入る前に前置きです。

注目すべきは、チャートの赤色(ベンチマーク)よりも、青色(分配金再投資基準価額)を比較すると圧倒的な差を付けて、ベンチマーク(シティ日本国債インデックス)の方が良いパフォーマンスになっています。

これが意味しているのは、典型的な「ダメなミューチャルファンド(運用が下手なミューチャル・ファンド)」です。

なぜか?

ベンチマークに負けているから

です。

個人投資家が投資すべきかどうかを考えるポイントになるのは、基準価額の低い高いや分配金の多さでもなく「投資信託(ミューチャル・ファンド)がベンチマークや参考指標と比べて良い運用ができているかどうか?」です。

というのも、投資信託(ミューチャル・ファンド)はその分コストがかかっており、コストが大してかからないベンチマークや参考指標よりパフォーマンスが劣っているというのは、投資家にとってその投資信託(ミューチャル・ファンド)は単なるコストの払い損になります。

それだったら、そもそも個人投資家はこのような投資信託(ミューチャル・ファンド)ではなく、単純にベンチマークや参考指標へ投資する方が良いということになります。

一方、オフショアファンド(ヘッジファンド)は、ベンチマークなどは設けず、まして投資効率の落ちる毎月分配型などはなく、完全複利運用で投資し続け、絶対収益型(投資家の資産を運用で増やすことが目標)の運用なので、このようなダメなミューチャル・ファンドとは全く異なります。

前置きが長くなりました、この投資信託(ミューチャル・ファンド)についてに戻ります。

この投資信託(ミューチャル・ファンド)の特徴はシンプルに、

・日本国債+社債への投資

です。

具体的な組み入れ状況が、

<組入種別&格付別>

主な組入状況は、日本国債が55.9%、事業債(社債)が42.1%、格付けはAAAが57.1%、Aが33.4%です。

ポートフォリオ詳細がこちら、

<ポートフォリオ詳細>

組入銘柄が72、残存年数は10.54年と中長期際が中心です。また、複利利回りで0.32%とのこと。

ファンド自体は16年間の運用で、分配金込みの年間平均リターンでは1.7%程度となっています。銀行預金が低金利(ほぼゼロ%)だったことを考えると、日本国債やこのようなミューチャル・ファンドで置いおくほうがマシだったということですね。

純資産残高は日銀の金融緩和の影響もあり増加傾向にありますが30億円程度というファンド運用の採算割れ近くの水準なので早期償還という可能性もあるのではないでしょうか。

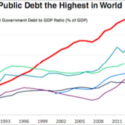

ヘリコプターマネー(ヘリマネ)発動は日銀破綻へのトリガーに?(2018年〜2030年の日本国債クラッシュ懸念=円資産価値の減価)

また、個人投資家が冷静に考える方が良いのは

「なぜ、わざわざ投資信託(ミューチャル・ファンド)で「日本国債」へ投資する必要があるのか?」

という点です。

なぜなら、ほとんどの日本人の資産内容としては、

・銀行預貯金(=間接的に「日本国債」へ投資)

・生命保険(=生命保険の運用先は「日本国債」、つまり間接的に「日本国債」を保有)

・土地/不動産(=日本国、日本円)

という状況だと思います。

既に間接的に「日本国債」を保有し日本国(=日本円資産)ばかりを保有しているにも関わらず、さらにこのような「日本国債投資信託(ミューチャル・ファンド)」へ投資するというのは、資産運用ですべき分散投資の観点からは全く逆で「単一資産のリスクを取りに行っている」ことになります。

資産運用において「リスク」というのは「ブレ幅(ボラティリティ)」のことを言いますが、この「リスク(ブレ幅)」を小さくする上では、1つの資産のみならず、異なる資産や通貨を持ってブレを小さくするための「分散投資」が必要になってきます。

例えば、

Aという投資先や為替がマイナスになっていても、B資産やC資産がプラスになっていればトータルでプラスになる。

という考え方です。

もし日本国債や上に書いたような日本円資産しか持っていないというのは、

「単純にAという1つの資産しか持っていない(Aだけのリスクを取り続け、分散に繋がっていない)」

こと同じことで「日本国債」や「日本円」のリスクのみを抱えることになっています。

既に「日本国債」を持っている人がほとんどのなので、わざわざ更に日本国債を持つ必要があるのかどうか?を考える方が良いでしょうし、それに気付いている個人投資家が売却をしているからこそ資産流出が増えているのではないでしょうか。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

【投資信託情報】モーニングスター ファンド オブ ザ イヤー(Fund of the Year)2017

こんにちは、眞原です。 今回は、モーニングスター社が毎年行っている投資信託(ミューチャル・ファ

-

-

三井住友・JPX日経400オープン

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド

-

-

「ニッセイJリートファンドとグローバル・ヘルスケア&バイオ・ファンド(愛称:健次)への投資」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回Q&A形式で

-

-

ダイワ新興国ソブリン債券ファンド(資産成長コース/通貨αコース)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

分配金が下がっている「新光US-REIT オープン(愛称:ゼウス)」の今後の見通しは?

こんにちは、投資アドバイザーの真原です。 今回はQ&Aです。 そ

-

-

ピクテ・プレミアム・ブランド・ファンド(3ヶ月決算型)

こんにちは、K2 Investment のマハラです。 投資信託(ファンド)で資産運用をし

-

-

グローイング・フロンティア株式ファンド

こんにちは、眞原です。 今回は、2017年6月12日にSMBC日興証券から新規設定販売される投

-

-

DIAM欧州ハイブリッド証券ファンド(愛称:ユーロ・プライム)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で

-

-

ダイワ・グローバル・ハイブリッド証券Ⅱ(為替ヘッジあり)

こんにちは、K2 Investment のマハラです。 投資信託(ファンド)で資産運用をしてい

-

-

「ダイワ高格付カナダドル債オープン(毎月分配金)のパフォーマンス推移と原油価格&為替の関係」について

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、Q&Aへ