さぁ、「金融アドバイザー(投資アドバイザー)」になろう!

こんにちは、真原です。

今回はK2Partnersの皆さん、そしてこれから金融アドバイザー(投資アドバイザー、保険アドバイザー)を目指す方への情報です。

投資家も、アドバイザーも、クライントの「資産」が殖えても、困らない。

このブログは、きっと個人投資家の方も多く目にしています。

また、現役の証券マン(私の前職野村證券の同期)や、現在、K2Parnersで金融アドバイザーとして活躍されている方々など、多方面にいらっしゃるはずです。

投資家の方々にとって、資産を殖やすことを目的に、資産運用されていると思います。

もちろん「投資」なので、大きく殖えることもあれば、大きく減ることも、もしくは全然変わらないという場合もあります。

「リスク(上下のブレ幅)」があるから、投資資産が増減する訳で、「リスク」を取りたくないという話であれば、もはや「預貯金(ほぼゼロ金利)」しかありません。

つまり、「リターンが欲しいけど、リスクは取りたくない(減らしたくない)」な〜んて理想は、絶対にありえません(むしろ、それはワガママ過ぎる・・・)。

大なり小なりリスク/リターンという両側面がなりたつから、投資収益/投資損失が発生するのです。

つまり、投資家の皆さんは積極的にリターンを目指すのではなく、その「リスク(ブレ幅)」をコントロールすることに注視し、また「金融アドバイザー(投資アドバイザー)」もそこにフォーカスして、投資家にアドバイスをしていけば、投資家顧客の「資産を殖やしていく」という目的を目指せるのです。

投資家(顧客)の資産が殖えても、誰も困ることはありません。

むしろ、投資家にとっても、アドバイザーにとっても、その結果こそが「Win-Win」です。

日本のIFA(独立系アドバイザー)と英国や米国のFA(Financial Advisor)の違い

今回はこれらの違いを詳細には書きませんが、大雑把に分けると、

日本のIFA(独立系アドバイザー):「コミッション(販売手数料)」が主な収益源 = 証券会社の証券マンと大して変わらない

英国や米国のFA(Financial Advisor):(英国)「顧客からのアドバイザーフィー受取」・(米国)「顧客からのアドバイザーフィー受取+運用会社などからの信託報酬」

です。

ビジネスモデルが全然違うの、分かりますか?少なくとも米国は約25年前くらいからこういうビジネスモデルです。

まして、英国は、FAビジネスがもっと長く歴史があるので、アドバイザーフィーで成り立つというのが当たり前です。

https://toushin-shisan.net/2019/07/post-10440.html

日本でもようやく、IFA (独立系アドバイザー)が、年々浸透してきたものの、米国や英国のFAたちのビジネス、クライントへ提案する投資先などには大きく違いがあり、その理由としては「規制の違い」や「言語の壁」などがあるためです。

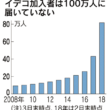

それでも、日本で「金融アドバイザー(投資アドバイザー、保険アドバイザー)」の数が増えることは、急務だというのは、日本の金融庁も分かっています。

なぜなら「年金プラスアルファの資金を作るための金融アドバイス」をくれる金融アドバイザーが足りていないからでしょう。

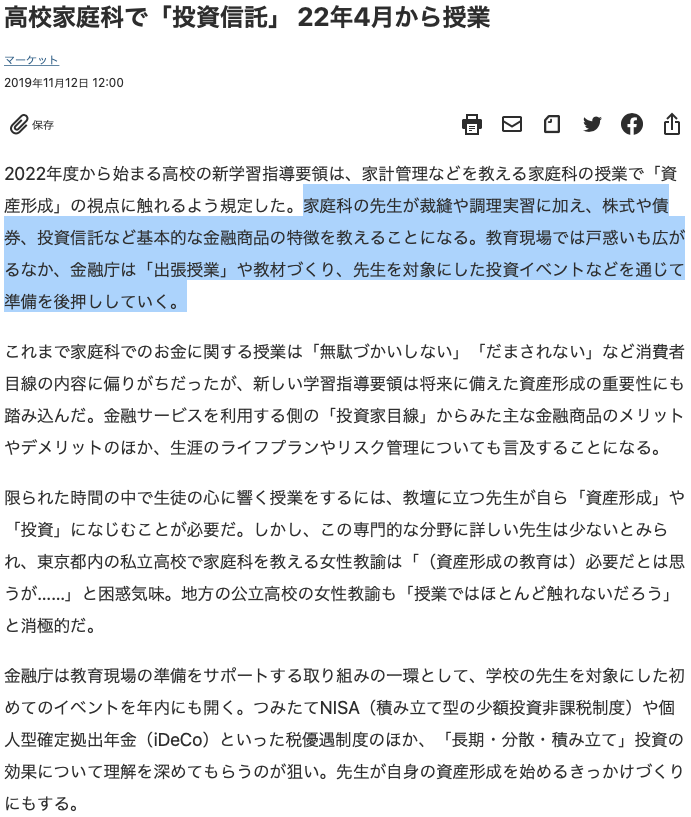

もしくは、根本から国民に金融教育を普及させたいからでしょう(だから、高校の家庭科教育で「金融教育の義務化」を行う訳ですよね)。

つまり今後、こどもに接する「先生」も「親」も、「金融を教える立場(金融アドバイザー)」になっていくようになるのです。

(出所:日経電子版 19.11.12)

さぁ、「金融アドバイザー」になろう

上でみたように、ほとんどの方が「金融」や「資産運用」や「お金」にある意味で強制的に関わっていく時代になるのです、遅かれ早かれ・・・。

だったら、早めに「金融アドバイザー」になっちゃいましょ。

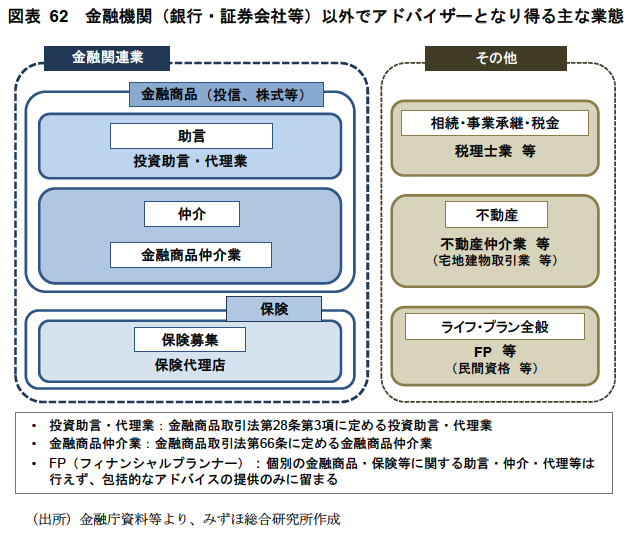

そして、今のビジネスをしている方々・・・例えば、

税理士業、会計士業

不動産仲介業

FP

など・・・「非金融業界がバックボーン」でも、例えば、今後は、業種転換もしくは別事業としてか分かりませんが、日本ではますます「金融アドバイザー」が求められていくことになるのです。

下記、金融庁の資料からみずほ総研がリリースしています。

(出所:みずほ総研)

ご連絡、お待ちしています。

海外投資、ビジネスパートナー募集中

今、あなたはどのような想いでクライアントさんへアプローチしていますか?

K2 Partnersでは一緒に、クライアントさんのお金に関する悩みを解決するマネードクターを募集しています。概要は以下のURLからご連絡ください。

関連記事

-

-

医療法人の理事長や経営者、医師たちの資産運用方法は?【Q&A】

こんにちは、眞原です。 今回は、これまでに私が投資アドバイザーとして経験してきている相談内容か

-

-

【投資アドバイザー】「逆イールド(景気停滞シグナル点灯)」の理屈すらも分からない「投資アドバイザー」と付き合ってはいけない理由

こんにちは、眞原です。 今回は、米国マーケット状況と「投資アドバイザー」について。 「投

-

-

JPモルガンAM、かつての王道パターン「株式60%債券40%ポートフォリオ」のリターンは下落傾向!

こんにちは、真原です。 今回は「海外積立投資(変額プラン)」やつみたてNISAなどの積立投資を

-

-

国内各銀行の「非居住者向け(海外在住者)」のサービス対応と海外送金時のマイナンバー対応まとめ(2020年)

こんにちは、真原です。 今回は「非居住者(海外在住者)」向けの情報。 新型コロナウィルス

-

-

【Q&A】2年前からオフショア資産管理口座で投資している現状確認と追加資金の相談をしたい。

こんにちは、眞原です。 既に10年近く弊社(K2 Holdings/K2 Investmen

-

-

【積立投資】断固反対!銀行窓口でのイデコ(iDeCo)参入!

こんにちは、眞原です。 今回は「積立投資」と「制度(iDeCo/イデコ)」、「年金制度」につい

-

-

株や債券の動きと無関係でローリスク!2017年は「プラス20%リターン」の「森林ファンド」情報(オルタナティブ/代替資産投資)

こんにちは、眞原です。 今回は、オフショアファンドの中でも「オルタナティブ(代替資産投資)」と

-

-

【保険】海外保険(香港、米国、オフショア)セミナー動画配信開始!

こんにちは、眞原です。 今回は、セミナー動画配信サービスのご案内。 先週末に一時帰国中だ

-

-

10年間で驚異の430%リターンの「元本確保型ファンド(Fundsmith)」運用報告書

こんにちは、真原です。 今回は、2019年に個人投資家のみなさんに大人気だった、 「元本

-

-

進んでいる米国や英国の資産運用方法やアセットクラスが、日本の個人投資家のスタンダードになるには?

こんにちは、真原です。 今日からオンラインですが、アメリカの保険会社の勉強会(時差の関係でアメ