JPモルガンAM、かつての王道パターン「株式60%債券40%ポートフォリオ」のリターンは下落傾向!

こんにちは、真原です。

今回は「海外積立投資(変額プラン)」やつみたてNISAなどの積立投資をしている個人投資家にとって参考になると思います。

〜大枠〜

- もはや過去の遺産?「株式60%/債券40%ポートフォリオや資産配分の戦略」って?

- 債券金利低下、株式配当低下で、安定的な利回りリターンを出す投資先は?

- まとめ:結局、今後数年間の景気見通しって・・・

もはや過去の遺産?「株式60%/債券40%ポートフォリオや資産配分の戦略」って?

日本でも有名なファンドハウス(ファンド会社/運用会社)である、JPMorgan Chase Asset Management(JPMAM)が、

Long-Term Capital Market Assumptions

というプレゼン資料をリリースしていました。

個人的には、JPMAMは、日本の投資信託(ミューチャル・ファンド)の中でも運用成績が優れているファンドも相対的には多くて、私が嘗て野村證券マン時代には「JPMザ・ジャパン」などを販売していたので記憶に残っているファンド会社の1つです。

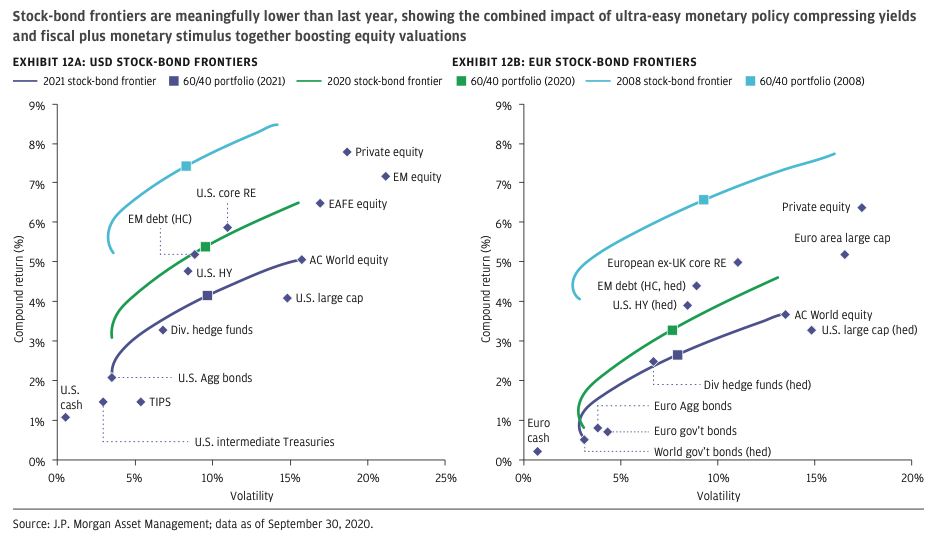

さて、そのJPMAMは、総額約2兆3,000億ドル(約240兆円)を運用しているそうですが、彼らの見通しでは「資金の60%を株式、40%を債券」に配分して運用する運用戦略(「60/40 」)では、「今後先数年間」の運用リターンは「約4.2%」に下落する見込みだ、ということです(従来:5.4%見込み)。

(出所:JPMAM)

(出所:JPMAM)

「株式60%・債券40%戦略(60/40)」というのは、現代ポートフォリオ理論という投資のセオリーにおいて、長期投資で効率よくリターンを上げる資産配分と信奉されてきました。なぜなら、株式と債券は「逆相関」の関係があると古典経済学や現代ポートフォリオ理論では「当たり前」のように述べられてきているからです。

ですが!!正直「実際のマーケット」はそうも動かないのが現実なのです。「理論と現実の乖離」は、何も資産運用や金融の世界だけではありませんが・・・。

例えば、株式が売られて沈むと「比較的安全資産」と呼ばれてきた債券が買われる(債券価格上昇)と、一般的には信じられているので、この現代ポートフォリオ理論(「60/40戦略」)が成り立っています(効率的市場仮説もそう・・・)。

確かに実際、この「60/40戦略」での過去約40−50年間(1983年−2010年)の、年間平均リターンは「約プラス9.9%」(S&P500指数:約+11.1%)として機能してきました。

荒く言えば、

「株式が下がっても、債券単価上がるし、金利も取れるから、総じて分散投資とリスクコントロールになりますねー」

っていう考え方(投資戦略)です。

しかしながら!!!

よくよく思い返してみましょう、今年2020年3月の2週目以降の悪夢のマーケットを。

2020年3月9日の週に入ってから当然、世界的に株価は下落、そして「債券価格も下落」・・・つまり、この時点で「60/40」戦略が機能せず、さらにいえば、「ゴールド(金)」なども売られ、ものの見事に「すべての資産価格が下がった」のです。

当時「コロナ・ショック」の状況については、過去記事でまとめているので下記ご参照ください。

首を長くして待ちに待った歴史的な世界株式の大暴落(コロナ・ショック発生)!マーケットの恐ろしさとエキサイティング〜ヘッジファンド(オフショアファンド)の本領発揮に期待〜【マーケット解説動画ブログ】

つまりは・・・、過去信奉されてきた「60/40戦略」の限界?みたいな話になっている、そして先々の見通しも悪いですよーと、JPMAMが指摘しているのです。

個人投資家も、随分こうした60/40戦略を参考にした「分散投資」や、国内の証券会社や銀行で散々販売されてきているいわゆる「バランス型ファンド」にも投資している投資家は多いと思いますが、見直すほうがいいですよ、ということですよね。

海外積立投資(変額プラン)やつみたてNISAなどで「株式60%/債券40%」として積立投資先のファンドを選んでいるひとも要注意でしょう。

債券金利低下、株式配当低下で、安定的な利回りリターンを出す投資先は?

同じような話は、投資情報誌の「Barron’s」にも先月取り上げています。

あれ、このネタ、流行りですか??(笑)

A 60/40 Stocks/Bond Strategy Doesn’t Work. What to Do Instead.

2020年3月の状況は上で見たとおり(JPMorgan Chase Asset Management(JPMAM)も指摘しているように)、目先のマーケットは、

・債券金利の低下(主には国債/ソブリン債)▶ 各国中央銀行による金融緩和策の弊害

・株式配当の減配や無配当▶企業決算悪化で株主への利益還元をしている場合ではない

なのです。

つまり、これまで債券や株式で運用をすることで「金利や配当などの安定収益」を求めてきた「投資たち」、例えば、GPIFを始めとする年金基金、大学基金、ファンド運用会社、そして、皆さん「個人投資家」にとっては、「安定的なリターン(金利や配当)」が取れる時代やマーケット環境ではなくなってきているのです。

なので、Barron’sが推奨していたのは、

・ハイ・イールド債券(信用格付が低い社債など)

・転換社債

・REIT

・公益セクター

などへ分散配分する「ハイブリッド戦略」を勧めています。各資産それなりに「配当」や「金利」が見込めるからです。

ですが、これらも特に真新しいことではなく、既にどの投資家もポートフォリオへの分散として組み入れたりしている訳です。

Barron’sが推奨のこれら資産クラスは結局「株式や債券(=伝統的資産)との相関性がある」ので、例えば今後また3月のコロナ・ショックのような「すべての資産が下がる局面」になれば、その分散効果は期待薄です。

、という話も含め、こちらの動画でまとめています↓

つまり、個人投資家で「株式や債券(=伝統的資産)」との「逆相関」や「(ほぼ)無相関」、そして「(債券金利や株式配当に近い)安定的なリターン」を求めて分散投資を考えている方は、

「オルタナティブ資産(非伝統的資産)」

への配分を高めるのが最も効果的です。

近年、年金基金や大手保険会社もオルタナティブへの配分比率高めているのはそういう訳ですよね。

まとめ:結局、今後数年間の景気見通しって・・・

今後のGDP見通しなどマクロ経済として、また金融政策(今後、金利が上がるかどうか)という観点から考えると、米国FRBでも2023年末迄、つまりは2024年にならないと「政策金利を上げる経済環境にない」と公に言っちゃってる訳です。

政策金利(短期金利)が上がらない・・・、まして長期金利も上がらない、つまりは「景気拡大/回復が見込めない」という意味です。

「景気拡大/回復が見込めない」というのは、

・株式配当が増えない(増配期待が剥落)

・まして、債券金利もつかない

という状況が続くということなので、まとめると、みなさん個人投資家が安定的なリターンを求めて投資するのであれば、

「オルタナティブ(非伝統的資産/代替投資)」

を組み入れるほか投資戦略や手段が限られるということです。

そしてまた、これまで積立投資をしている個人投資家も、単にこれまで「60/40戦略」で放置していれば良かったかも知れませんが、もうそういった単純な時代ではない入口に差し掛かってきているということです。

ちなみに、今後の「海外積立投資(変額プラン)」のポートフォリオに不安がある方、もしくは今「海外積立投資(変額プラン)」をしているけど、いまいち担当の投資アドバイザー(IFA)が頼りないと感じている方は、アドバイザー変更をいつでも承っているので、こちらもチェックしてみてください。

※アドバイザー(IFA)変更についてはこちらをチェック

https://toushin-shisan.net/2019/07/post-10440.html

個別相談予約

(東京、大阪、福岡、名古屋、香港、ハワイなど)

各都市でそれぞれ投資、保険、節税の弊社アドバイザーが個別相談承ります。

各担当者の面談空き状況を随時更新していますので、場所、日時、アドバイザーを選択してご予約ください。

関連記事

-

-

【K2 Partners向け】海外積立投資(変額プラン)最新参考ポートフォリオの解説勉強会の開催【2/26(金) 14:00~15:00】

こんにちは、真原です。 今回は、K2Partnersの皆さん向けの情報です。 既に昨日(

-

-

米国のクレジットカード債務残高が過去最高を更新からの影響

こんにちは、眞原です。 今回は気になるニュースを取り上げます。 米国での6月クレジットカード

-

-

第1回フランス大統領選挙後にユーロ高になった理由は?(次期フランス大統領は5/7に決定)

こんにちは、眞原です。 落ち着きを取り戻している為か、今週初め(4/23)にフランスであった第

-

-

【資産運用基礎】必ず来る超高齢社会に備えた年金プラスアルファ作りを

こんにちは、眞原です。 今回は年金問題と日本の高齢社会について。 さてさて、実は「資産運

-

-

【ランキング】2018年8月「今すぐ始められる海外保険(香港)セミナー(福岡/大阪/東京)」で人気だった海外保険は??(セミナーアンケート結果)

こんにちは、眞原です。 今回は、先週と先々週に開催しました福岡、大阪、東京での「今すぐ始められ

-

-

進んでいる米国や英国の資産運用方法やアセットクラスが、日本の個人投資家のスタンダードになるには?

こんにちは、真原です。 今日からオンラインですが、アメリカの保険会社の勉強会(時差の関係でアメ

-

-

まずは預金封鎖から?ギリシャ債務危機は最終局面へ!7/5の国民投票で激震か!?個人投資家の皆さんはマーケットの乱高下に備えていますか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はギリシャ債務危機に

-

-

【資産運用基礎】サラリーマンと事業家(経営者)との埋めようのない「資産運用における大きな考え方の違い」②事業家(経営者)思考編

こんにちは、眞原です。 昨日に引き続き、今回も資産運用の基礎の考え方について。 前回【【

-

-

USD75,000(約750万円)で年間平均リターン10−12%を目指すポートフォリオは?

こんにちは、眞原です。 今回は、実際に頂いたご相談(ご質問)から。 その方のお考えは主に