【投資アドバイザー】「逆イールド(景気停滞シグナル点灯)」の理屈すらも分からない「投資アドバイザー」と付き合ってはいけない理由

公開日:

:

最終更新日:2021/03/10

K2Partners向け(投資アドバイザー、IFA、証券マン、保険マン、不動産エージェント、会計士)・K2情報(セミナーなど)

こんにちは、眞原です。

今回は、米国マーケット状況と「投資アドバイザー」について。

「投資アドバイザー」と「アドバイザーと呼べない、もどきな方々」

私自身、長らくこの海外投資(オフショア投資)の業界にいますが(前職は、野村證券で証券業界にいましたが)、正直「(投資アドバイザーとは呼べないマーケットも金融理論や金融政策も金融経済知識が薄い)もどきの方々」が多いなというのが本音です(大体、マーケットを理解しているかどうかなんて、話をすれば分かります)。

一方「もどきな方々」は、もどきの方々が書いた一般的な本やニュース情報、はたまた週刊誌のトンデモ論を、さも「これが経済や金融です!」なんて風に語るのです。

(正直、証券マン/マーケット出身の投資アドバイザーの数が少ないこと大きな要因だと思っていますが)、本来「投資アドバイザー」は、最低限のマーケットへの理解、各資産への理解や情報を持っているのが当然で、本当にマーケットを知っているこちらからすれば「もどきの方々がマーケットをもどきで三次情報や四次情報を雄弁に語るのは」ホンマ勘弁してほしいと思ってます・・・。。

さて、あなたが付き合っている「投資アドバイザー」は、本当に「分かっている人なのかどうか?(もどきの方々)」かを判断するうえでも・・・、

22日に米国マーケットを動かし、そして今後の米国経済状況を踏まえる上でも、債券市場において実に注目スべき、

「金利フラット化からの逆イールド化」という現象

が発生したことは、もちろん知っていますよね?

米国10年債のイールドカーブ(利回り曲線)の極端な下落が意味すること?

単純に、

世界の投資マネーが急激に「債券」や安全資産の「米国債」へ流入している

=株式からマネーが逃避している

状況が顕著に現れたということです。

もとを辿れば20日のFOMC結果を受けてですが(ということすら「もどきの方々は理解していない」)。

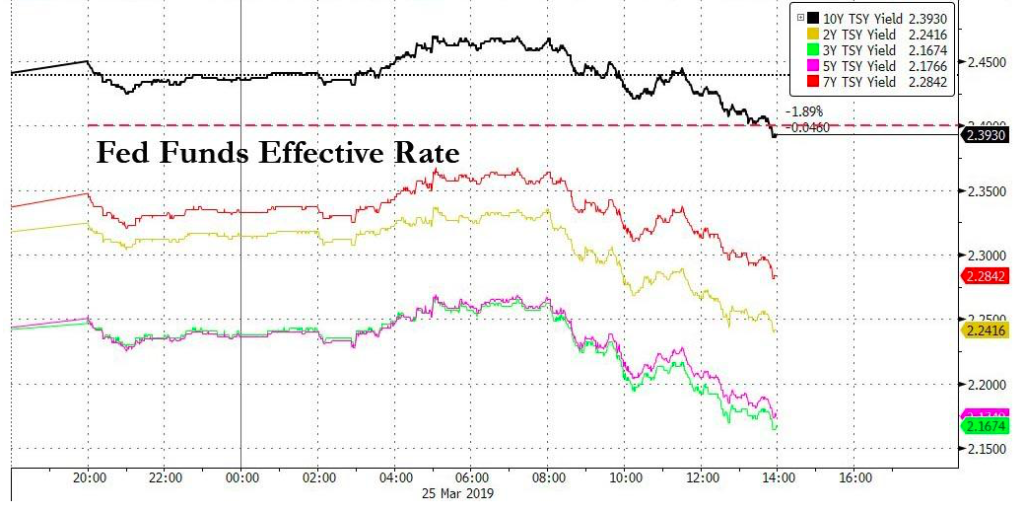

<米国債 各年限利回り推移> (出典:ZeroHedge)

(出典:ZeroHedge)

(黒色)米国10年債利回り曲線:2.3930%

Fed Funds Effective Rateはオーバーナイト物のFF金利(=米国の「短期金利指標」)を言いますが(単純にFF金利と考えてもらう方が分かりやすい)とこちらは現状「約2.4%」で推移していますが、FFレートは「短期金利」です。

そして、経済金融の教科書として、1ヶ月物や30年物(超長期債)など償還期間が異なる債券利回り(イールド)の変化を表したものが「イールドカーブ(利回り曲線)」です。

その本来の債券「イールドカーブ(短期金利と長期金利)」のあるべき姿は、

短期金利:利回り低い

長期金利:利回り高い

なのですが、ここ数日でその通常モード(これまでもやや通常ではなかったが)に、さらに「異変」が生じているのです。

まず、米国10年債利回り(長期金利)は一時2.3754%まで低下、これは2017年12月以来の水準に押し戻されていることになります。

<10年債利回りが2.4%以下へ急降下> (出典:Bloomberg)

(出典:Bloomberg)

この状況を踏まえて、この事実を「理解できるかどうか?」が、まずマーケットを分かっているかどうかの判断になるでしょう。

米国10年債「逆イールド化」が示唆すること、投資アドバイザーからのアドバイス

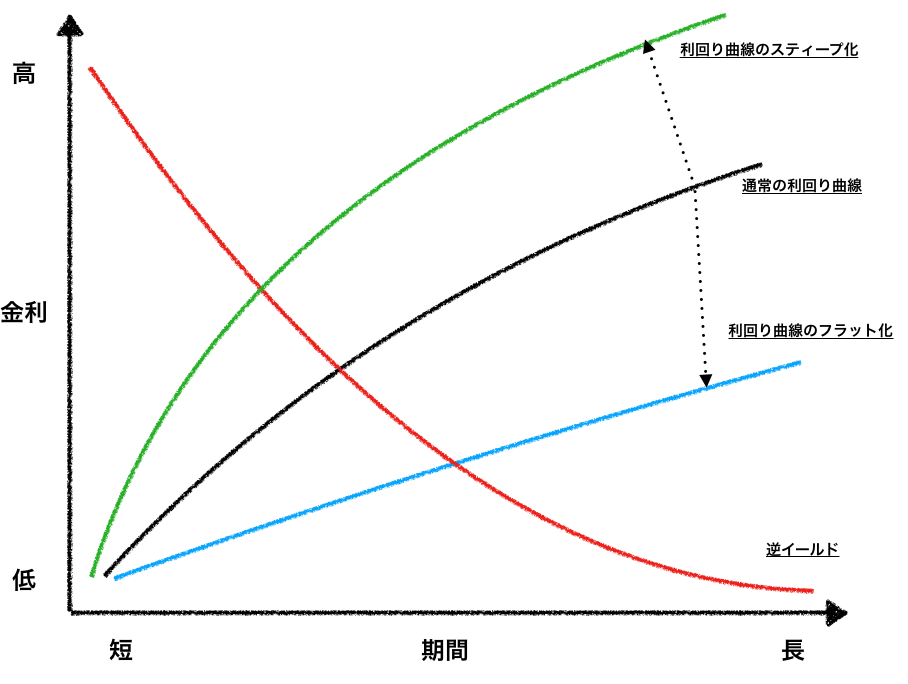

さて本題の「逆イールド」の説明に入る前に、「イールド(利回り)」を見る時についての大雑把な図を示しておきます。

(出典:筆者作成)

(出典:筆者作成)

黒色:通常の利回り曲線

緑色:スティープ化(急上昇)

青色:フラット化

赤色:逆イールド

上の図や「逆イールド」以外の説明は今回省きますが(ご自身でググるなり、本を読むなりで勉強してください)、

今回注目スべきだった理由としては、

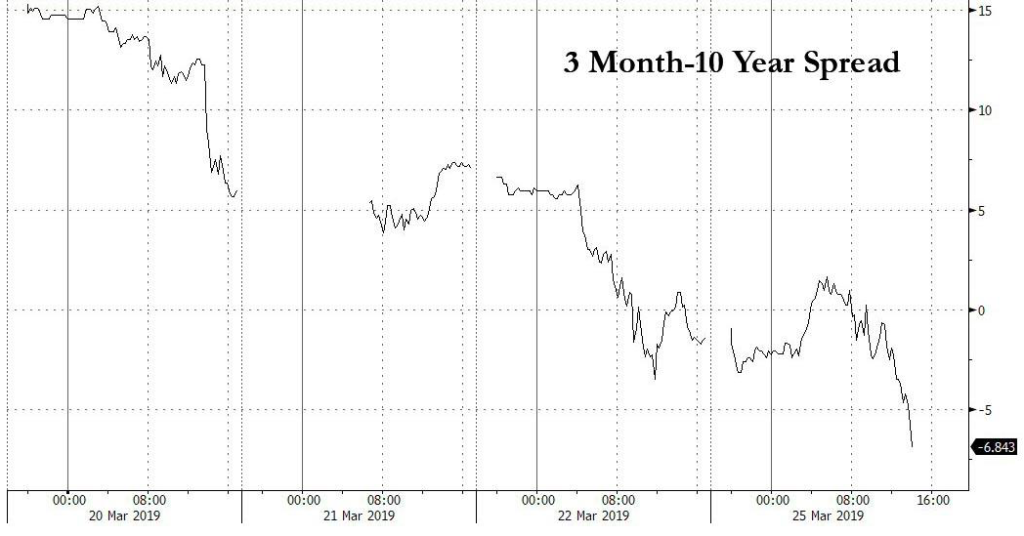

3ヶ月物と10年物の利回りが、2007年以来12年ぶりに逆転したから

「逆イールド」

=「リセッション(景気後退)」のシグナル点灯

(具体的には、逆イールドが現れてから12-24ヶ月程度でリセッション入)

リセッション・シグナル?

(3ヶ月物と10年物のスプレッド(金利差)推移)

(出典:Bloomberg)

(出典:ZeroHedge)

(出典:ZeroHedge)

金利(利回り)については、特に経営者であれば、分かりやすいと思いますが、この「逆イールド」は、「短期金利が長期金利を上回る」ことを意味し、つまりは「短期借り入れコストが長期のソレよりも高くなる」ことと同意になります。

ということは、例えば企業の日々の運転資金の調達コストがより高くなり、経営判断としては投資抑制という判断を迫られたり、一方で一般消費者の借り入れコストも上昇するので消費抑制にも繋がりかねないのです(※米国経済の2/3以上を占めるのは個人消費)。

逆イールド現象=米国経済の後退期??ということなので・・・、特に今回の「急激な3ヶ月物と10年物の利回り逆転劇(逆イールド)」を見て、米国経済の先行き不透明感(リセッション可能性)を想定し「ちょっとやべー!」と考え新たに投資戦略を考える投資アドバイザーと、これらの情報取得や思考すらできない「もどきの方々」と・・・、

投資家の皆さんならどちらと付き合っていきたいですか?

https://toushin-shisan.net/2016/11/post-5989.html

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

「損をしない前提(リスクゼロ前提)」の資産運用を求める愚

こんにちは、眞原です。 今回は、資産運用初心者の考え方について。 投資初心者で、これから

-

-

高齢の親や家族が持つ金融資産を凍結させいない方法は?(認知症からの資産防衛)

こんにちは、眞原です。 今回は、資産運用+資産防衛の方法論について。 特に高齢のご両親(

-

-

”何のデータ”チャート??データを客観的に捉え”将来へ”備える前提条件を考える!(その2.)

こんにちは、真原です。 前回、 ”何のデータ”チャート??データを客観的に捉え”将来へ”備え

-

-

【気になるニュース】「1万円札廃止論」が消えない理由は今後の「タンス預金炙り出し?」

こんにちは、眞原です。 今回は「気になるニュース」と「資産保全(自分の資産は自分で守ろう)」を

-

-

日銀、中銀デジタル通貨(CBDC)発行に向けて加速中!〜常識が非常識になる時代に生き抜く考え方〜

こんにちは、真原です。 今回は「未来の常識や通貨、資産運用方法」を見据えたお話です。 「

-

-

テスラ(Tesla)の時価総額が遂にGMを抜き北米最大手自動車会社へ

こんにちは、投資アドバイザーの眞原です。 今回はNasdaq市場(米国株式市場)に上場している

-

-

【セミナー情報】(※締切迫る!)エストニアからblockhive有村さん来日、「仮想通貨の今後の相場展望とマイニングセミナー」都内開催【12/15(土)14:00~15:30】

こんにちは、眞原です。 今回は、今週末(12/15 土)に開催が迫るセミナー情報です。

-

-

2020年10月と11月の個別相談コンサル(Zoom/面談)予約開始しました。

こんにちは、真原です。 10/1となり、第4四半期の開始ですね。 2020年も残すところ

-

-

【セミナー情報】締切迫る!!最新海外(米国、オフショア)保険セミナー開催【4/21(土)14:00~15:30@東京】

こんにちは、真原です。 今回は、セミナー情報のご案内です。 先週一週間、弊社代表の河合、

-

-

【Q&A】「ソニー銀行で投資中の各投資信託(【ひふみプラス】、【iTrustロボ】、【世界経済インデックスファンド】、【楽天日本株4.3倍ブル】)について』

こんにちは、眞原です。 今回もQ&Aより。 今回は「ソニー銀行」から投資されてい