高齢の親や家族が持つ金融資産を凍結させいない方法は?(認知症からの資産防衛)

公開日:

:

最終更新日:2020/12/08

K2Partners向け(投資アドバイザー、IFA、証券マン、保険マン、不動産エージェント、会計士)・K2情報(セミナーなど), 富裕層の資産運用, 気になるホットニュース(妄想・制度・規制)

こんにちは、眞原です。

今回は、資産運用+資産防衛の方法論について。

特に高齢のご両親(しかも資産を持っている)がいる方は、ぜひ「手遅れ」になる前に、色々対策を討っておく方が良いなと思います。

(出典:REUTERS)

(出典:REUTERS)

先日、日経電子版が興味深い記事を載せていました。

”死蔵されゆく巨額資産”(3/5)

というタイトル。

一言にまとめると、

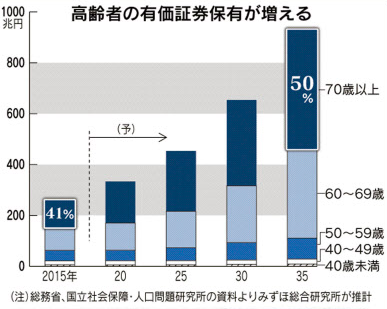

「今後も高齢者の有価証券保有(金額)が増加する」

という内容。

<死蔵されゆく巨額資産>

(出典:日経電子版)

そもそも日本の個人金融資産(預貯金、有価証券(株式、債券、投資信託など)、他資産)約1,800兆円のうちの大半は「高齢者」が持っています。

そして、70歳以上の高齢者が持つ有価証券は、

2015年:106兆円

2035年:468兆円

に増加し、個人が持つ有価証券の実に半分に相当する金額を「高齢者」が持つという試算が出されているそうです。

加えて(一定の前提をもとに)2035年には、約150兆円の有価証券を認知症患者が持つ可能性があるとのこと。

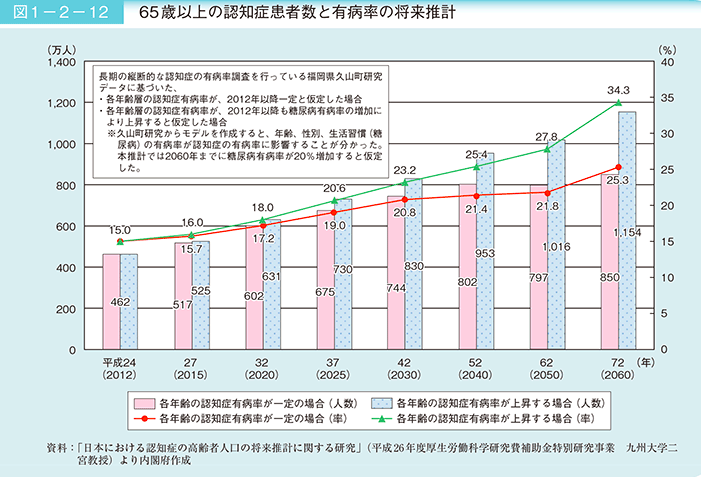

<65歳以上の認知症患者数と有病率の将来推計>

(出典:内閣府HP)

認知症患者数は既に500万人を突破し、内閣府の将来推計では、

2025年には約700万人(5人に1人)

そして日経電子版記事では、

2030年には総人口の7%にあたる約830万人

が認知症患者になる可能性/試算が指摘されています。

さて、自分の親や親戚がこの約830万人に含まれるかどうかなんて、誰もわからない訳ですが

(もしかしたら自分たちも認知症を患う可能性も十分ある)、

ようは、

認知症を患う=落ち着いた判断が困難になる(対面営業での証券マン/銀行員のプッシュセールで押される)

ことに繋がります。

もちろん金融機関のコンプラも厳しくなっているので、認知症を患っている高齢者へのプッシュセールスはやってはいけない項目(一定年齢の高齢者への勧誘禁止なども含め)がありますが、それでも「自分の成績優先でコンプラ度外視の証券マン/銀行員/保険セールスマン」はいつの時代にもいるので、自分の親家族が彼らの餌食にならないことを願うばかりではないでしょうか。

結局、認知症を患っている高齢者が持つ有価証券や金融資産は相続が発生するまで「塩漬け/凍結」される可能性が高くなり、日本全体で資産の目詰まりが起こる危惧を同記事では指摘していました。

まして、

相続が発生すれば、その分「相続税」で、お国に税金を召し上げられる

という訳の分からない状況になっていきます。

相続税のことを考えても、認知症への対策は早めに討つべき理由の1つになります。

認知症を患う高齢者の資産を守る1つの方法は「成年後見人制度」です。

家族が選んだ後見人は、認知症患者などの財産管理と暮らしの手続きをすることになります。

ただ、認知症患者名義の口座開設や認知症患者の生活に必要な資金の引き出しは可能でも「元本保証のない金融商品で運用してはいけない」というルールがあるそうです。

ただそもそも、

投資=元本保証はない

ので、

認知症患者の保有する資産(有価証券)= 新たな資産運用が実質出来ない資産

になり得るということです。

資産を持つ高齢の親や家族を持つ方々は、こういう可能性を十分に先に考えておく必要があります。

日本では信託銀行などがこういうリスクヘッジ方法を提案しているようですが・・・・、

そもそも日本の個人金融サービス(銀行口座や証券口座、他の運用)の限界として、

共同名義人(名義人と一緒に資産管理する人、ともにサイン権を持つ人)

を入れられないことでしょう(海外では当たり前にある「共同名義人」。プランや投資運用先で、名義人と共同名義人を登録すると「両者の共有財産」としてみなされる)。

一方、海外の個人金融サービスでは当然ですが、

例えば、オフショア資産管理口座では「共同名義人を入れて資産管理」できますし、海外積立投資でも共同名義人や受益者設定(万が一に資産を残す相手を指名できる)、オフショアファンド(ヘッジファンド)でも名義人と共同名義人の2人で資産運用、管理できるのです。

なので、高齢の親や家族の資産が認知症を患って「ある意味での資産凍結(運用できない期間)、動かせない期間のリスク」に備えるうえでも、前もって信託銀行での手続きやオフショア資産管理口座などで共同名義人を追加などをして、

仮に、

名義人である高齢の親が認知症を患ったとしても、共同名義人の自分が管理/運用できる体制

を予め整えておくというのは、資産を守っていくうえでは非常に重要になってきます。

http://toushin-shisan.net/2016/03/post-4509.html

オフショア資産管理口座入門書(マニュアル)を

無料進呈します

「海外口座」と「オフショア資産管理口座」の違い、メリット・デメリットについてまとめました。

関連記事

-

-

2020年米国大統領選挙トランプバイデン泥沼劇場で必ず言える「結末」と、個人投資家の「安全資産」は何か?

こんにちは、真原です。 2020年米国大統領選挙(共和党トランプ現大統領vs.民主党バイデン候

-

-

【資産運用基礎】海外経験豊な大企業元社長の資産運用の考えと日本経済見通しを聞いて

こんにちは、眞原です。 今回は、資産運用の基礎(資産運用の考え方)と今後の日本経済/社会につい

-

-

仮想通貨(ビットコイン)が最高値更新、その理由は?

こんにちは、投資アドバイザーの眞原です。 今回は、仮想通貨(ビットコイン)関連ニュースについて

-

-

米ドル買い朗報!円資産を米ドル資産に変える一時的な円高の好機が到来!同時に朝鮮半島事情にはご注意を!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 普段はアドバイザーとして

-

-

著名投資家ジョージ・ソロス氏の「シムズ理論」の薦めを拒否した麻生太郎財務相

こんにちは、投資アドバイザーの真原です。 今回は、本日9日参院財政金融委員会で麻生太郎財務相が

-

-

マイナンバー制度、国民の70%超は知らないまま

こんにちは、K2 Investment 投資アドバイザーの眞原です。今回のブログでは2015年1

-

-

ダイヤモンドは永遠の輝き!過去最高約63億円(5,700万ドル)でダイヤのイヤリング落札!奥様のプレゼントにいかがでしょう?

こんにちは、真原です。 昨日、米国競売大手のSatherby'sがスイスのジュネーブのMand

-

-

マーケット暴落時の海外積立投資の考え方と(私が)東京を封鎖(ロックダウン)を実行するならばいつか(3/27 金or 4/3 金)??【動画ブログ】

こんにちは、眞原です。 今回は、目先のマーケット状況を踏まえて、 1.)”今の下落時にお

-

-

【ヘッジファンド(オフショアファンド)情報】欧州ヘッジファンド業界の運用資産は約75兆6,000億円(5,870億ユーロ)へ回復

こんにちは、眞原です。 今回は、ヘッジファンド(オフショアファンド)情報。 英国の調査会

-

の壮大なプロジェクト!1-110x110.png)

-

さぁ、火星へ移住しよう!1人2,000万円で移住が出来る!イーロン・マスク(スペースX)の壮大なプロジェクト!(ポジティブ起業家マインドは投資家に通じる)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 見ましたか?今日の素晴ら