【ヘッジファンド(オフショアファンド)情報】欧州ヘッジファンド業界の運用資産は約75兆6,000億円(5,870億ユーロ)へ回復

こんにちは、眞原です。

今回は、ヘッジファンド(オフショアファンド)情報。

英国の調査会社Preqinの2018年版レポート(2017年のデータ)が発行されていたのでそちらの情報から。

そもそも具体的に「オフショアファンド(ヘッジファンド)って何?」という人は、

まずは、

こちら(無料のオフショア投資入門書)

からご一読頂くとして・・・。

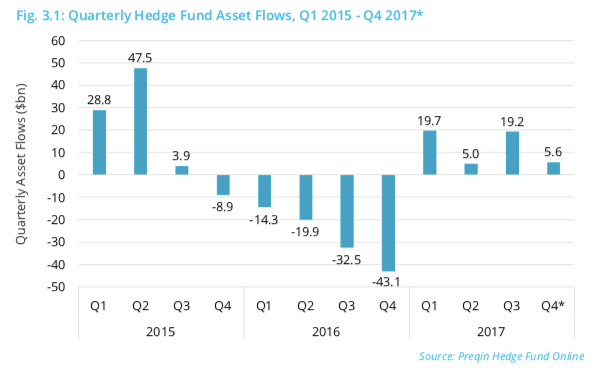

まずは、2015〜2017年4Qまでの四半期ごとのヘッジファンドへの資金流入状況がこちら。

<2015〜2017年4Qまで四半期ごとヘッジファンド資金流入状況>

(出典:Preqin)

確かに2年前の2016年はヘッジファンド(オフショアファンド)業界全体にとっては苦しい一年でした(全部、オバマ前米大統領のせい!!)。

ファンド解散(清算)や投資家からの投資資金の引き揚げが相次いでいたのが客観的な数字で見て取れます。

一方で昨年2017年には、Inflow(資金流入)がどの四半期でも見られ、

2017年ヘッジファンド全体の運用資産:+10%

2018年3月末時点での運用資産:5,870億ユーロ(約75兆6,000億円)

にまで達し、欧州のヘッジファンド業界全体の回復傾向が見て取れます。

新規投資総額は270億ユーロに到達。

加えて、欧州ヘッジファンドのリターンはプラス9.1%/年、英国株式指数(FTSE)の2倍、また欧州株式指数(ユーロストックス)も上回るリターン成果を上げています。

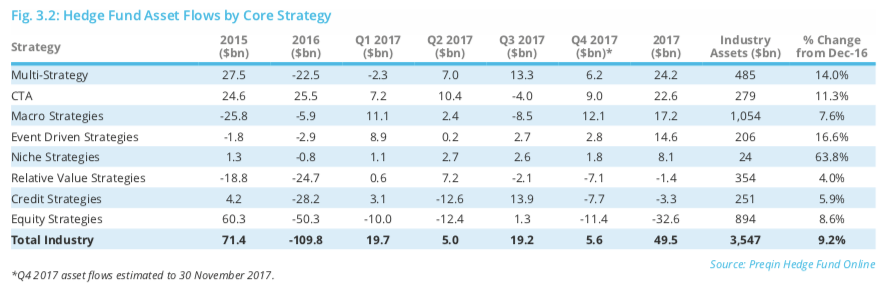

また具体的に、どういったヘッジファンド戦略(投資戦略)のヘッジファンドにInflow(資金流入)していたのかがこちら

<ヘッジファンド戦略ごとのInflow>

2017年最も流入していたのが、

Multi-Strategy(マルチ・ストラテジー戦略):

+USD24.2Bn(約2.6兆円)

でした。

以下、

CTA(CTA戦略)

Macro Strategy(グローバル・マクロ戦略)

Event Driven Strategies(イベント・ドリブン戦略)

などが続いていきます。

さらに、戦略ごとに掘り下げている内容の分析がこちら

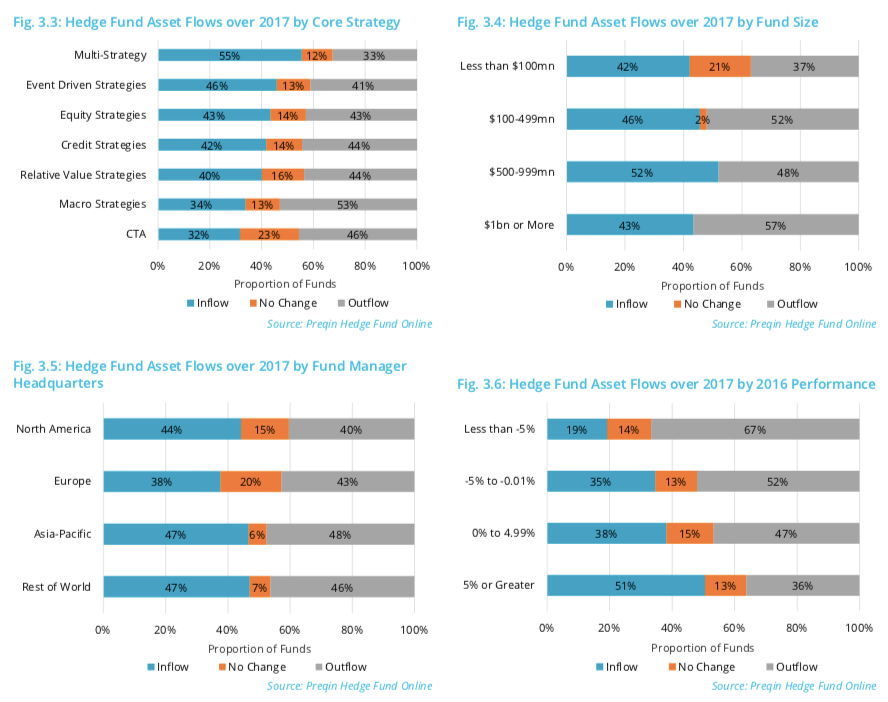

上のグラフで示されているのは、2017年通年での、

左上(3-3):戦略別

右上(3-4):ファンドサイズ(運用資産別)

左下(3-5):ファンドマネージャーの拠点別

右下(3-6):2016年と2017年パフォーマンス比較別

です。

ポイントとしては、欧州拠点のヘッジファンドは、過去10年でほぼ倍増している状況で、また資金流入では、欧州ヘッジファンド業界が北米ヘッジファンド業界よりも良い成果を上げたという2017年でした。

つまり、世界的に見ても「欧州への資金フロー(注目度)」が高くなっているというのは間違いない結果だったようです。

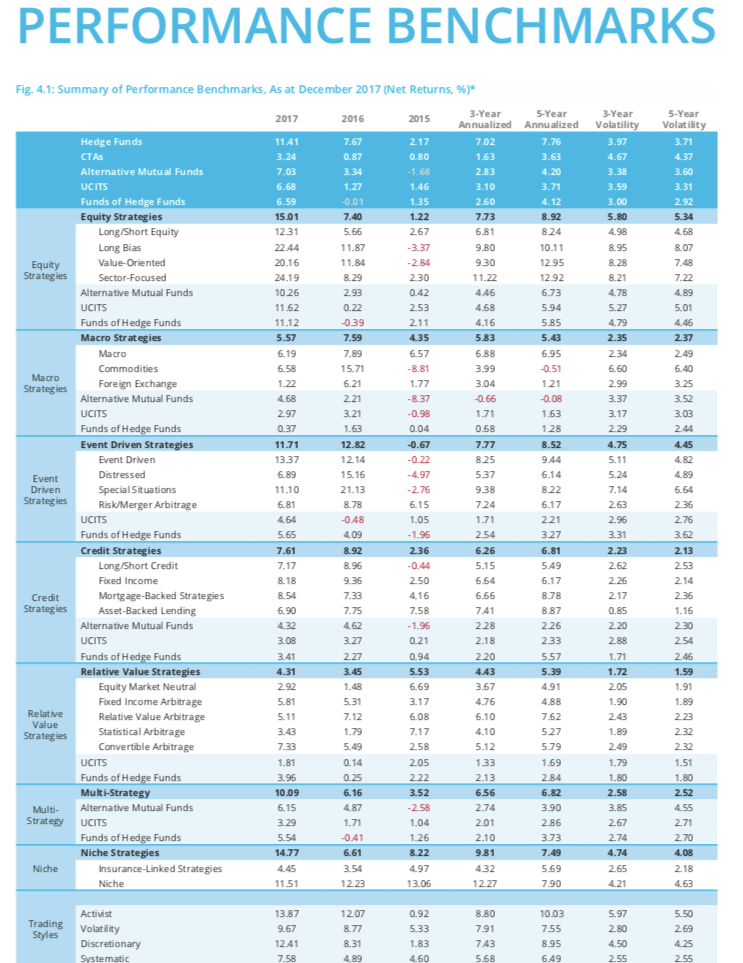

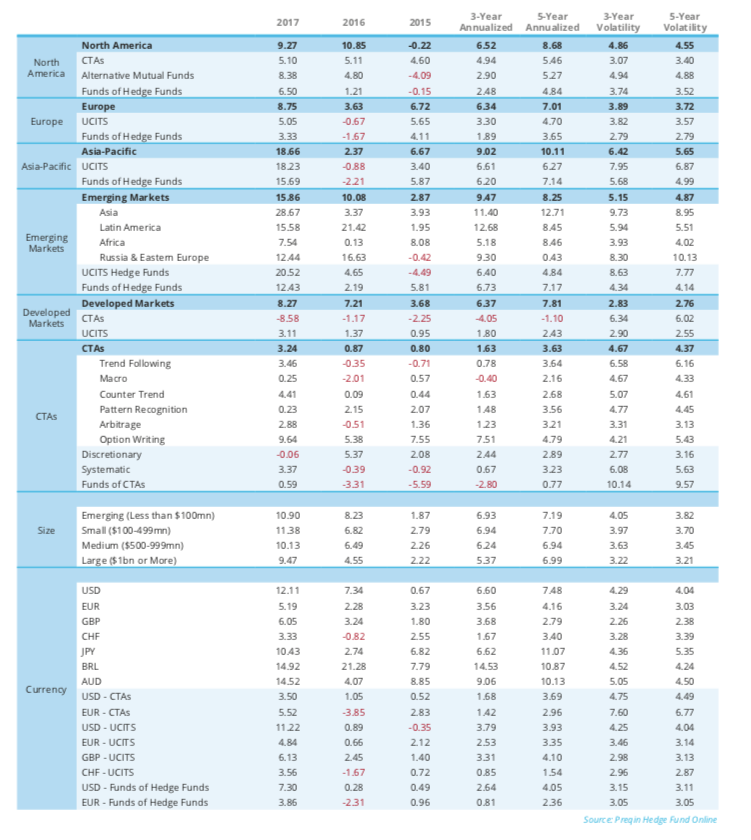

最後に、ヘッジファンドの戦略別、また他の類似したファンド(UCITsなど)との具体的なパフォーマンス(年間平均リターン、3年平均、5年平均、3年平均リスク、5年リスク)の詳細を確認します。

一番左端の縦数字:2017年1年間の各資産、戦略のパフォーマンス(画像クリックで拡大できます)。

右に目を移していくと、2016年、2015年、そして、3年平均リターン(3-Year Annnualized)、5年平均リターン、そして、3年平均リスク(3-Year Volatility)、5年平均リスクがそれぞれ縦の数字で記載されています。

ヘッジファンドを全く知らない多くの日本人投資家にとっては、「この素晴らしいリターン水準」がにわかに信じがたい事実なのかもしれませんね。

というのも、日本にはまともに欧州や英国のヘッジファンド(オフショアファンド)の情報が入って来ず、日本の証券会社や銀行はせっせと彼らの販売したいものを販売者として販売されている投資信託(ミューチャル・ファンド)が、「投資だ!資産運用だ!」と思い込まされている節があるからです・・・。

グローバル・スタンダードな資産運用の1つで、全体のリスクを抑える上で必ず資産の中に組み込んでおく方が良い資産(ヘッジファンド(オフショアファンド))が、

どれほど、

「リスク(上下のブレ幅)を抑えつつも、相対的に高いリターンを上げているか!」

という客観的なデータが示されています。

コレが、紛れもない事実です。

日本に中々まともな情報入ってこないものの、日本人投資家の誰もが投資ができる投資先=ヘッジファンド(オフショアファンド)というものが、世界の資産運用には存在しているのです。

2018年はどういった成果(パフォーマンス)を生み出すのでしょうか?

私も含め、オフショアファンドで運用している投資家の皆さんも楽しみで仕方ないことでしょう。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

日本FP協会のCFPコラムニストも「海外投資」を勧めてる!

こんにちは、真原です。 日本のIFA(独立系フィナンシャルアドバイザー)の方、証券マン経験者や

-

-

【資産運用基礎】海外経験豊な大企業元社長の資産運用の考えと日本経済見通しを聞いて

こんにちは、眞原です。 今回は、資産運用の基礎(資産運用の考え方)と今後の日本経済/社会につい

-

-

【Q&A】どのようにして「元本確保型ファンド」は「元本確保」をしているのか?

こんにちは、眞原です。 今回はQ&A形式で「元本確保型ファンド」について、実際に頂いた

-

-

世界166カ国1万3,000人のエクスパットが選ぶ「働きたい国/働きたくない国の世界ランキング」

こんにちは、眞原です。 今回は、海外在住者向けコミュニティサイトInterNationsが行っ

-

-

【制度】海外送金の制限が拡大!マネロン対策という大義名分の「個人自由の侵害」へ〜 オフショア投資のタイムリミット〜

こんにちは、眞原です。 特に先月から急激に「個人による「投資目的」での海外送金」が厳しくなって

-

-

【オススメ映画】「億男 / MILLION DOLLAR MAN」〜「お金」とは何か??3億円あれば「幸せ」か?〜

こんにちは、眞原です。 今回は、私の「オススメ映画」について。 週末は相変わらず、見た目

-

-

【年金問題】現代版の「護送船団方式」に歓喜する銀行と今後も試される「投資アドバイザー」のアドバイスと金融サービス

こんにちは、眞原です。 今回は、気になるニュースとみんなに関わる「年金問題」について。

-

-

歴史的な日、本日サウジアラムコ上場祭り!株価は+10%のストップ高で時価総額はモンスター級の世界最大204兆円規模!【IPO】

こんにちは、眞原です。 今回は、サウジアラムコ(Saudi Aramco)のIPO(新規上場)

-

-

情報の非対称性と個人金融サービス

こんにちは、眞原です。 今日はごく当たり前の事を・・・。 どんなビジネスでも、サービスに

-

-

【富裕層情報】2019年度版『世界の富の変遷〜Global Wealth Migration Review〜』Vol.2

こんにちは、眞原です。 今回も前回に引き続き『(2018年度の)世界の富裕層の富の変遷』情報で