【投資信託(ミューチャル・ファンド)】金融庁、投信販売で「3つの共通指標」導入へ(社会主義国的な日本の金融事情)

公開日:

:

気になるホットニュース(妄想・制度・規制)

こんにちは、眞原です。

今回は、日本の投資信託(ミューチャル・ファンド)で資産運用をしている個人投資家に関係する情報。

・金融庁が主導する「顧客本位の業務運営の原則」

どうやら、金融庁(お上)がまた机上で決めたルールを押し付けてくるようです(と私は勝手に思っています)。

まるで、徹底した「社会主義」です。

そもそも、彼らお役人は自分自身で同じように資産運用しているとは思えないので、彼らが決めるルールは「一般離れ」していると、主観ですが勝手に思っています。

彼らがいう「顧客本位」と耳障りの良いキーワードは、確かに響きは良いものの、結局は投資信託(ミューチャル・ファンド)で運用に失敗した個人投資家から、国や金融庁が責任を問われるのを避けたいがために、このような「ルールづくり」を主導しているようにしか思えません。

そもそも、

「お上が決めたこと=正しい」

とは、必ずしも言えないのですから。

(ちなみに、日本人の傾向として「(例えオカシイようなルールであっても)ルール/規制/法律は守るもの」として考え行動しますが、「オカシなルール/規制/法律」は変えていくというのがグローバルな考え方だと思います。どこまでも従順な日本人です)。

・3つの共通指標

さて、今回導入される「共通指標」がこちら3つ(出典:金融庁 HP)。

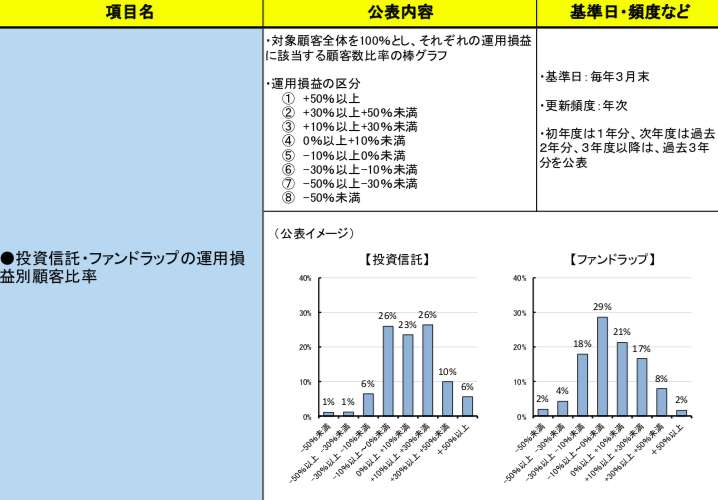

1.)投信とファンドラップの運用損益別顧客比率

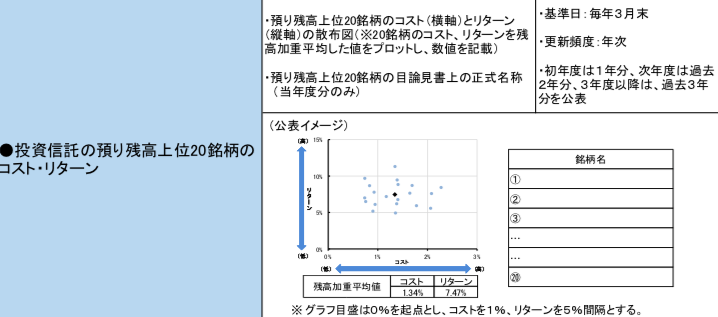

2.)投信の預かり残高上位20銘柄の購入コストとリターン

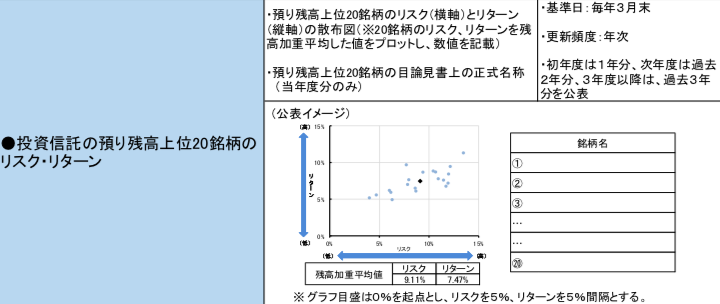

3.)投信の預かり残高上位20銘柄のリスクとリターン

これまでに金融庁が「顧客本位の業務運営の原則」を元に、各金融機関に独自に自社の取り組みの進捗を示す指標の公表を求めてきたそうですが、指標の算出方法がバラバラだった為に、自社都合が優先されるケースなども考えられるとのことで、今回の「共通項目」を作ったとのこと。

正直、これまでも、どこまで個人投資家が、それまで各金融期間が定めた「指標」を気にしてきたのか?

そもそも、そんな指標があれば、資産運用で資産が殖えるのか?

銀行や証券会社の投資信託(ミューチャル・ファンド)販売姿勢うんぬんを指摘する前に、そもそも「資産運用のリスクは、投資家に帰結する」という前提を無視していないか?

と私は思うのです。

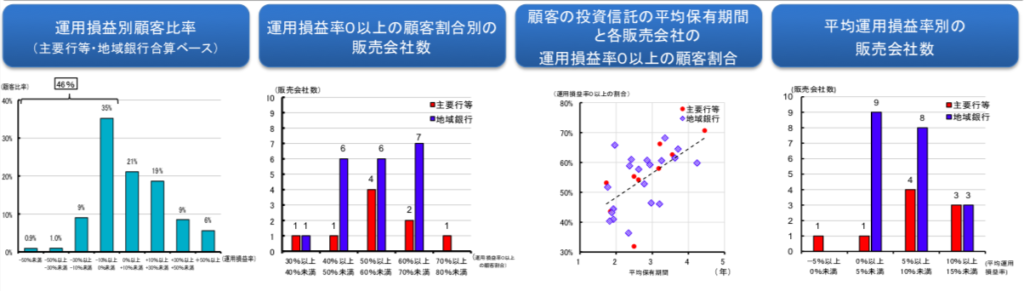

下記のような「分析結果」を情報として出していますが・・・、で?って感じです。

<投資信託の販売会社における比較可能な共通KPIを用いた分析> (出典:金融庁 HP)

(出典:金融庁 HP)

そもそも、何でもかんでも「お上」が勝手にセーフティネットを張り続け、結果的にそれらに甘え続ける日本人の個人投資家が殖える以上、

・金融/経済、資産運用知識や教育の向上

・資産運用における「個人投資家が取るリスクの真の意味」の理解

・資産運用における「自己責任」の認識

なんてまず不可能だと思います。

むしろ、単に「甘えた(=自分の頭で考えず、調べず、行動できない)個人投資家を殖やすための愚策」でしかないと思わざるを得ないですね。

いつまでも、こういう「お上主導」が続いていく以上、オフショアファンド(ヘッジファンド)マネージャーたちから(グローバル視点から)

「日本は最も成功している社会主義国/社会主義国的な、規制、制度、日本人のマインド」

と揶揄され続けるでしょうし、東京が、同じアジアの香港やシンガポールに勝る「国際金融セクター」になるとは到底思えません。

お上や制度、規制になどに依存せずに、

個として「(公正な情報開示を前提とする)自己責任でのリスク認識をもとに、自らの頭で考え行動して資産運用できる個人投資家」

が殖えることを願うばかりです。

舛添都知事は「オフショア」をご存知ですか?国際金融センターを日本橋へ、そして「アジアの拠点」奪還を目指す、との考えに物申したい。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

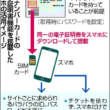

マイナンバー制度、国民の70%超は知らないまま

こんにちは、K2 Investment 投資アドバイザーの眞原です。今回のブログでは2015年1

-

-

スマホに「マイナンバーカード機能」搭載へ?日本の管理社会化進む。

こんにちは、眞原です。 今回は「マイナンバー制度」について。 金融マンや富裕層(スイスプ

-

-

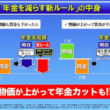

年金カット法案採決!「ゾンビ年金制度」で将来は安心か?

こんにちは、投資アドバイザーの眞原です。 今回は、年金制度問題について。 これまでも、い

-

-

【年金問題】今後18歳の成人からも年金徴収を行い、年金支給は75歳からという日本の年金制度へ(自己準備で年金プラスアルファ形成を!)

こんにちは、眞原です。 今回は誰もがいつか関わってくる「退職後/高齢者になった時のお話(年金制

-

-

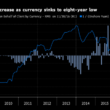

【富裕層情報】富裕層向け贅沢品価格が上昇中!過去10年最も値上がりしているモノは??〜 The Wealth report 2019 – Knight Frank 〜

こんにちは、眞原です。 今回は、富裕層のアセットアロケーション情報です。 英国のグローバ

-

-

次期FRB議長はGary Cohn(ゲイリー・コーン)氏が最有力!

こんにちは、眞原です。 POLITICOという米国のジャーナリスト会社が大きく報じた次期FRB

-

-

個人にとって【海外投資/海外資産運用】は当たり前〜国税庁が指摘の149件77億円の海外資産に絡む相続税の申告漏れ〜

こんにちは、真原です。 ちらっと、こういうのがニュースになっていますね。 国税庁

-

〜資産フライトの流れは?〜-110x110.png)

-

もうマイナンバーカードを受け取りましたか?(交付は申請者の3割どまり)〜資産フライトの流れは?〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は資産家に限らず多く

-

-

60秒で売り切れる米ドル建て投資商品、その訳は?(国家リスクと個人資産の分離)

こんにちは、投資アドバイザーの眞原です。 今回は新興国通貨と通貨分散の情報です。 60秒で米

-

-

歴史的な日、本日サウジアラムコ上場祭り!株価は+10%のストップ高で時価総額はモンスター級の世界最大204兆円規模!【IPO】

こんにちは、眞原です。 今回は、サウジアラムコ(Saudi Aramco)のIPO(新規上場)