【海外積立投資】アジア新興国株安ショックへ心の備えと支えは「ドル・コスト平均法」

公開日:

:

気になるホットニュース(妄想・制度・規制)

こんにちは、眞原です。

今回は、久しぶりにグローバルマーケット状況について。

特に海外積立投資やつみたてNISAなどで「アジア株(ASEAN)」「アジア株式ファンド(中国関連)」「アジア債券ファンド」などのアジア関連の投資をしている投資家は要注目です。

結論としては、もしも今後も今のような悪い流れが続いて行けば、

アジア株式、更に大幅下落のリスク(下振れ可能性)が高くなる

のでまずは心しておきましょう(でも、焦る/慌てるべからず!)ということです。

ちなみに、弊社でオススメしている海外積立投資ポートフォリオ(過去年間平均リターン15.16%)では、

・中国、台湾、香港関連ファンド総比率:40%

・インド株式ファンド比率:10%

と約50%がアジア関連のファンドへの積立投資をオススメしています。

ただ、どうやら年初来から、インド、インドネシア、フィリピン、韓国、台湾、タイなど主要アジア6株式市場から海外勢が資金引き上げを鮮明にしているようです。

その金額、約190億ドル(約2兆1,000億円)。

東証売買高が1日あたり約3兆円ということも踏まえつつ「(各国株式マーケット市場が小さいとは言え)それほど大きな資金流出やろうか?」という感覚ですが、この資金が逃げ出すペースが非常に早く2008年の金融危機以来という点には、注意する必要がありそうです。

<アジア新興国株式市場の資金流出額推移>

(出典:Bloomberg)

直近でいえば、2011年の欧州債務危機がマーケットを騒がせていた時期です。

そして、その前が、今回匹敵している「2008年の金融危機時(≒リーマン・ショック時)」。

過去の例から見ると、世界的にマーケットがゴタゴタとなって、マーケット全体で不安心理が高まっている時などには、アジア新興国からの「資金流出」が起きてきたというのが分かります。

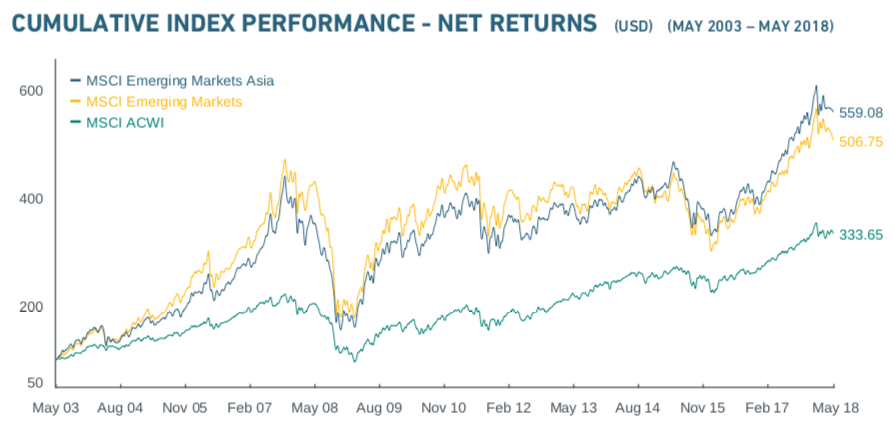

実際に株式指数(アジア株式指数代表)で見てみると・・・、

<2018年のアジア株式(青色)と世界株インデックス(MSCI)推移>

(出典:Bloomberg)

下落幅や調整幅で見ると「アジア株(MSCI EM Asia)=青色」の方が「世界株式(MSCI World)=白色」よりもキツいことが分かりますね。

さらにもう少し詳しく見ると、

<MSCI EMA 推移(青色)>

(出典:MSCI)

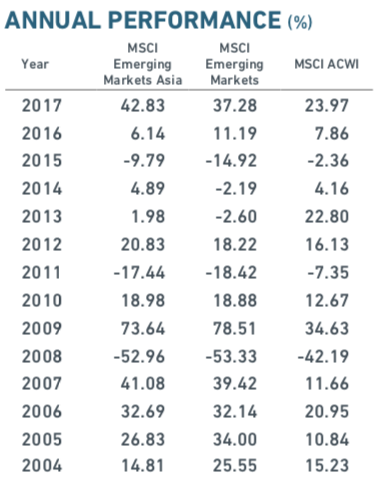

具体的な数字がこちら

<年間パフォーマンス(%)>

少なくとも、過去5年で見れば40%以上上昇し続けてきた「MSCI Emerging Markets Asia(アジア株)」です。

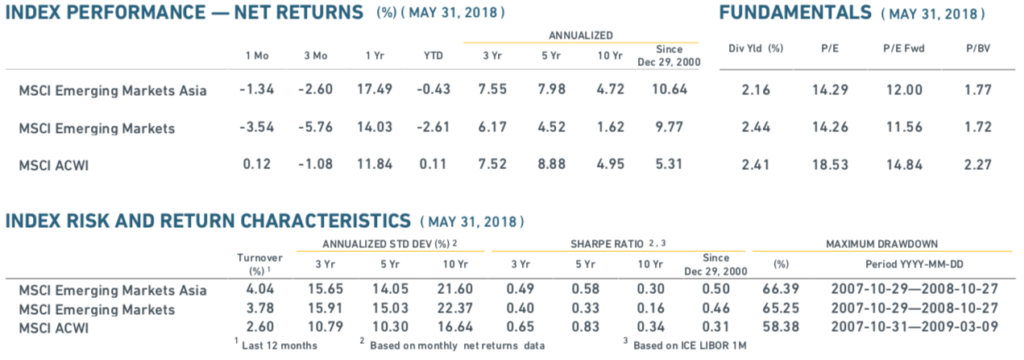

<年間リターン/リスクなど>

MSCI Emergeing Markets Asia(アジア株式)の「リスク(上下のブレ)」は、

3年:15.65%

5年:14.05%

10年:21.60%

なので、もし、このままアジア株式の下落調整トレンドが続くようであれば、最低でもこれくらい下落幅(リスク)があっても何も驚かない心構えが必要です(もちろん上方リスクもありますが)。

そもそもなぜ、アジア株が売られることになっているのか?ですが、

・米国(FRB)の継続的な「利上げ(金融引き締め)」

・米中貿易摩擦の激化

が主な要因として挙げられます。

恐らく、どちらもまだまだ続くので(年内米国利上げはあと2回予定、貿易摩擦は激化継続)、アジア株式全体にとってはネガティブなマーケット環境が続くと見て取れるます(だから、海外投資家が「売り=資金流出」している)。

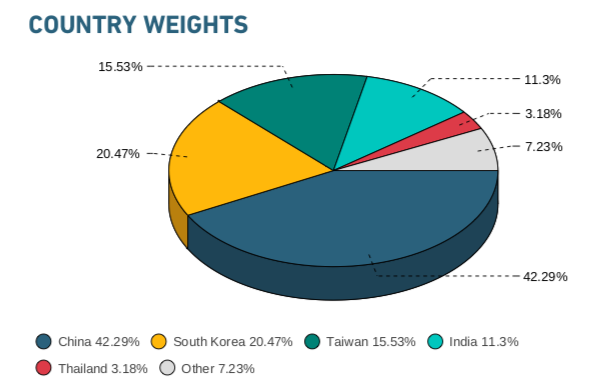

さらに、MSCI Emerging Markets Asiaで具体的に国別/地域別見ると、

<国別ウェイト>

中国:42.29%

韓国:20.47%

台湾:15.53%

インド:11.3%

タイ:3.18%

その他:7.23%

中国株式には、米国との貿易摩擦が影響してくるでしょうし、アジア株式(ASEAN)や経常収支が脆弱な国々にとっては、米国の継続利上げによる「通貨安」がアジア各国にネガティブな影響を与えかねません。

今週には、フィリピンやタイの中央銀行が金融政策を決定し「自国通貨安阻止のための利上げ圧力+利上げによる国内経済成長力を削がないようにという絶妙なバランス」を取る必要に迫られます。

インドネシアは先週から今週前半まで休場で、20日からマーケット再開なので、この流れを組むとさらにインドネシア市場(ジャカルタ株式)からマネー流出が起こり得るかも知れません。

ここまで「目先のアジア株式市場の現状とリスク」を記しましたが・・・、

正直、中長期での海外積立投資をしている投資家にとっては、焦る理由にならないことでしょう。

むしろ焦っても、売却とかスイッチングとかしないでくださいね(下落してから売却、スイッチングは最も資産が殖えない行動ですので)。

上がるものは、下がる、下がるものは、上がるのです。

マーケットは一本調子で上がり続けることも、下がり続けることも理論上はありえません。

上げ下げしながら、収縮と拡大しながら伸びていくので・・・、

ドル・コスト平均法

が最終的に活きてきます、特に中長期での海外積立投資においては!

海外積立投資をしている個人投資家は、常にこの「ドルコスト平均法」を忘れないようにしましょう。

ちゃんと今後も伸びゆく可能性が高い、資産クラス、国や地域、セクターを選択して積立投資投資していけば、まずは「ドル・コスト平均法」を活用できるうえ、更にこういった「危機的な状況」や「今後マーケットクラッシュ」が起こっても精神的に何も焦らなくて済みます。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

【独り言】全ては、”トレード・オフ” 〜テック企業によるユーザープライバシーの扱い〜

こんにちは、眞原です。 今回は、独り言。 日本人のユーザーも多い米国のテック企業サービス

-

-

新規上場Snapchat(スナップチャット)の人気はすぐに”消えて”しまうのか?

こんにちは、投資アドバイザーの真原です。 今回は、米国メッセージSNSのSnapが運営するアプ

-

-

結局、実質賃金は24ヶ月連続でマイナス!安倍政権下の2年間は「円の価値が下落し貧しくなっている」という事実。通貨分散せずに日本円(JPY)しか持たないリスクに気付いていますか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 6月2日付けで4月の実質

-

-

続々と個人情報が紐付けされる「マイナンバー制度」のアップデート情報!(2015年5月末時点)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は2015年10月交付、

-

-

トルコ・リラ債やアムンディ・欧州ハイ・イールド債券ファンド(トルコ・リラコース)に投資している個人投資家の判断

こんにちは、眞原です。 今回は、為替トルコ・リラに関して。 日本人の個人投資家も「トルコ

-

-

3,600億円のオスプレイ(宛名は日本政府)は「今後の増税+社会保障(年金など)カット」に繋がるのか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は日本の社会事情(や

-

-

ギリシャ債務問題、決戦は日曜日〜♪♪ (Patr.2)Grexit(ギリシャのユーロ圏離脱)へのカウントダウン?一方、ギリシャの借金同等額の血税で新国立競技場を作ろうとする日本政府

こんにちは、K2 Investment 投資アドバイザーの眞原です。 先週まではギリシャ債務問

-

-

【富裕層情報】国税庁PTメンバー増員で「富裕層への課税網」は拡大 〜資産保全/フライト攻防戦〜

こんにちは、眞原です。 今回は「富裕層に関する情報」。 私も仕事柄、世間一般的に言われる

-

-

NexitやFrexitの激震に備えるべく欧州マーケット2017年政治的な日程まとめチェック

こんにちは、投資アドバイザーの眞原です。 今回は2017年マーケット動向に左右する、主にEU圏