ダイワ・グローバルIoT関連株ファンド(為替ヘッジあり/為替ヘッジなし)−AI新時代−

公開日:

:

最終更新日:2021/02/09

日本の投資信託(ミューチャル・ファンド)やETF

国内ファンド解説

こんにちは、投資アドバイザーの眞原です。

今回は、4/17-20まで大和証券から新規募集販売されている『ダイワ・グローバルIoT関連株ファンド(為替ヘッジあり/為替ヘッジなし)−AI新時代−』の情報です。

明日が新規募集の締め切りなので、大和証券マンが必死に営業していることでしょうが、別にわざわざ新規で投資する合理的な理由はありません。

さて、まず、この新規の投資信託(ミューチャル・ファンド)の内容を確認する前に・・・、

・証券会社&銀行がマーケティングとして創り上げている流行りのテーマ型は「AI」、「ロボット」、「ビッグデータ」、「IoT」

かれこれここ数年の証券会社や銀行が新規で販売している「テーマ型(何か流行りのテーマを題材にして新規組成販売する典型的な営業手法&マーケティング)」の投資信託(ミューチャル・ファンド)を確認していると、

・AI(Airtificial Inteligence、人工知能)

・Robot(ロボット技術)

・Big Dates(ビッグデータ)

・IoT(Internet of Things、モノとインターネットが繋がる技術)

というそれぞれのテーマもしくは、これらのテーマが複合的に絡めた新規の投資信託(ミューチャル・ファンド)が組成されています。

それぞれの投資信託(ミューチャル・ファンド)が新規募集販売されたタイミングで投資している個人投資家も多いと思います。

さて、運用開始後それら「似たり寄ったりのテーマ型」投資信託(ミューチャル・ファンド)を基準価額の動きを確認すると、良いパフォーマンスのもので短期的に20〜30%上昇しその後下落、10%程度上昇で揉み合い。悪いパフォーマンスで3%程度マイナスくらいの運用がほとんどです。

基本的には株式投資信託(ミューチャル・ファンド)なので、どこかのタイミングで今後売却しなければ利益確定になりません。

10%程度上昇して短期で売却する個人投資家が多いので、結局「ババ抜き的に、先に利益確定をする投資家が儲かり」、良い頃合いに利益確定をしそびれた投資家は、下落しているタイミングでの売却(損切)を余儀なくされるという印象です。

具体的には、

※グローバル・ロボティクス株式ファンド(1年決算型/年2回決算型)/SMBC日興証券

※USテクノロジー・イノベーターズ・ファンド/SMBC日興証券

※AI日本株式オープン(絶対収益追求型)<愛称:日本AI>/三菱UFJモルガン・スタンレー証券

※GS グローバル・ビッグデータ投資戦略 (愛称:AI ブレイン) Aコース(為替ヘッジあり)/ Bコース(為替ヘッジなし)/SMBC日興証券

※野村グローバルAI関連株式ファンド(Aコース為替ヘッジあり/Bコース為替ヘッジなし)/野村證券

※グローバルAIファンド(賢い個人投資家は証券会社の投信販売の「テーマ」に飛びつくべからず)/SMBC日興証券

※GSビッグデータ・ストラテジー(米国小型株)Aコース(為替ヘッジあり)/Bコース(為替ヘッジなし)/三菱UFJモルガン・スタンレー証券

と・・・

「どんだけ同じようなテーマで、同じような新規投資信託(ミューチャル・ファンド)を販売するねん」

と個人的には感じてしまいますが、

こういう分かりやすい訴求しやすい「テーマ」を作って、個人投資家にマーケティングや販売しないと投資信託(ミューチャル・ファンド)にお金が集まらない、販売手数料を稼げないというのが証券会社や投資信託(ミューチャル・ファンド)会社、銀行の考えなのでしょう。

こういうテーマ型の投資信託(ミューチャル・ファンド)は、単に「流行り廃りの一過性に過ぎない」ので注意しましょう。

「そのテーマが良い」のと「投資信託(ミューチャル・ファンド)のパフォーマンスが良い」「個人投資家のそれぞれのリスク分散に繋がるのかどうか」とのは全く別物です。

・ダイワ・グローバルIoT関連株ファンド(為替ヘッジあり/為替ヘッジなし)−AI新時代−

(出典:大和証券HP、以下同様)

(出典:大和証券HP、以下同様)

この投資信託(ミューチャル・ファンド)の特徴は、

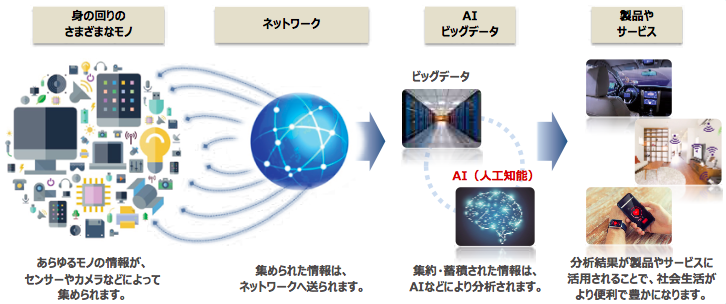

・IoT(Internet of Things、モノとインターネットが繋がる技術)に関連する世界の株式への投資

です。

販売用資料の説明では、細々と「集める」「つなげる」「活かす」などに着目すると書かれていますが、それは運用側(ファンド側)が運用の際に銘柄選択をしてポートフォリオ構築時の考え方であって、個人投資家はそれらを選択するのはどうしようもないので・・・・

シンプルに「IoT関連世界株への投資」という認識で十分です。

そもそも「IoT」とは、というのがこちら

一連のIoTの仕組みイメージです。

つまり、上で確認したような各テーマ型投資信託(ミューチャル・ファンド)は、この図と見ても分かるように一連になっていて、各証券会社や銀行がマーケティングでそれらを区切って「テーマを絞って投資信託(ミューチャル・ファンド)を販売している」だけということですね。

今後、このIoT市場は拡大するだろう、だからそれらの恩恵を受けられる企業への株式投資は有望であるというロジックです。

個人的に一番疑心暗鬼なのが「経済波及効果」です。オリンピックでも、オリンピックの経済波及効果が・・・なんてニュースを見ますが、この数字も作ろうと思えばいくらでも大きく見せられると思います。

私は、このブログで何度も記載していますが、わざわざ新規組成時の投資信託(ミューチャル・ファンド)には投資する必要はないと思います。

「良いファンド」とは、「マーケットの上げ下げがある中で、過去一定期間(少なくとも3年程度)の運用パフォーマンス歴があり、ベンチマークやインデックスに負けていないファンド」です。

新規組成投資信託(ミューチャル・ファンド)はそうではありません。

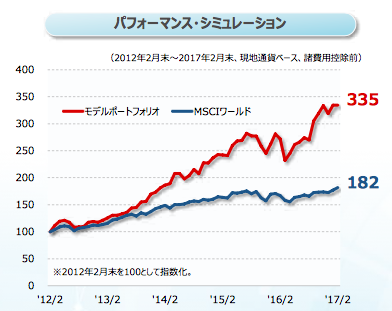

このように、シミュレーションとインデックスを比較されても、中長期で見たらインデックスに負けている投資信託(ミューチャル・ファンド)が山ほどあるのは周知の事実なのですから(インデックスに投資している方がコストも安い)。

繰り返しになりますが、「テーマが良い」のと「個人投資家にとって、その投資信託(ミューチャル・ファンド)のパフォーマンスが良い」というのは必ずしも一致しません。

もし、この投資信託(ミューチャル・ファンド)の運用が上手いのであれば、運用開始後1年後も数年後もこのシミュレーションのように上昇していくでしょうし、個人投資家としては、運用開始後からのトラックレコードを確認した上で、新規時ではなくそのタイミングから投資しても何ら遅はないでしょう。

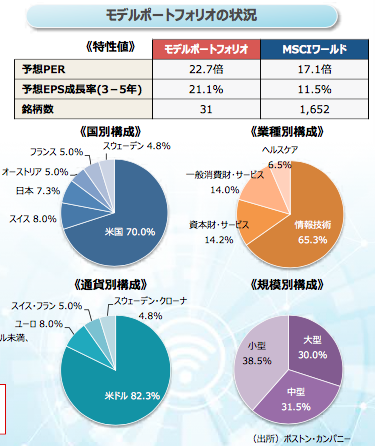

モデルポートフォリオがこちら

国別には、米国(70%)、スイス(8%)、日本(7.3%)、オーストリア(5%)、フランス(5%)、スウェーデン(4.8%)で、業種別には情報技術(いわゆるIT系ですね)を筆頭に、資本財・サービスなどが続いています。組入銘柄数は31と少なめですね。

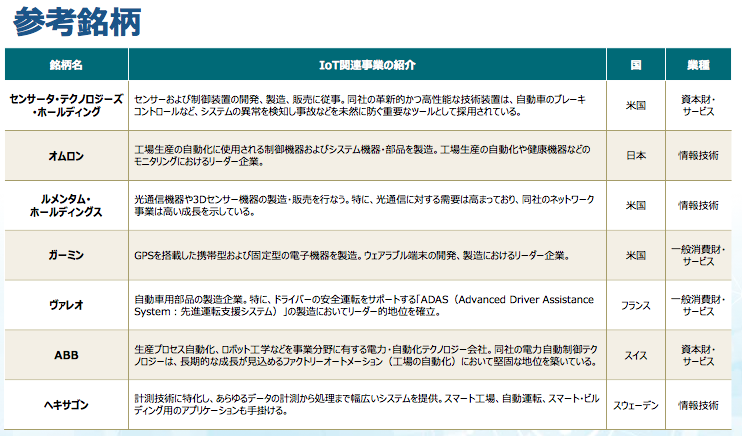

モデルポートフォリオの組入銘柄がこちら

上で紹介したような同じようなテーマ型の投資信託(ミューチャル・ファンド)は運用開始後から約10%程度の上昇なので、それを踏まえると、これまでのようにマーケット環境が良ければ、この新規の投資信託(ミューチャル・ファンド)も短期でそれくらい上昇するくらいかな?というイメージです。

改めて書きますが、わざわざ新規投資でなくとも、運用開始後からのパフォーマンス推移を確認してからでも、投資判断は遅くないでしょう。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

ダイワ短期国際機関債ファンド(毎月分配型)ー成長の絆ー

こんにちは、K2 Investment 投資アドバイザーの眞原です。 投資信託(ファンド)で資

-

-

SMBC・日興資産成長ナビゲーション

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資資金(ファンド)で資産運

-

-110x110.png)

-

日興フィッシャー・グローバル金融機関ハイブリッド証券ファンド(為替ヘッジあり)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 今回の投資信託(ファン

-

-

「SMBC Trust銀行から販売されている投信ウェルス・コアポートフォリオ(コンサバティブ型/グロース型)って投資アドバイザーの目から見てどうなのでしょうか?」(東京都在住・50代女性・医師)

こんにちは、眞原です。 今回は実際に頂いたご相談(Q&A)について。 (出典:SMB

-

-

短期ハイ・イールド債ファンド(為替ヘッジあり/為替ヘッジなし・早期償還条項付 2013-12)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

「モーニングスター ファンド・オブ・ザ・イヤー2016」決定

こんにちは、投資アドバイザーの真原です。 今回はモーニングスター社が毎年発表している投資信託(

-

-

ロボット・テクノロジー関連株ファンドーロボテックー

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は12/7から、大和

-

-

ダイワ米国リート・ファンド(毎月分配型)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は大和証券から販売さ

-

-

インデックスファンドMLP(毎月分配型)

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは、

-

-

ブラックロック世界株式絶対収益追求ファンド

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運