【マーケット(世界)】さぁ、リセッション(景気後退)懸念拡大中!〜マーケットクラッシュを気にしない資産運用は?〜

公開日:

:

最終更新日:2021/02/09

マーケット全般(株式、債券、為替)

こんにちは、眞原です。

今回は、グローバルマーケットについて。

正直、トレーダーや信用取引をしている投機家は気にしている内容でしょうけど、・・・。

ちなみに、マーケットクラッシュが起きても、

・まず、慌てない、ヒステリックにならない、含み損を抱えても投資アドバイザーや証券マンのせいにしない

(※通常マーケット時にはプラスでクラッシュしてマイナスになったら他人のせいにするというのは無し、それ以前に利益確定の売却するのであれば投資家判断にて判断すべき)

・下落調整に入ってから、投資しているファンドや株式を直ぐに売却や損切に移行しない

(※ある程度下落したら損切するパーセンテージを決めている場合には別)

・改めて、中長期で考え直す

(※マーケットは、必ず上げ下げを繰り返す)

というのは、個人投資家が普段から心得て考えておくべき前提です。

ただ、そもそも短期的にマーケットがクラッシュしても全然気にせずに資産運用できる方法は、やはり下落リスクを抑えるためにドルコスト平均法を活用してコツコツ月々投資していく、

海外積立投資(積立投資)

です。

少し本題とズレますが、

とは言え・・・、もし超短期的に考え投機家(スペキュレーター)の「逆張り思考」で言うならば、

・つい先日アルゼンチン大統領予備選結果を受けてペソが33%暴落そしてデフォルト確率75%へ上昇(CDSコスト急騰)、過去2番目の大下落1日で48%下落した「アルゼンチン株式指数(S&P MERVAL Index)」

<MERVAL:IND 5Y> (出典:Bloomberg)

(出典:Bloomberg)

・香港プロテストの影響からこの1ヶ月で12%ほど下落している「香港株式指数(Hang Seng Index)」

<HSI:IND 5Y> (出典:Bloomberg)

(出典:Bloomberg)

などは絶好の買い場到来かも知れませんが・・・。

ちなみに!アルゼンチンはデフォルト常習国ですが・・・、そもそも仮にデフォルト(どのレベルのデフォルトになるか不明)に陥っても、アルゼンチン株価指数の価値がゼロになる訳ではありません。

ただ、通貨価値(アルゼンチン・ペソ)が紙切れになったり大暴落するので、デフォルト後に株価指数が上昇していても、通貨価値が著しく低ければUSD換算、JPY換算をしても妙味が薄くなる可能性は高いですね。

さて、中長期投資家の皆さんにとっての本題です。

”どうやら、世界的にリセッション(景気後退期)が迫っている香りがプンプンし始めた”

というお話。

それを最も表しているのは、

「米国30年債の利回りが初めて一時2.0%を割り込んだ」というマーケットからの「警報」

が発令されたことです。

30年物米国債利回りが初めて2.0%を下回り、世界のマイナス利回り債券残高は16兆ドル(約1,695兆円)を突破しました。

加えて10年物米国債利回りも再び一時2年物を下回った、「この長短金利逆転」は18カ月以内のリセッション(景気後退)入りを強く示唆しているのです。

ちなみに、2000年時(ITバブル崩壊時)、2008年時(世界金融危機)にも同じような「長短金利差逆転現象」が発生し、その後はみなさんご存知の通り。

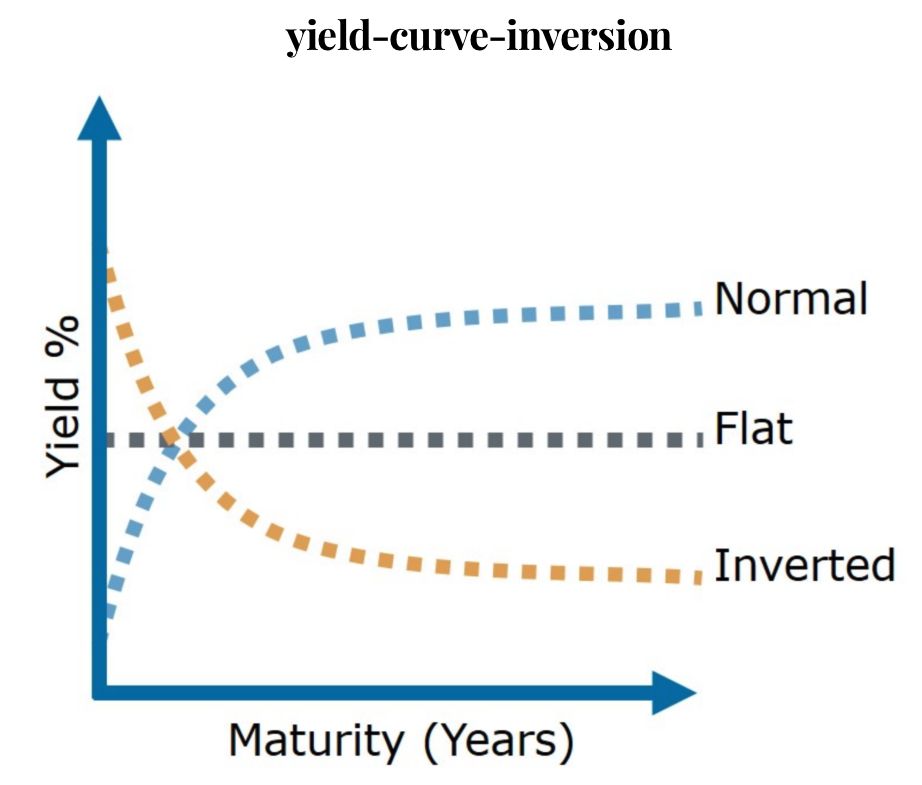

本来の債券市場、債券の満期期間(Years)と利回り(Yield)の関係性/プロットは下記のようになります

(ちなみに、日本にはもはや正常な債券市場はありません。なので、言い方は良くないですが「債券市場は死んだ」と良く言われています。)

本来の健全なマーケット環境(好景気)は「Normal」のように、

・短期債(満期が短い債券)の利回りは「低く」

・中長期債(満期が長い債券)の利回りは「高く」

なり、「順イールド・カーブ(放物線)」を描きます。先物市場では「Contango/Forward(順ザヤ)」などが同様ですね。

一方、今の文字通り世界中、そして特に日本の債券市場では特に「Flat(平坦)」もしくは「Inverted(逆)」になっていっているのです。

・短期債(満期が短い債券)の利回りは「高く」

・中長期債(満期が長い債券)の利回りは「低く」

なり、「逆イールド・カーブ(逆放物線)」を描きます。同じく先物市場では「Backwardation(逆ザヤ)」です。

さて、これら短期債の利回りが、中長期債の利回りを逆転すると、借り入れコストが増加していきます。

なので、(経営者であれば解りますが)企業は日々の運転資金の調達コストがより高くなり、経営者は投資を抑制あるいは凍結、コストカット(リストラ)などに動かざるを得なく、また一般消費者の借り入れコストも上昇していくので、アメリカ経済の3分の2以上を占める個人消費も減速していくという流れです。

そして、恐ろしいのが、この「逆イールド」は、リセッション(景気後退)前に、突然解消して、そこからリセッション入りするというのが、過去の経験則です。

「逆イールド」から12〜18ヶ月程度がリセッション入の目安とされていますが・・・、

既に米国債券市場の動きでは、2019年3月時点で「3カ月物財務省短期証券(T-Bill)」と「米国10年債」の利回り逆転(逆イールド)発生していて、

それを含めて考えると・・・、早ければ、

2020年3月〜9月中

最も遅くて2021年2月頃???

までにはリセッション発生でしょうか???

ただ、2020年11月には、米国大統領選挙(トランプ大統領2期目をかけた選挙)があるので、例えば米国株式市場が下落したまま、もしくは景気後退をして選挙を迎えることは、まずありえません(過去の大統領選挙において、株価下落や不況期に勝てた大統領がいないことを現トランプ大統領は良く知っているはずです)。なので、何かしらを打ち出してくるのでしょうけれど・・・。

とはいえ、どのタイミングでのリセッション入するかを読むことも、これから米中貿易戦争がどうなるなど政治的な要因は誰も分からないので、個人投資家ができることは、

・リセッション入の心構え(そういったシグナルはマーケットで発せられている)

・リスクを抑えるために、分散投資(資産クラス内容、通貨、時間など)

・マーケットとの強い資産(株式、債券、ETFなど)は海外積立投資でコツコツ投資し続け、また相関が低い資産(オルタナティブやヘッジファンド、ゴールド)などを持つ

・中長期で投資し続けるメンタリティ、現状の利益確定する、慌てて損切をしない

でしょう。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

中国A株を売却すると逮捕!?共産党のなりふり構わない株価下支え政策!中国マーケットの異変に備えよう

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は世界マーケット、中

-

-

楽天(4755)、公募増資で1,880~2,000億円を調達!想定水準までの下落。株価「希薄化」の意味とは?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログ記事のカ

-

-

トランプ期待とトランプリスクと米ドル推移

こんにちは、真原です。 今回は、為替(USD)について。 ”なぜ、米ドルが勢い良く強くな

-

-

今年の本丸、日本郵政3社が11/4に同時上場で売出総額は1兆3,800億円!誰が為の上場か!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 来るぞ来るぞと言われてい

-

-

日経平均株価一時800円超の下落!誰かが言った・・・日経平均株価20,000円台は「買い」です!と。短期の上げ下げに賭けるのはもう止めませんか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はマーケット(日本)

-

-

ホットな話題、CNY(人民元)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回の記事は『為替(人民元)

-

-

30年ぶり日経平均株価が終値ベースで3万円台回復、投資アドバイザーは投資家に利益確定推奨していますか?

こんにちは、真原です。 K2 Partnersの皆さん、投資アドバイザーの皆さんは、本日はウキ

-

-

ソニー(6758)、26年ぶりの公募増資とCB発行で約4,400億円を調達!株価は9.1%下落。既存投資家からはネガティブ判断?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回の内容は「ソニー(6

-

-

マーケット関係者の米国9月利上げ予想は48%に下落!兎にも角にも9/16-17に世界経済が動く!〜米ドル高新興国通貨安に備える〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 とうとう9月に入りました

-

-

【マーケット(世界)】今に始まったことではない「米中世界覇権争い」〜つまりは今後も続く米中貿易戦争(関税/為替合戦)〜

こんにちは、眞原です。 世界マーケットが短期的に大荒れになってきました。 ここ1~2週間