トランプ期待とトランプリスクと米ドル推移

公開日:

:

最終更新日:2021/02/09

マーケット全般(株式、債券、為替)

こんにちは、真原です。

今回は、為替(USD)について。

”なぜ、米ドルが勢い良く強くならないのか?(ドル高円安にならないのか?)”

そう思っている個人投資家も多いことでしょう。

短期(数秒、数分、日ばかり)で売買するようなトレーダーにとって、為替の上げ下げそのものの予測は非常に重要な役割ですが、中長期で資産形成をする個人投資家にとって、それはあまり意味がありません。

<USD/JPY 5年為替チャート>

(出典:Bloomberg)

短期ではなくとも、少なくとも私は個人投資家(クライント)に対して2012年(5年以上)前のから今後は「円安になりますよ」と情報を発信してきました。

当時、

1ドル=80円台

です。

金融経済社会情勢政治に疎く、不勉強な人、また感情で流される人に限って、

もっと円高(80円台)を割って、70円台になるかも知れない・・・

と主観で判断して、この当時に円からドルに為替を変更しなかった人も多かったです。

現在、その為替は少なくとも、38%〜40%程度「円安ドル高」になっています。

そういう人は、きっと今の水準でも同じことを考えて、

1ドル=110円台になるはずだ(もっと円高になるはずだ)

と(今の金融経済社会情勢政治を考えずして)勝手に主観で判断する傾向にあります。

為替を動かす要因は、数多く合って、多数のプレイヤーがいるので、「こうだ!」なんてことはほとんど言えませんが、

理論上で考えると、「米ドルが買われる(米ドル高)理由」というのは揃いつつあります。

ただ、それでも、

・トランプ大統領(トランプ政権)の政策運営リスク(ロシアゲート、オバマケア廃案への動き、実行力の鈍さ)

・実は上がらない米国のインフレ率

などの理由から、積極的に米ドルを買おう!(米ドル高)という動きになりにくい環境あるということです。

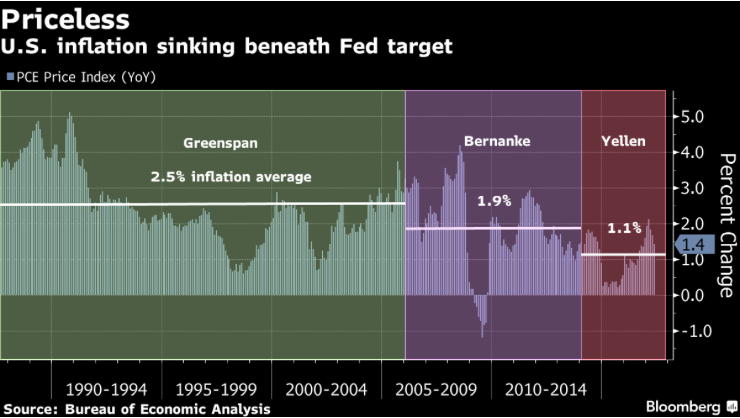

<インフレ率がFedのターゲット以下へ沈む>

(出典:Bloomberg)

上の画像は、FRB議長ごととその期間のインフレ率平均値の推移です。

冷静に見ても、米国のインフレ率は下落方向なのが分かります。これを今のイエレンFRB議長が2%をターゲットとして金融政策を実行している最中なのです。

インフレ率が上がらないというのは、金利も上げにくい環境にある=米ドルが積極的に買われない、ということです。

が、2017年は恐らくあと1回の利上げ、っそいて2018年には3回の利上げが見込まれています。

ということは理論的に言えば、

利上げ=金利が高い通貨が買われやすくなる(米ドル高要因)

ですが、トランプリスク(実行力不足・諸所問題が多い)がドルの上値を(敢えて??)押さえ込んでいるという状況でもあります。

一方で、トランプ期待(政策が上手く回るようになれば、米国経済にとってポジティブ=米ドル高要因)も入り混じっている、トランプ大統領就任後、約6ヶ月です。

ただ、一つ言えるのは米国含め各国政治状況というよりも、むしろ各国の金融政策(利上げやこれまでの資産買入プログラムをどうするか)が為替へ影響を与えているということです。

米国(FRB):2017年はあと1回利上げ予定+これまでの資産買入プログラムの具体的な出口戦略

欧州圏(ECB):追加利下げは排除、むしろ2018年の利上げを意識、ややインフレ基調を取り戻す

日本(日銀):未だに、マイナス金利+資産買入れ継続、にも関わらずインフレ率は上昇せず、2%目標は遠い夢

という先進国の中銀の金融政策にバラツキが見られ(カナダ中銀も利上げをしたばかり)、特に「日本(日銀)の金融政策」が各中銀と異色模様を呈してきています。

最終的に行き着くところがどこなのか、黒田日銀総裁(が決断した金融政策)は「日本経済(+日本円)の破壊者になるのか救世者になるのか・・・」今後の歴史が教えてくれることでしょう。

中長期で資産運用をしていく個人投資家は、為替の短期予測をするのではなく、あくまでも、

「資産分散(通貨分散)として、多通貨(USD)を持つ(=オフショア投資、海外積立投資、スイスプライベートバンク、最悪日本の銀行で外貨預金)」

ようにしておきたいものです。

http://toushin-shisan.net/2016/01/post-4257.html

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

USD/JPYで最重要だった9月FOMCで利上げは先延ばし!次の注目ビッグイベントは11/8米大統領選!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 本日(9/22日)は眠い

-

-

FRBイエレン議長発言から考えると米国利上げは年内織り込みか?個人投資家は米ドル投資で「ドル高円安に備える」タイミング

こんにちは、K2 Investment 投資アドバイザーの眞原です。 去る10日にFRB(米連

-

-

レアルに投資している個人投資家は注目!ブラジルが09年以来の最大の利下げ実施(11.25%へ)

こんにちは、投資アドバイザーの眞原です。 今回は、ブラジル・レアルの情報です。 ブラジル

-

-

ギリシャでは預金者の銀行預金EUR8,000(約110万円)以上あるうちの30%を強制没収を計画中。連鎖倒産の防止へ(預金税?)1946年の日本での預金封鎖+預金税(強制徴収)と同様か?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ギリシャ債務問題はひとま

-

-

【マーケット(世界)】マーケット大幅調整の足音か?〜世界債券の悪夢1週間で9,160ドル(約104兆円)吹き飛ぶ!〜

こんにちは、眞原です。 今回は「マーケット(世界)」全般です。 一言にマーケットと言って

-

-

【マーケット】ハードブレグジット(合意なきBrexit実施)への備えと海外送金〜英ポンド資産注意報〜

こんにちは、眞原です。 今回は、マーケット全般。 特に「「英ポンド(GBP建て)資産」を

-

-

マーケット関係者の米国9月利上げ予想は48%に下落!兎にも角にも9/16-17に世界経済が動く!〜米ドル高新興国通貨安に備える〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 とうとう9月に入りました

-

-

【為替】生活品目の値上がり=年収の減少!(円安によるインフレの怖さ)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「円安によって生じる生

-

-

賛否両論!真の狙いは自社の都合の良い株主を増やすため?トヨタ自動車が発行する「種類株(AA型種類株)」とは?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回のブログ内容はトヨタ

-

-

米国の利上げ時期はいつか?(更なる円安への備え)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回の内容は「為替(特に