【積立投資】ぶっちゃけ「海外積立投資(変額プラン)が儲からない」というデマを信じ勘違いしている人は必読

こんにちは、眞原です。

今回は、海外積立投資(変額プラン)を検討している、もしくはツテのアドバイザーから海外積立投資を申し込んで積立投資しているけど、イマイチパフォーマンスが良くないなと感じている人、そして何より「日本国内で積立投資できるのでに、なんでわざわざ海外積立投資(変額プラン)?」「色々調べると儲からないって見聞きするけど」っていう人は必読です。

大前提として、投資家(もしくは投機家)の多くは、「自分が儲かっている(利益確定して大きなリターンを上げた経験がある)」ことを吹聴しません。

むしろ、「マイナスになっている!」「損している!(だから、損=騙された????)」というネガティブな話はしょっちゅうします、盛り上がりますからね、特に「顔も名前も晒さず、匿名でやいやい書いている人」にとっては・・・。

ただ、本当に分かっている投資家は、ちゃんと分かっている上言わないと思います「海外積立投資で自分の資産がちゃんと殖えているという事実」を。

さて・・・前置きが長くなりましたが。

今回は、

海外積立投資(変額プラン)

について。

ある方の海外積立投資積(変額プラン)のポートフォリオの実際のリターン推移を確認します。

これを見ても尚「海外積立投資(変額プラン)が儲からないって!」と思う人は、単に数字が読めない人ではないでしょうか・・・。

この方は、実は3つの海外積立投資(変額プラン)を

月々USD1,125×25年間

でされています。

これら3つの海外積立投資(変額プラン)全てのポートフォリオ(積立投資先のファンド)を私に相談され、私がそれぞれピックアップして組み合わせたそれぞれポートフォリオで積立投資をされています。ここで取り上げているのはその1つ。

約3年前から開始されて積立総額は現時点で、

$38,250.00(約410万円)

そして、時価(全ての手数料諸々控除後、ボーナス金利込の実績値として)

$46,550.24(約約507万円)

です(1ドル=109円換算)。

積立額に対して、時価実数値として、

+USD8,300

+21.6%

で推移しています。

手数料控除後でのパフォーマンスです。

確かに積立年数に対して十二分なパフォーマンスではありませんが、海外積立投資は中長期での資産形成方法です。

積立開始後の11年目からは手数料はぐっと下がる上に、追加のボーナス金利(7.5%)がもらえるので、海外積立投資の後半戦は特に複利効果での増加幅が大きくなり増加幅が増してきますます。なので「期間を長く積立投資」をする方が圧倒的に有利になってくるのです。

そして中長期投資なので年金プラスアルファ準備として、所得がある若い頃からやっている方が、良いというのも間違いありません。

それでは、具体的にこのポートフォリオの個別分析数値や詳細を見ていきます。

積立先のファンド名は消していますが、もし気になるという方は、

こちら

(「海外積立投資(変額プラン)のポートフォリオ気になる」と明記)

からお気軽にご連絡ください。

<ポートフォリオのリターンとベンチマーク(世界大型株)との比較>

(出典:ファンド分析レポート)

基準日からのリターン(手数料控除後)

3ヶ月:+0.99%

6ヶ月:+3.50%

1年 :13.18%

3年(年率換算):7.32%

5年(年率換算):10.52%

とどの期間においても右側の数値(ベンチマークのWorld Large Stock)を上回るプラス推移です。

こういう海外積立投資(変額プラン)のポートフォリオや投資信託(ミューチャル・ファンド)では「ベンチマークを上回ること」が運用の良し悪しの1つの指標になってきます。

中長期での海外積立投資なので、もちろん1〜3年など短期的な経済危機でベンチマークを下回ることもあるでしょう。

ただ、中長期的に見た時も「対ベンチマークのリターンがどうなのか?」が重要になってきます。

この実際の数字をみても、まだ「海外積立投資(変額プラン)は殖えない」ってデマを信じますか???

この数字を見ても、まだ「日本国内の積立投資の方が魅力的だ!」とか「変額年金保険の方が殖える」と信じていますか?

資産運用、まして年金保険については、客観的な数字が全てです。

確かに、過去数年間は世界的に株式市場が拡大傾向にあり、株価は伸びに伸びています。積立投資のパフォーマンスが良いのも当然でしょう。

今後どこかのタイミングでまた経済ショックが起こって下落局面になると思います、間違いなく。

どこかでは積立投資額もマイナスになるでしょう、きっと。

それでも、中長期(10年以上)で積立投資をしていけば、景気の波があるので、またどこかでドルコスト平均法を活かしてより資産が殖えるようになってきます。だからこそ「中長期での積立投資」という地味ですが長い目をもって資産形成していくほうが良いのです。

こちらが具体的なポートフォリオに組みいている個別ファンドの期間ごとパフォーマンス推移。

<ポートフォリオの10ファンド期間別リターン>

パフォーマンスにバラツキはあります。

そして、一度積立開始すれば、終わりではなくて「積立比率のリバランス(積立比率を戻すこと)」や「スイッチング(積立先ファンドの切替え)」も中長期においてタイミングを見ながら必要になってきます。

こちらがポートフォリオの詳細情報。

<ポートフォリオ詳細>

この分析ツールはMorningstar社が提供してくれているので、非常に分かりやすいです。

こういったツールを使いながら、投資初心者であっても、自分に学ぶ意欲があれば、中長期なのでより自分で学ぶ期間もあり、ゆくゆくは自分自身でポートフォリオを考えたり、ファンド選択ができるようになるはずです。

さぁ、いかがでしたでしょうか・・・?

ちゃんと、殖えるんですよ「海外積立投資(変額プラン)」。

もちろん、殖やすにはちゃんとしたアドバイザーが必要でしょうし、投資家自らも学ばないといけません。

何はともあれ、資産形成(積立積立)などを何もやらずに、ぽけーと無為に時間を過ごし続けて歳を重ねて後々後悔するらいなら、今からでも毎月コツコツ少しでも海外積立投資(変額プラン)をする方が、中長期での資産形成に繋がるというのは見ての通りでしょう。

http://toushin-shisan.net/2016/11/post-5989.html

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

【セミナー情報】締切迫る!!最新海外(米国、オフショア)保険セミナー開催【4/21(土)14:00~15:30@東京】

こんにちは、真原です。 今回は、セミナー情報のご案内です。 先週一週間、弊社代表の河合、

-

-

【積立投資】断固反対!銀行窓口でのイデコ(iDeCo)参入!

こんにちは、眞原です。 今回は「積立投資」と「制度(iDeCo/イデコ)」、「年金制度」につい

-

-

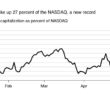

【海外積立投資】海外積立投資投資家に吉報!株価うなぎ登り「FAANG銘柄」がナスダック総合指数の27%超の割合に!

こんにちは、眞原です。 今回は米国株式、中でもナスダック総合指数に組み入れられているFAANG

-

-

【セミナー】2018年8月「今すぐ始められる海外保険(香港)セミナー(福岡/大阪/東京)」動画配信スタート!(1,000円/1.5h収録)

こんにちは、真原です。 待ちに待っていただいていた、皆さん! ようやく、今月開催した『今

-

-

【資産運用基礎】海外経験豊な大企業元社長の資産運用の考えと日本経済見通しを聞いて

こんにちは、眞原です。 今回は、資産運用の基礎(資産運用の考え方)と今後の日本経済/社会につい

-

-

7月1日14時東京にて「お金を増やすため・貯めるための7つの方法」セミナー開催

こんにちは、真原です。 今回は「7/1東京セミナー開催」について。 (出典:The Tele

-

-

【銀行情報】外貨定期特別金利キャンペーン(米ドル 年9%)〜PRESTIA(SMBC Trust Bank)〜

こんにちは、眞原です。 今回は、日本国内銀行「(PRESTIA(SMBC Trust Bank

-

-

【Q&A】海外保険と海外投資(オフショア投資)はどちらが良いのか?

こんにちは、眞原です。 今回は、Q&Aです。 時折、尋ねられるので今回ブログ記事

-

-

投資アドバイザーやフィンテック企業も注目の2021年「金融サービス仲介業」誕生!

こんにちは、真原です。 今回は、K2Partnersの皆さん、現在IFAや保険マン、FPで活躍

-

-

年内最終!12/2(東京)【9つの海外年金保険セミナー】開催!

こんにちは、眞原です。 今回は、セミナー開催の情報。 年内最後のセミナーです。 今