J-REITの官製相場第2弾!金融庁指導で今度は地銀が買い漁る!個人投資家は要注意!

公開日:

:

気になるホットニュース(妄想・制度・規制)

こんにちは、眞原です。

今回は、J-REITに投資している個人投資家への情報です。

ここ1ヶ月くらい、ずっとこの過去のREITの投資信託(ミューチャル・ファンド)ブログ記事へのアクセスが急増していました。

※分配金が下がっている「新光US-REIT オープン(愛称:ゼウス)」の今後の見通しは?

※ラサール・グローバルREITファンド(毎月分配型)〜純資産総額1兆円超の投資信託(ミューチャル・ファンド)〜

これら投資信託(ミューチャル・ファンド)は、なんてことのない「タコ足分配が続く投資したらアカン毎月分配型の投資信託(ミューチャル・ファンド)の典型」ということで情報をお伝えしてきましたが・・・。

どうやら直近は、急激に資金流失している点が注目されています。

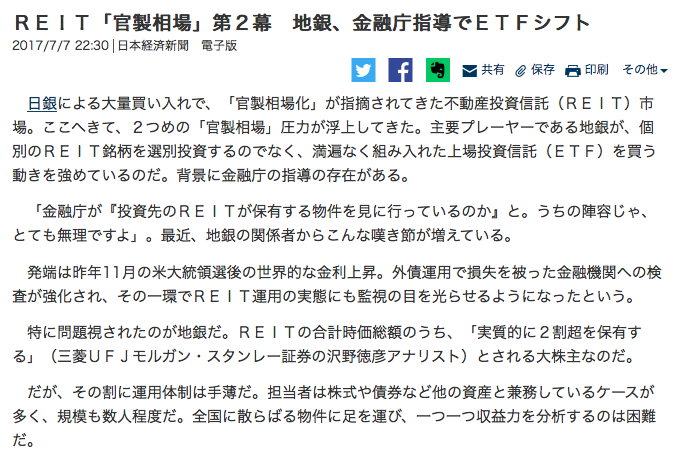

さて、先週七夕の日に、日経新聞社からこういう記事がアップされていました。

<REIT「官製相場」第2幕 地銀、記入兆指導でETFシフト> (出典:日経新聞 HP)

(出典:日経新聞 HP)

要約すると、

「金融庁からの指導(=圧力)」で、地銀はこれまでのように個別REIT銘柄ではなく「東証REIT指数に連動するETF(東証上場の全58銘柄への均質化)へ投資する」ようになっている。

とのこと。

そもそも、なんで金融庁(国)がマーケットと民間企業に堂々と(圧力をかけて)介入して、市場や競争を歪める権利があるのかサッパリ分からない状況になっています。

とは言え、地銀も貸付するだけの十分な資金はあるにも関わらず、貸し出す先の企業がなく(実際には目利きが効かない、リスクを取って資金を流さないなど諸所問題はあるそうですが・・・)、加えて長らく続く低金利+マイナス金利のために、地銀そのものの運用先(儲ける手立て)が無くなってきています(=マイナス金利且つ日銀が買い漁る日本国債市場において、これまでのような国債売買では収益がもたない)。

結果、日本株式や日本REIT(J-REIT)などに資金を振り向けてきていて、既に地銀だけでREIT合計時価総額の20%超を保有してはいるものの、地銀の運用担当者のヒューマンリソース不足で投資先の具体的な個別選定ができていない、

というのが金融庁の言い分であり、それを地銀に改善させるために「指導という名の下で彼らのフィールドに地銀を載せ、圧力をかける」ということをしています。

もともとは、地銀も上で見たような毎月分配型(アクティブ運用)に組み入れられている大型・高格付けREITにも投資していましたが、「金融庁の指導(フィデューシャリー・デューティー(FD))」のもとにこれらを売却し、パッシブ運用で東証上場の全58銘柄がまんべんなく組み入れられているETFを買うマネーの流れになります。

結果、これまで資金流入してこなかった小規模・低格付けの中小型のREITが一斉上昇しているという「歪み」が生じてきます。

マネーゲーム化していくでしょう・・・。

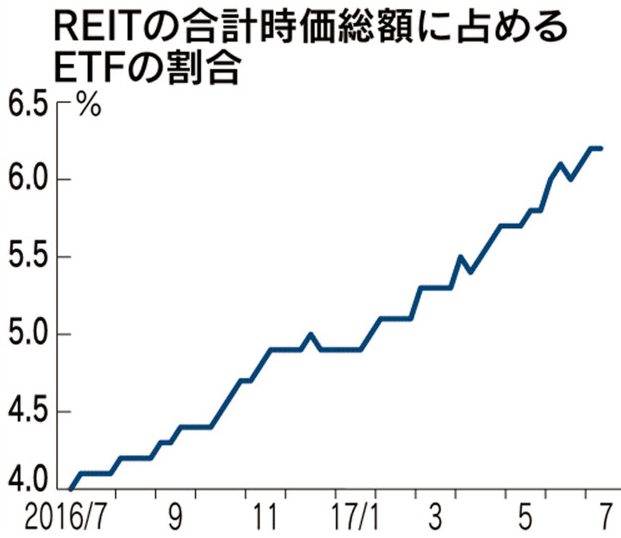

<REITの合計時価総額に占めるETF割合>

(出典:同上)

まさに「官製相場」。

その第1弾はアベノミクス+日銀の金融政策という官製相場(=日銀の買い期待)でしたね。

そして、今回(「金融庁=国」主導)における地銀の「官製相場第2弾」と呼ばずしてなんと呼ぶのでしょうか・・・。

マーケットが歪めば歪められるほど、そして時間が経つにつれて、その歪みが大きくなるので、それが正常化する時に大きな衝撃が走るのです。

「バブルの発生と崩壊」というのは、過去の歴史を見ればそういうことだと分かります。

バブル当初は誰もバブルと思わないのもバブルです。

<東証REIT指数(2010−2017年)>

(出典:東証 HP)

まして、官製主導ということで官(=国)が損をしないように彼らも考え行動するので、結果誰が被害を被るかと言えば、情報が遅い個人投資家になってきます。

さらに、このように「日銀も地銀も買っているので、今後も上昇します!」なんて証券マンや銀行員が言うセールストークを鵜呑みにしている個人投資家は尚さらでしょう。

※日銀が買う日経平均株価の上昇はアベノミクスの「官製相場」!5頭の鯨が泳いだ後に残るのは、それを信じた個人投資家の含み損。

恐らく、今後も地銀のマネーがETFへシフトする傾向は続くので、短期的にマネーゲームとしては中小型RETIは上昇しやすいでしょうけれども、大型の毎月分配型投資信託(ミューチャル・ファンド)からの資金流失と下落は継続し、それに投資している個人投資家にとってはネガティブインパクトでしかありません。

既に毎月分配型のREITに投資している個人投資家は、損切を急ぐ方が良いかも知れませんね。

※J-REITに関する「直接相談(無料)」はこちら

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

格付け会社S&Pが日本国債をA+へ格下げした意味は「今後の増税+社会保障(年金)カット」〜老後への備えをいち早く〜

こんにちはー!K2 Investment 投資アドバイザーの眞原です。 昨日9/16日本時間夕

-

-

味の素を7年ぶり値上げ!実質賃金が上がらず物価が上がるという悪いシナリオへ進む日本経済。必ずやってくる老後資金の確保をしていますか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 日本の食卓のお供にある「

-

-

長期株価上昇要因なき「日本郵政株(6178)」に投資する前に読んでみよう

こんにちは、眞原です。 今回は久しぶりの「日本株式(日本郵政株式の公募売り出し)」について。

-

-

60秒で売り切れる米ドル建て投資商品、その訳は?(国家リスクと個人資産の分離)

こんにちは、投資アドバイザーの眞原です。 今回は新興国通貨と通貨分散の情報です。 60秒で米

-

-

【財政問題】米メディアCNNにまで報道される日銀「超金融緩和策のリスク」

こんにちは、眞原です。 今回は、気になるニュースから「財政問題・金融危機」について。 そ

-

-

米国「政府機関閉鎖+債務上限引き上げ失敗」と「メキシコ国境に壁を作るか」のチキンレース?

こんにちは、眞原です。 明日から9月ですが、どうやら9月のグローバルマーケットは「荒れそう」な

-

-

【暗号資産】仮想通貨の決済網の拡充へ?フェイスブックが「リブラ(Libra)」発行へ前進 〜今後ビットコインはどうなる?(「ビットコイン出口戦略」)〜

こんにちは、眞原です。 遂に、世界的な巨大テック企業でSNSサービスで約27億人ユーザーを抱え

-

1-110x110.png)

-

紙幣がただの紙切れになった実例!タンス預金もヘソクリも裏金も全部あぶり出し!今の日本円での現金保有者が気をつけるべきこと!(「新円切り替え」への心構え)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「日本国内でJPY

-

-

「休眠預金(銀行で動いていない口座)」が国に活用(?)されるらしい

こんにちは、眞原です。 タイトルの通り、 政府が「休眠預金口座(金融機関に預金として預け

-

-

【未来予測】NRI未来年表2018〜2100(未来に対して不変的なことと備えられること)【2019年/2020年編】

こんにちは、眞原です。 今回も前回に引き続きNRIが発表している『NRI未来年表 2018-2