レアルなど新興国通貨やファンドに投資中の個人投資家が望むも望まないも米国の利上げはカウントダウン!AbnormalからNormal経済環境への回帰

公開日:

:

最終更新日:2021/02/09

マーケット全般(株式、債券、為替)

こんにちは、K2 Investment 投資アドバイザーの眞原です。

今回は「為替」について。中国人民元が人民元レートを切り下げたり、切り上げたり好き勝手柔軟に為替政策をとっているので為替マーケットが乱高下しています・・・特にアジア通貨(マレーシア・リンギットはアジア金融危機発生時の1998年以来の大きな下落となる−2.9%)が下落傾向にあります。

人民元レートはさておき、特に日本人個人投資家が散々投資している「ブラジル・レアル」を中心とする他の新興国通貨にとって大きなイベントとなるのは間違いなく「米国の利上げ」です。

今後、オリンピックがあるからレアル投資はオススメ?

直近、弊社へ相談いただいた内容です。

完全に証券マンや銀行員の「セールストーク」を鵜呑みにしている内容で「今後オリンピックがあるからブラジル経済は良くなるだろうしレアル投資は継続して良いと思うのですが・・・」という内容。

とてもじゃないですが、残念ながら首を縦に触れない内容です。ブラジル経済動向や為替推移は現状むしろ悪化傾向です。

※ブラジルの格付け見通しが「ネガティブ」に!今後の格下げ可能性で投資適格級でなくなることに!?レアルの投資信託(ファンド)や債券にはご注意を。/新興国通貨(レアル・リラ・ルピアなど)

レアルなど新興国ファンドや通貨を保有していて、リスク(上下のブレ)を最小限抑えたい場合には、証券マンや銀行員が何を云おうともまずは売却を考えるタイミングです。

多くのマーケット関係者による「9月米国利上げ期待値」が上昇

新興国ファンドにとって米国利上げはネガティブなのでそのようなファンドにずっと投資してきた個人投資家は「望まない」かもしれませんが、望もうと望ままいと、まず「年内」には高確率で利上げされます。むしろ現在、FRB(米連邦準備制度理事会)のイエレン議長は利上げしたくてウズウズしているのではないでしょうか。

※FRBイエレン議長発言から考えると米国利上げは年内織り込みか?個人投資家は米ドル投資で「ドル高円安に備える」タイミング/為替

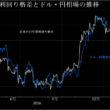

そして人民元の為替変動による影響を踏まえても、ほとんどのマーケット関係者の見方として「9月の利上げ」が高い期待となっています。

各月に主要エコノミストの利上げ予想月がこちら。

上のブログ記事内でも「July(7月)時点」での同予測を掲載していますが、8月発表のこちらの予測では「9月利上げ期待」が上昇しています。

米国利上げの意味はAbnormal(普通でない)からNormal(通常の)経済環境へ戻るということ

7年前の2008年9月15日、米国では投資銀行リーマン・ブラザーズが破綻しました。そこからグローバルに経済職が波及し世界的金融危機(Financial crisis)に繋がっています。ちなみに「リーマン・ショック」というのは和製英語なので海外金融マンに言っても通じませんので気を付けましょう(苦笑)。

2008年12月から米国は事実上の「ゼロ金利」を金融政策として行い「Abnormal(普通ではない)」経済状況に対処しその後に続く「量的緩和策(QE-QE3)」という普通ではない金融政策をとってきましたが、約7年が経過ようやくその「普通でない状況」から脱却し「Normal(普通)」の状況に戻る、という意味が今回の米国の利上げです。

実は米国は1.)1987年9月4日、2.)1994年2月4日、3.)1999年6月30日、4.)2004年6月30日と過去「利上げ時期」が4回あります。過去の利上げ後には必ずしもドル高円安が進行している訳ではなかったものの、その「普通の状態」に戻ることで、グローバルマーケットにおけるインパクトが大きくなっていたのは間違いありません。

利上げによって「世界で信用力がある米国(米国債や米ドル)に金利が付く」というのは、今の普通でない状況のマネーの流れを短期的に一変させるトリガーになり得るということです。これまではレアルなど新興国資産は「とりあえず金利が付くからリスクが高くても投資しておく」という流れでしたが、そういう不要なリスクを取らなくとも「米国金利が付く」という環境になります。これは実に大きな変化です。

個人投資家が「望む望まない」関係なく、米国の利上げは行われるので過去の例に倣うと「そのインパクト(激震)」に事前に備えておく必要があります。

(カバー写真:Telegraph)

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

フィリピンのGDPが3年ぶり高水準(+6.9%)〜アジア諸国の1つである日本は?〜7-110x110.png)

-

第1Q(1−3月期)フィリピンのGDPが3年ぶり高水準(+6.9%)〜アジア諸国の1つである日本は?〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はアジアマーケット情

-

-

2017年第一弾ターニングポイントとなるか!米国(FRB)の「利上げ」で「ドル高円安」加速へ?

こんにちは、投資アドバイザーの真原です。 今回は為替(USD/JPY)の情報。 いよいよ

-

予想一覧(2016年2月時点)3-110x110.png)

-

金融機関の為替相場(USD/JPY)予想一覧(2016年2月時点)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回も為替動向について。

-

-

南アランド投資家は要注目の南アが17年ぶりのジャンク債へ

こんにちは、投資アドバイザーの真原です。 今回は、新興国通貨(南アランド)への投資をしている投

-

-

日経平均株価が終値で15年ぶりに2万円台回復!(日本株に強気な方々)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回の内容は『日本の株式マ

-

-

【為替】日本円以外の外貨を持つことが「為替リスク回避」になる

こんにちは、眞原です。 今回は「為替リスク」について。 (出典:REUTERS) 2018

-

-

【為替】2015年のスイスフランショックの再来に備えよ!!〜分散投資と資産内容見直しを〜

こんにちは、眞原です。 マーケットが、ガタガタですね(苦笑)。 「こういう状況こそ、あぁ

-

-

三菱UFJが国内初の人民元建て債券を発行!人民元(CNY)の存在感が高まる中で個人投資家の判断は?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は為替について。

-

-

米国株(S&P500)の今後の上昇はジェネレーションZの志向に影響されてくる!〜日本にも通じる世代間の志向・経験・考えの違い〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「資産運用の基礎(

-

-

米国利上げ後、一旦はドル安円高へ?その後は長期で円安トレンド形成か!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 いよいよ来週12/15-