【ヘッジファンド情報】年率35%プラスリターン!2018年は既にプラス6%後半の「グローバル・マクロ戦略」オフショアファンド

こんにちは、眞原です。

今回は、オフショアファンド情報です。

同オフショアファンドの戦略としては「グローバル・マクロ戦略」のオフショアファンドで、私のブログ記事では初めて取り上げます。

ちなみに「河合のオフショア投資メルマガ」では、過去に何度か情報発信していて、運用ヒストリーが長いオフショアファンドの1つです。

※【第245回】累積275.5%(3.75倍)のリターンをあげているグローバルマクロ戦略ヘッジファンドです(〜2008年9月)。

<ちょうど先日同ファンド担当者とMTG/パートナー勉強会をしました>

このオフショアファンドの戦略の説明の前に、このオフショアファンドのPrinciple(主義/信条)として挙げていることを先に紹介します。

それは、

“The first rule of investment is don’t lose.

And the second rule of investment is don’t forget the first rule.

And that’s all the rules there are”

です。

これは、かの有名な米国経済学者で「ヴァリュー投資の父」と呼ばれウォーレン・バフェット氏の育ての親と知られる「ベンジャミン・グレアム氏(Mr.Benjamin Graham)」が言った名言(バフェット氏も同様のことを言っている)。

この言葉とともに彼らファンドの運用方針を簡単にまとめると、

「投資家の資産を失わないように、リスクコントロールをしながら、あらゆる資産からリターンを上げる」

というのが、この「オフショアファンドの信条(方針)」ということです。

ちなみに、同ファンドの戦略「グローバル・マクロ線戦略」は、正直「何でもアリ」のファンド運用戦略。

投資先は、

・株式インデックス

・債券

・コモディティ

・為替

・金利

・転換社債

など運用できるあらゆる運用資産で受難に分散しながら売買してリターンを狙います。

このファンドには「オリジナルに2倍レバレッジを掛けているもの」(2017年4月から本運用)と「オリジナルファンド」(08年9月から運用)の2つがあります。

具体的にそれぞれのパフォーマンスを見ると、

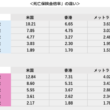

<2倍レバレッジ版 パフォーマンス>

2008年:+27.69%(9~12月のみ)

2009年:+341.84%

2010年:+32.45%

2011年:-1.90%

2012年:+29.66%

2013年:+12.67%

2014年:-8.33%

2015年:+8.69%

2016年:+18.36%

2017年:+4.50%

2018年:+6.84%(2月速報値含む)

1月:+6.16%

2月:+0.68%(2月速報値ベース)

2017年4月以前はオリジナルファンドの運用に2倍レバレッジを掛けて運用していた場合の参考値ですが、下で見るようにオリジナルの運用もリスクを抑えながら下記のように良いので2倍レバレッジを掛けても同様の運用が期待できます。

<オリジナル版 パフォーマンス>

2008年:+13.94%(9~12月のみ)

2009年:+117.88%

2010年:+15.38%

2011年:-0.93%

2012年:+14.08%

2013年:+6.24%

2014年:-4.09%

2015年:+4.45%

2016年:+9.00%

2017年:+2.11%

2018年:+3.38%(2月速報値を含む)

1月:+3.03%

2月:+0.34%(2月速報値ベース)

2倍レバレッジの同ファンドの運用詳細を見ると・・・、

年間平均リターン:35.57%

年間平均リスク:23.0%

トータルリターン(参考値):「1,289.82%」と約10年間で「12倍」になっている計算(※オリジナル版のトータルリターンは「294.66%」)

と高いリターンを求められる投資家の希望に沿う運用ができます。

確かにリスクが「23.0%」なので、「高い(ボラティリティ=上下のブレ幅)だ」と感情的に考える投資家もいると思いますが、最もパフォーマンスが悪かった月のドローダウン(下落)で「−10.47%」です。

また、月々でマイナスパフォーマンスを見ることもありますが「中長期(特に3〜5年)単位」で見ると、過去のパフォーマンス上は「プラスリターン確保」になっています。

というのも、運用方針として「柔軟性が高い」のでリスク・コントロールが上手いのです。

例えば2011年(ギリシャ債務危機/欧州債務危機)や2016年(Brexit/トランプ大統領就任)、直近2018年(2月VIX指数高騰)などの際は、ファンドは「マーケットの大きな変動の予見」や「マーケットの不穏な動向」をマクロ的に捉え、「キャッシュ・ポジション(現金化してポジション持たない/ポジション解消)」をして、それら大きな変動から損失につながらないようにリスクコントロールに努めて運用しています。

つまり、冒頭の「ベンジャミン」の格言を実行している。

結果、中長期でしっかりとリターンを上げられるように運用されています。

また、2018年2月からマーケットのボラティリティ(リスク)が高まってきているものの、逆にヘッジファンド(オフショアファンド)にとっては、リターンを上げるチャンスが巡ってきています。

むしろ2017年はボラティリティがほとんどなく、ヘッジファンドにとっては運用難な時期でした。

2018年、順調なスタートを切っている同ファンドなので、これから投資する投資家にとっては非常に期待が持てそうです。

このオフショアファンドの詳細やFactsheet(運用報告書)を見たい知りたい場合には、いつものように

こちら(「グローバル・マクロ戦略ファンド希望」と明記して)

からお気軽にご連絡ください。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

【海外積立投資】海外積立投資(変額プラン)の満期間近の「出口戦略:その1」

こんにちは、眞原です。 今回は、みなさんが将来の年金プラスアルファ資金つくりのために、月々一定

-

-

年内最終!12/6(仙台)【9つの海外年金保険セミナー】開催

こんにちは、眞原です。 今回は、セミナー開催の情報。 年内最後のセミナーです。 今

-

-

VIX指数の急変動に追いつけずに野村の「NEXT NOTES S&P500 VIX インバースETN(2049)」償還/上場廃止が決定

こんにちは、眞原です。 今回は償還が決まった野村の『NEXT NOTES S&P500

-

-

IFA(独立系ファイナンシャルアドバイザー)でご活躍の皆さん、ご連絡お待ちしています。

こんにちは、真原です。 今回は、投資家向けというよりも、現在、日本国内で「IFA(独立系ファイ

-

-

弊社K2 Investment 会社紹介

こんにちは、投資アドバイザーの真原です。 今回は、弊社K2について。今頃?と思わた方!

-

-

個人にとって【海外投資/海外資産運用】は当たり前〜国税庁が指摘の149件77億円の海外資産に絡む相続税の申告漏れ〜

こんにちは、真原です。 ちらっと、こういうのがニュースになっていますね。 国税庁

-

-

【富裕層情報】2019年度版『世界の富の変遷〜Global Wealth Migration Review〜』Vol.1

こんにちは、眞原です。 今回は(2018年度の)世界の富裕層の富の変遷情報です。 参考に

-

-

「グローバル・ロボティクス株式ファンド(年2回決算型)」と「アムンディ・次世代医療テクノロジーファンド(年2回決算型) 愛称:みらいメディカル」の利益確定のタイミング?

こんにちは、投資アドバイザー眞原です。 今回は、日本国内(オンショア)の投資信託(ミューチャル

-

-

【締切迫る】海外保険セミナー(米国(ハワイ)保険代理店ゲスト講師)を開催!

こんにちは、眞原です。 今回は、今週末(6/2の)セミナー情報のご案内。 週末にお時間あ