【ヘッジファンド情報】2017年は「プラス30.5%リターン」を上げた「ロング(買建)オンリー」のオフショアファンド

こんにちは、眞原です。

今回はオフショアファンド情報です。

オフショアファンド(ヘッジファンド)の戦略としては「ロング(買建)オンリーのオフショアファンド(ヘッジファンド)」で、以前私のブログで取り上げた時(2017年7月末時点)のリターンは「+17.6%」でした。

今回は、同ファンドの2017年1年間の実際のパフォーマンス結果が届いたので、こちらで改めて取り上げてみます。

まず、前提として「ファンド」に投資する個人投資家が覚えて方が良いのは、

日本のサラリーマンファンドマネージャーが運用している「投資信託(ミューチャル・ファンド)」は、「ベンチマーク(指標)」と較べてそれよりも上回っているか下回っているか?、がその善し悪しの判断基準となります。

つまり「ベンチマークが下落していて、ファンドそのものが下がっていても、もしインデックスを上回っていれば、投資家の資産が減っていても実質的には善しとされるのです(ファンドの善し悪し関係なくサラリーは貰える)」

一方の、

「オフショアファンド(ヘッジファンド)」では「どれだけパフォーマンスを上げられたか?(絶対収益)」という「結果(パフォーマンス)が全て」です(「比較するベンチマークは設けない」)。

つまり、「投資家の資産が増えていない」と善しとされない。加えて、ヘッジファンド(オフショアファンド)マネージャー自身のお金も入れて運用しているので(自らリスクを取っている)、彼ら自身も資産を殖やしたいので、運用パフォーマンスを上げるインセンティブが働きます。

だからこそ、ヘッジファンド(オフショアファンド)は「プロ」、日本の投資信託(ミューチャル・ファンド)のマネージャーはサラリーマンと言わざるをえないのです。

さて、一時期世界的にヘッジファンドに投資するよりもETF(インデックス)の方が良いというような声の高まりが大きくなっていましたが、例えば今回のオフショアファンドのようなパフォーマンスを見てもそう言えるでしょうか???

それでは、百聞は一見に如かず。

過去のパフォーマンス推移も含めて早速見ていくと、

2008年:-22.7%

2009年:+46.7%

2010年:+82.4%

2011年:+32.7%

2012年:+38.6%

2013年:+5.0%

2014年:+15.7%

2015年:-20.6%

2016年:+22.5%

2017年:+30.5%

1月:+0.02%

2月:+7.24%

3月:+0.25%

4月:+1.47%

5月:+2.4%

6月:-1.06%

7月:+6.35%

8月:+1.98%

9月:-1.45%

10月:+4.3%

11月:+2.4%

12月:+3.4%

2017年の年始に1,000万円を投資していれば、2017年の年末には「1,300万円」になっていました。

また、2008年からの運用開始なので今年2018年は10年目に差し掛かってく訳ですが、過去9年間で上げ続けてきた

運用開始時からのトータルリターン:629%

と素晴らしい実績を残しています(9年間で「6倍」になっています)。

確かに、パフォーマンスを見ると、この9年間で年間のマイナスだった時もありますが(2008年と2015年)、それでもトータルで考えるとこのリターン水準が結果です。

だからこそ「オフショアファンド(ヘッジファンド)は、中長期(5年〜10年単位)での投資が必要」なのです。

もう少し細かくパフォーマンスを見ると、

年間平均リターン:20.2%

年間平均リスク:25.7%

シャープレシオ:1.08

となっています。

年間平均リターンとリスクから考えると、このオフショアファンドは理論的には、平均的に「最小:−5.5%」から「最大:45.9%」の範囲に約68%の可能性で収まる(パフォーマンスを上げる)ということですね。

ブレ幅(ボラティリティ、リスク)は大きな部類のハイリスク・ハイリターンを求める用のオフショアファンドです。

運用戦略と投資先としては「150の銘柄」と「18のマーケットセクター(総マーケット数は100以上)」に対して分散投資をしていて、株式は4倍、債券(格付AAA)は10倍のレバレッジを掛けているからこそ、このようなハイリターンを目指せる運用をしています。

投資先は、

株式(4倍レバレッジ)

債券(10倍レバレッジ)

コモディティや為替のオプション

保険証券(CATボンド)など

などを「ロング・オンリー(買建)運用」しています。

2018年はマーケット環境として、全体でボラティリティ(上下のブレ幅=リスク)が高まって来ているので、益々このオフショアファンドのパフォーマンス推移を楽しみにしています。

もし具体的なオフショアファンド名やFactsheet(運用報告書)などより詳しいをご希望の場合には、いつでもお気軽に

こちら(「ロングオンリーファンド資料希望」と明記してください)

からご連絡ください。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

【ヘッジファンド情報】リスク(ボラティリティ)を抑えて運用するのが「ヘッジ・ファンド(オフショアファンド)」

こんにちは、眞原です。 今回は、ヘッジファンド(オフショアファンド)情報。 昨日も「ヘッ

-

-

医療法人の理事長や経営者、医師たちの資産運用方法は?【Q&A】

こんにちは、眞原です。 今回は、これまでに私が投資アドバイザーとして経験してきている相談内容か

-

-

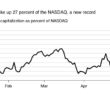

【海外積立投資】海外積立投資投資家に吉報!株価うなぎ登り「FAANG銘柄」がナスダック総合指数の27%超の割合に!

こんにちは、眞原です。 今回は米国株式、中でもナスダック総合指数に組み入れられているFAANG

-

-

【制度】米中貿易戦争の終着点は「米中版プラザ合意か?」(人民元切上げへ?)

こんにちは、眞原です。 今回は、為替「制度」のお話し。 私の誇大妄想にどうぞお付き合いく

-

-

【富裕層情報】国税庁PTメンバー増員で「富裕層への課税網」は拡大 〜資産保全/フライト攻防戦〜

こんにちは、眞原です。 今回は「富裕層に関する情報」。 私も仕事柄、世間一般的に言われる

-

-

【Q&A】『全世界ポータブル(持ち運び可能な)資産運用方法とは?〜海外駐在、海外居住者や移住者は必見〜

こんにちは、眞原です。 今回は、Q&A形式です。 ポイントは、 ・中長期での海

-

-

【オフショアファンド情報】新規オフショアファンド6本オンライン勉強会開催(8/24 3:00-4:30pm JST)

こんにちは、眞原です。 今回は、オンライン勉強会についてのお知らせ。 ズバリ・・・、

-

-

【Q&A】約2,000万円のオフショアファンド運用で年間10〜15%年間平均リターン目標は無茶でしょうか?

こんにちは、眞原です。 今回は、Q&Aです。 今回のご質問と回答は、これから、

-

-

【セミナー情報】「最も反響のあった事例から見る海外投資 & 保険セミナー」(3/2東京、3/10福岡、3/16大阪)

こんにちは、眞原です。 今回は「セミナー情報」です。 特に過去数年間で、様々なオフショア

-

)1-110x110.png)

-

2016年7月開催東京&大阪セミナー動画配信スタート(最新オフショアファンド13銘柄+プレミアムファイナンス(老後資金準備))

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、弊社のサービスの