【ヘッジファンド情報】リスク(ボラティリティ)を抑えて運用するのが「ヘッジ・ファンド(オフショアファンド)」

こんにちは、眞原です。

今回は、ヘッジファンド(オフショアファンド)情報。

昨日も「ヘッジファンド情報」を記しましたが・・・、

何かと、やり玉に上げられるのが「ヘッジファンド」です・・・・。

話題性やキャッチーさありますからね。

確かに、2018年のヘッジファンド業界全体として、トータルでのパフォーマンスは2011年以来芳しく無かったです。

<ヘッジファンド 2011年以来の最悪年だった2018年>

(出典:Bloomberg)

実は今日、香港から来ている英国人のマネージド・フューチャーズ戦略系ヘッジファンドマネージャーとミーティングをしてきましたが・・・、2018年は「やはり全体として厳しかった年」との振り返りでした。

2019年はポリティカルリスク拡大で、ボラティリティの復活とそれに以下に対応できるかが鍵だそうです。

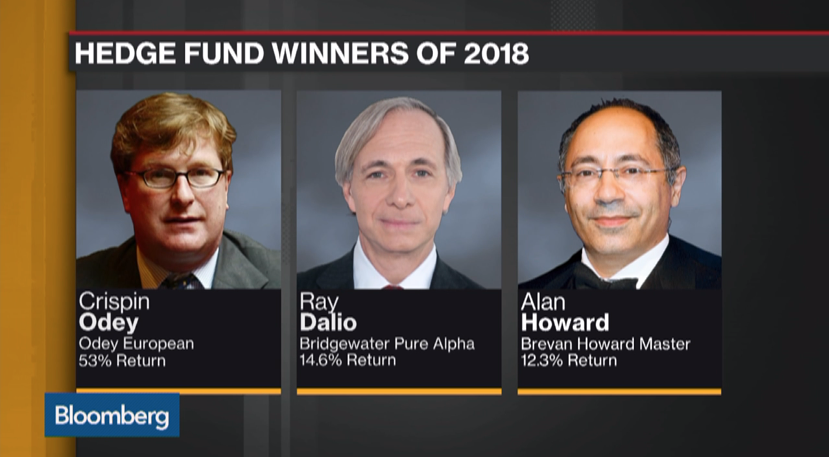

話題性としては、パフォーマンスが「悪かった」という方がキャッチーなんでしょうけれども、2018年は全体として「最悪だった」とはいえ、ちゃんとリターンを叩き出しているヘッジファンドもあるので(上のブログ記事と下の勝利者)、決して一概に「ヘッジファンド=大失敗だった1年」という訳ではないんですけどね。

<2018年 ヘッジファンド 勝利者ファンドマネージャー>

(出典:Bloomberg)

さて、そんなヘッジファンドですが、どうしても「リスク(上下のブレ幅)が高い」とか「株式資産よりもハイリスク・ハイリターン」とか勝手な思い込みが独り歩きしがちです。

果たして、そうでしょうか?

確かに高いレバレッジを掛けて運用しているような戦略のヘッジファンドは、上のような思い込みは当たっていますが、通常ヘッジファンドはその名前の通り、

リスク(ボラティリティ/上下のブレ幅)を

「ヘッジ(=回避)」する「ファンド」

なのです。

だからこそ、世界の大口投資家(平気で1億円、10億円投資するようなHNWI(個人超富裕層)や安定運用を望む機関投資家や保険会社や年金基金などのプロ投資家)も中長期で投資をするのです。

百聞は一見にしかず!

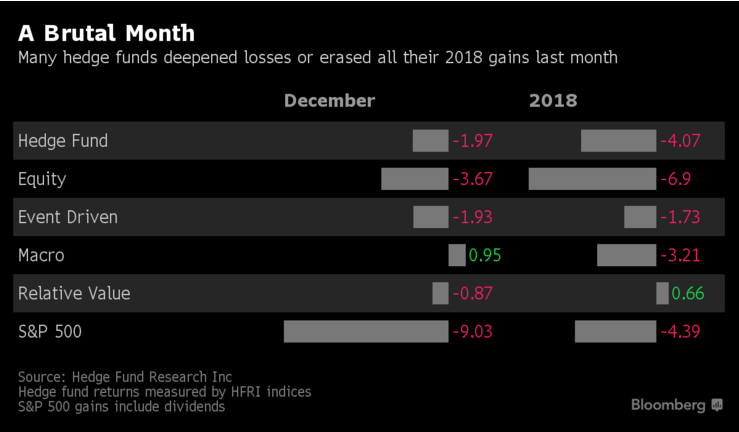

2018年12月単月と2018年でのパフォーマンス(下落率)を単純比較した場合

<過酷だった月(2018年12月)> (出典:Bloomberg)

(出典:Bloomberg)

見比べる点は、一番上の「Hedge Fund(ヘッジファンド全体)」と一番下の「S&P500(米国株式)」の下落率です。

<Hedge Fund>

12月:-1.97%

2018年:-4.07%

<S&P 500>

12月:-9.03%

2018年:-4.39%

確かに、どちらもマイナスなのですが・・・、運用においては「数字が全て」です。

結果を見ても分かるように、最も下落が酷かった12月単月でも、2018年通年においても「S&P500(米国株式)= 株式資産」よりも軽微なマイナス幅で済んだというのが「Hedge Fund(ヘッジファンド)」でした。

つまり、単純に株式資産だけのポートフォリオだと、大きく資産が毀損した結果ですが、ヘッジファンド資産を持っているとその下落幅が「マシだった/ヘッジできていた」ことになりますね。

だからこそ、個人投資家は「ヘッジファンド資産(オフショアファンド資産)」を総資産の中の一部ポートフォリオに入れておく必要があるのです。

※オフショアファンド入門書(無料)ダウンロードはこちら

過去、消え続けてきた「リスク(ボラティリティ)= 儲ける機会」でしたが、2018年はファンドマネージャーがずっと待っていたそのリスク(ボラティリティ)が折々で突発的に現れました。

そのあまりに突発的なボラティリティ出現の結果、多くのヘッジファンドも対応ができずに結果、パフォーマンスが沈んでしまった2018年ということです。

2019年は、一定の想定ができるボラティリティが復活していく機運です。つまり、本来あるべきボラティリティの復活。

今年は各ヘッジファンドのマネージャーにとって「勝負の年」になることでしょう。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

【富裕層情報】国税庁PTメンバー増員で「富裕層への課税網」は拡大 〜資産保全/フライト攻防戦〜

こんにちは、眞原です。 今回は「富裕層に関する情報」。 私も仕事柄、世間一般的に言われる

-

-

「お客様」扱いされるイコール「上顧客」と思う勘違い

こんにちは、真原です。 今回は、サービス提供をしている方々にとって議論を巻き起こしそうなテーマ

-

-

2020年10月と11月の個別相談コンサル(Zoom/面談)予約開始しました。

こんにちは、真原です。 10/1となり、第4四半期の開始ですね。 2020年も残すところ

-

-

【マーケット(日本)】2018年マーケット−平成最後の「大納会」と殖えない日本人の資産、そして20年後への「老後不安」

こんにちは、眞原です。 本日、日経平均株価(日本株マーケット)の年内の取引が終わりました。

-

-

スイスプライベートバンカーから学ぶ「富裕層と呼ばれる人たちの違い(RichとWealthyの違い)」

こんにちは、眞原です。 今回は、投資アドバイザーの観点から。 この職種柄、スイスプライベ

-

-

【オフショアファンド情報】2018年の年間リターン「+46.9%」と圧倒的強さを見せた「CTA戦略オフショアファンド」

こんにちは、真原です。 ボチボチと各オフショアファンドの2018年通期での年間リターン数値がF

-

-

歴史的な日、本日サウジアラムコ上場祭り!株価は+10%のストップ高で時価総額はモンスター級の世界最大204兆円規模!【IPO】

こんにちは、眞原です。 今回は、サウジアラムコ(Saudi Aramco)のIPO(新規上場)

-

-

【Q&A】F社の海外積立投資(変額プラン)の減額後も、満期まで積立投資すべきかどうか?

こんにちは、真原です。 今回はQ&A(内容が変わらないよう個人が分からないように編集し

-

-

投資アドバイザーやフィンテック企業も注目の2021年「金融サービス仲介業」誕生!

こんにちは、真原です。 今回は、K2Partnersの皆さん、現在IFAや保険マン、FPで活躍

-

-

株や債券の動きと無関係でローリスク!2017年は「プラス20%リターン」の「森林ファンド」情報(オルタナティブ/代替資産投資)

こんにちは、眞原です。 今回は、オフショアファンドの中でも「オルタナティブ(代替資産投資)」と