<購入・換金手数料なし>ニッセイ新興国株式インデックスファンド 〜 つみたてNISAで買われている投資信託 〜

公開日:

:

最終更新日:2021/02/09

積立投資(海外積立投資、つみたてNISA、iDeCo、401K)

国内ファンド解説

こんにちは、真原です。

今回は、前回の、

「つみたてNISAの積立投資先ファンド一覧(2020.9.15時点)〜つみたてNISAで買われている投信ランキング(2020.6末時点)〜」

つみたてNISAの積立投資先ファンド一覧(2020.9.15時点)〜つみたてNISAで買われている投信ランキング(2020.6末時点)〜

のランキング上位銘柄(6月末からさらに純資産総額が順調に殖えているファンド(=買われている)を取り上げていきます。

<購入・換金手数料なし>ニッセイ新興国株式インデックスファンド

です。

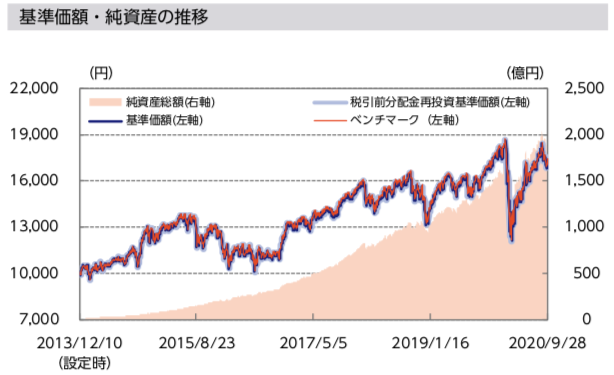

基準価額とパフォーマンス推移がこちら

(出所:NAM 月次レポート、下記同様)

(出所:NAM 月次レポート、下記同様)

基準価額:17,681円(2020/10/20時点)

純資産総額:約2,009億円

つみたてNISAの制度開始(2018年〜)から見ても、純資産総額が順調に伸びています。

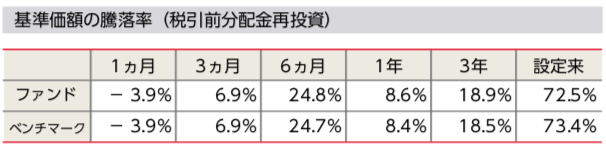

期間ごとの騰落率がこちら。

1年間で見ても約8%台半ばの上昇リターンです。

設定来(2013年)から見ても、年間単純平均で約10%の上昇リターンなので、まずまずのパフォーマンスだと思います。

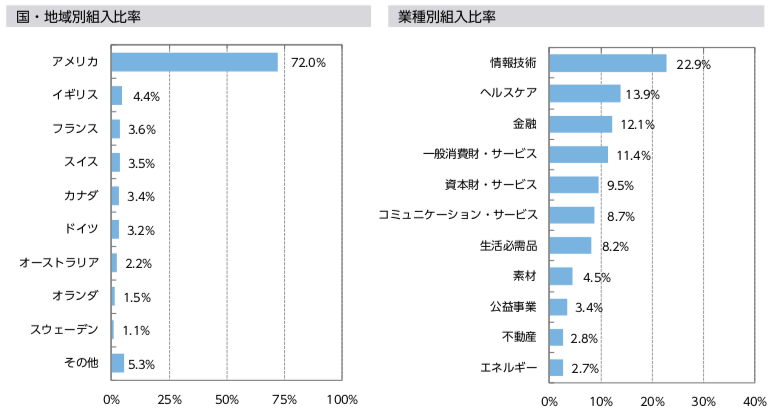

具体的に、どういった資産で運用しているのか?といえば、

基本は「米国株式」資産、でセクターとしては、情報技術(テクノロジー関連)とヘルスケア、ファイナンス(金融)、一般消費財/サービスですね。

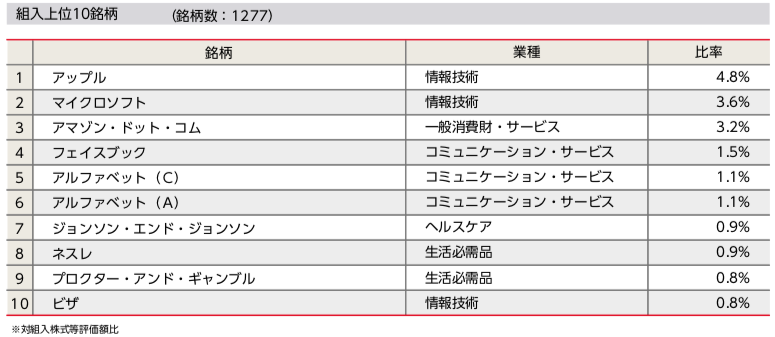

現在、同インデックスファンドに組み入れられている銘柄は1,277で、具体的な上位組入銘柄が、

アップル(4.8%)、マイクロソフト(3.6%)、アマゾン・ドット・コム(3.2%)、フェイス(1.5%)、アルファベットC株&A株(2.2%)・・・といわゆるFAANG、GAFAといったテクノロジー関連銘柄が上位です。

インデックスファンドなので(下で解説しているベンチマーク同様)当然こういったポートフォリオ構成になるのですが、「外国株式ファンド/インデックス」と銘打っている色んなファンドであっても、流動性や市場規模(世界の企業時価総額上位の大半が米国企業)、今後の成長率などを加味すると、結局のところ「米国株式」への投資(ポートフォリオ)が主体になりますね。

まして、こうしたインデックス系投資信託(ミューチャル・ファンド)や「米国〇〇ファンド」を見ると、大半が「GAFA」や「Apple(=なにせ時価総額が世界一)」が組入られています。

各テクノロジー銘柄の株価推移を確認してもらえれば分かりますが、基本ずっと右肩上がりに上昇しているので、当然それらの恩恵を受けているこのインデックスファンドや、このファンドのベンチマークとされている「MSCI コクサイ インデックス(日本を除く先進国22ヵ国に上場する大・中型株を構成銘柄の対象としており、時価総額でみて市場の約85%をカバー)」を確認すると、過去の米国株式(+ポートフォリオ)の変遷を見て取れますね。

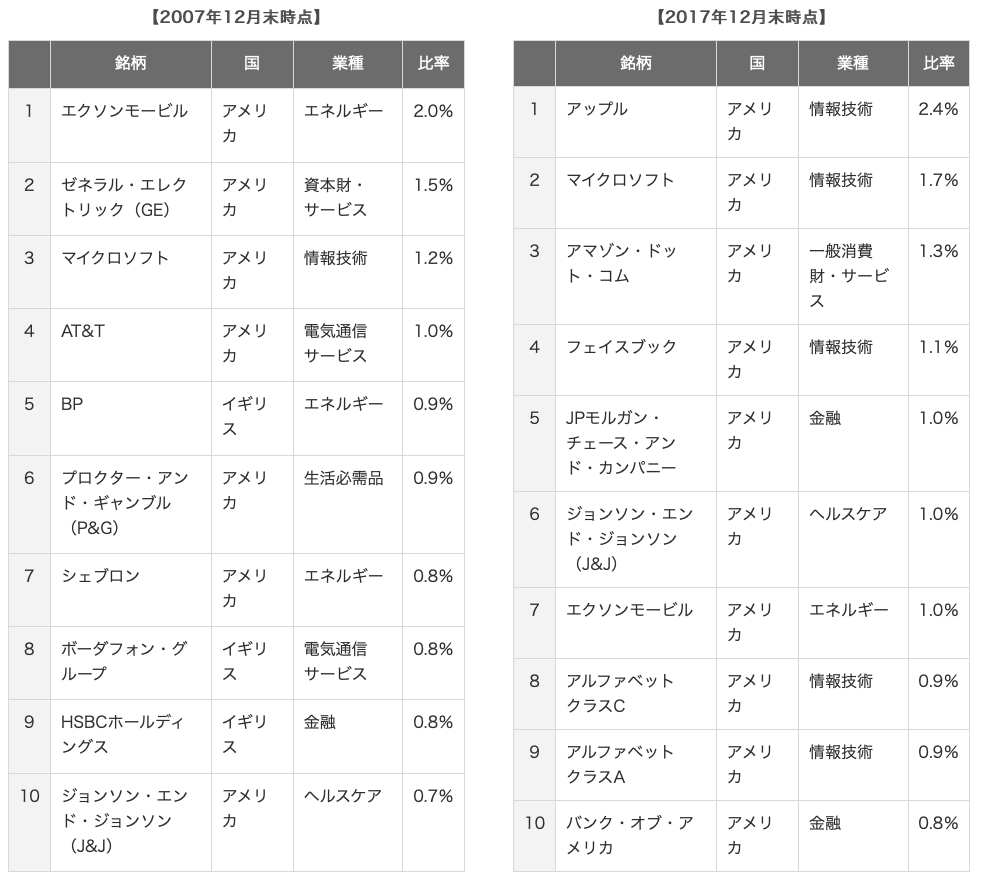

<MSCI コクサイ インデックス構成上位10銘柄の変遷> (出所:NAM HP、下記同様)

(出所:NAM HP、下記同様)

2007年と2017年の比較なので、気持ち若干古いのですが・・・、MSCI コクサイ インデックスの上位組入銘柄(ポートフォリオ)を見ても、米国企業の栄枯盛衰と新たな企業が勃興するイノベーションを見て取れます。日本企業の新陳代謝が悪いのと大きく違いますよね(結果、日本の株式市況は米国ほど伸びないのですが)。

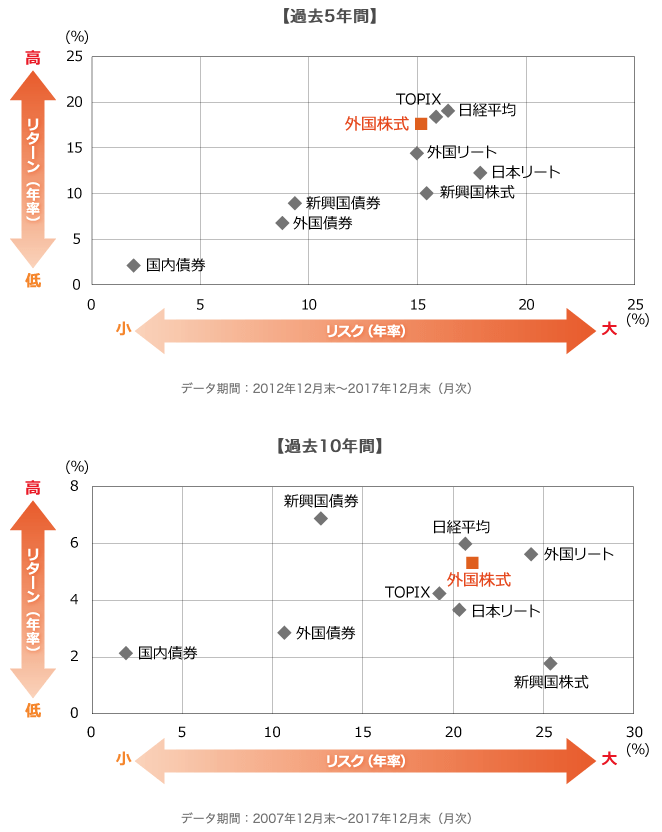

<MSCI コクサイ インデックスの過去5年&10年

(2012−17年)リスク/リターン プロット>

日経平均:日経平均トータルリターン・インデックス

TOPIX:TOPIX(配当込み)

外国株式:MSCIコクサイ・インデックス(配当込み)

新興国株式:MSCIエマージング・マーケット・インデックス(配当込み)

国内債券:NOMURA-BPI総合

外国債券:FTSE世界国債インデックス(除く日本)

新興国債券:JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス

日本リート:東証REIT指数(配当込み)

外国リート:S&P先進国REITインデックス(除く日本、配当込み)

数値を取る期間によって、リスク/リターン数値が異なりますが、概ねは冒頭に確認したように平均して10%程度のリターンが上がっていると見て良いでしょう。

つまり過去の実績を参考にすれば、世界株式(外国株式)やS&P500指数(米国株式)に積み立て投資をしていけば、年間8−9%程度の期待収益(リターン)は望めるのです。

正直、インデックスファンドは、市場連動(マーケット連動)なので、マーケット環境が良くないとパフォーマンスもよくありません。

一方、ニッセイ新興国株式インデックスファンド の基準価額の動きを見ても分かるように、2020年3月には「コロナ・ショック」という経済ショックで、世界株式は概ね一時期33%ほど下落しているので、同ファンドの基準価額も大幅に下落しているのが見て取れます。

ただ、つみたてNISA始め、月々一定金額をコツコツと積み立て投資していく投資方法(海外積立投資(変額プラン)も然り)では、

下落時は、むしろラッキー

と思って、辛抱強く積み立て投資を継続するのが何よりも大事です。なぜならば、ドル・コスト平均法を大いに活用できるからですね。

正直、積立投資は、積み立て先ファンドやマーケットの目先の上げ下げに惑わされずにコツコツ一定金額を買い続けるので、非常に地味で、派手さがなく、殖えているのか減っているのかもよく分からないくらい放りっぱなし、という積み立て手法だと思います。

ただ、きちんと経済環境に沿った良い投資先をコツコツと積み立て投資していけば、将来何十年後にはまとまった資産を作ることができる、資産運用の王道なのです。

しっかり自分で考え、または投資アドバイザーに相談してコツコツと積立投資していきましょう。

個別相談予約

(東京、大阪、福岡、名古屋、香港、ハワイなど)

各都市でそれぞれ投資、保険、節税の弊社アドバイザーが個別相談承ります。

各担当者の面談空き状況を随時更新していますので、場所、日時、アドバイザーを選択してご予約ください。

関連記事

-

-

やっぱり!資産を殖やすなら「この投資先」に「この方法で」!!

こんにちは、真原です。 新型コロナウィルスへのワクチンを米ファイザーと独ビオンテックが共同開発

-

の内、9.4兆円が吹き飛ぶ!〜年金が増減は個人意志とは無関係なので、結局自分でも年金プラスアルファ作りを!〜3-110x110.png)

-

私たちの140兆円の公的年金のうち9.4兆円が吹き飛んだ?〜年金増減は個人意志とは無関係なので結局自分で年金プラスアルファ作りを!〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 先日、日経新聞で「GPI

-

-

【海外積立投資】積立投資は「時間を味方」に「伸びゆく資産」へ投資

こんにちは、眞原です。 今回は、海外積立投資(変額プラン)、海外積立投資(元本確保型プラン)や

-

-

【NISA】つみたてNISAニュース(対象商品「朝日ライフ/日経平均ファンド」追加)

こんにちは、眞原です。 2017年も残り2週間を切っていますが、資産運用の変化として2018年

-

-

生活「苦しい」が過去最高62.4%で平均所得は1.5%減少!便利になっている日本で貧しさは増加する社会になっている悲劇。「老後の備え」は間違いなく若いうちからコツコツと!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 日経平均株価は(お化粧的

-

-

【積立投資】なぜ、私たちは「積立投資」をした方が良いのか?

こんにちは、眞原です。 今回は、積立投資について。 投資初心者や、これから資産を作りたい

-

-

どこの国や地域に積立投資するべきか?(積立投資のファンド選定戦略)

こんにちは、眞原です。 今回は、海外積立投資や積立投資をしている個人投資家にとって重要な積立投

-

-

米国株S&P500インデックスへの投資〜中長期投資の重要性〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、米国株式市場(S

-

-

【海外積立投資(元本確保型プラン)】S&P500指数は今後5ヶ月で+12%上昇予測も。資産形成は「海外積立投資(元本確保型プラン)」に決まり!

こんにちは、真原です。 どうやら米国株式指数(S&P500指数)についてウォールストリ

-

-

地味だが最も効果的な積立投資と5つの極意

こんにちは、眞原です。 今回は、投資初心者からアクティブに運用するベテラン方まで含め、