【NISA】つみたてNISAニュース(対象商品「朝日ライフ/日経平均ファンド」追加)

公開日:

:

最終更新日:2021/02/09

積立投資(海外積立投資、つみたてNISA、iDeCo、401K)

国内ファンド解説

こんにちは、眞原です。

2017年も残り2週間を切っていますが、資産運用の変化として2018年1月から「つみたてNISA」が開始されることは以前に書きましたね。

唯でさえ、NISAを始めとする国内でできる「積立投資」は殖えにくい投資先ばかりにも関わらず、この「つみたてNISA」では、

「金融庁が定めたルール(前述ブログ記載)に則った投資信託(ミューチャル・ファンド)やファンドのみ

が積立投資先となっています。

そして現在の「つみたてNISA」で積立できる対象商品は、

・指定インデックス投信:114本

・アクティブ運用投信など:15本

・ETF:3本

合計132本

見てわかるように「金融庁お墨付きのインデックス」が大半なので、アクティブ型の投資信託(ミューチャル・ファンド)は「ダメだ」と言われているようなもんでしょうか(苦笑)。

インデックスの内訳は、

<単一指数(株式型)>

TOPIX:11本

日経平均株価:13本

JPX日経インデックス400:5本

MSCI ACWI Index:4本

FTSE Global All Cap Index:2本

MSCI World Index(MSCIコクサイ・インデックス):15本

S&P500:2本

CRSP U.S.Total Market Index:1本

MSCI Emerging Market Index:9本

FTSE Emerging Index:1本

FTSE RAFI Emerging Index:1本

<複数指数(バランス型)>

(国内)

2指数:1本

3指数:2本

(海外(内外)型)

2指数:1本

3指数:1本

4指数:16本

5指数:2本

6指数:7本

7指数:2本

8指数:18本

とのこと。

もし単にインデックスを積立投資するのであれば、海外積立投資の15年140%、20年160%元本確保型の方が断然良いと私は思います。

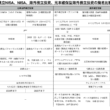

<つみたてNISA、NISA、海外積立投資の簡易比較表>

まずもってNISAの「税制メリット」はそもそも利益が出てからの話なので、間違っても、

節税がー!

なんて理由だけで、つみたてNISAを始めるなんてことが無いように気をつけましょう。

確かに、何かしらドルコスト平均法を活用できる積立投資をするにこした事はありませんが、

ちゃんと殖える可能性が高い積立投資

を選んで実行しましょう。

さて、今回新たに金融庁からお墨付きをもらったのは「朝日ライフ/日経平均ファンド」です。

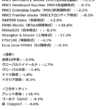

ファンドの基準価額の推移がこちら

<朝日ライフ/日経平均ファンド> 【基準価額】10,258円(12/15時点)

【基準価額】10,258円(12/15時点)

【純資産総額】約38.3億円(同上)

【設定来分配金】6,105円

00年から運用なので、17年間で分配金込みでも「2.9%の年間平均リターン」のファンドということですね。

中長期で見て日本株全体という時点でもダメだと思いますが、日経平均株価の推移を下回って運用されている典型的なダメファンドです。

こういうファンドを平気で「お墨付き」にしてくる金融庁もどうかと思いますね(実際に自分たちでこれまで資産運用したことが無いお役人が浮世離れしたルールを作りレール敷きたいだけなんだろうなーって思います)。

なにはともあれ「積立投資」で年金プラスアルファの資金を作っていくことは、今現役世代で今後を考えねばならない特に40代以下の若世代にとっては非常に有益なので、自分のあった積立投資を選択して実行していくほうが良いでしょう。

人には聞けないし、学校でも習わないけど、みんなが困っている「お金(年金準備、教育資金確保、資産運用、相続対策)」について

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-

【積立投資】なぜ、私たちは「積立投資」をした方が良いのか?

こんにちは、眞原です。 今回は、積立投資について。 投資初心者や、これから資産を作りたい

-

」ってな〜んだ?1-110x110.png)

-

2017年1月スタートの「個人型確定拠出年金(iDeCo=イデコ)」ってな〜んだ?

こんにちは、投資アドバイザーの眞原です。 今回は「個人型確定拠出年金制度」のイロハの「イ」と「

-

-

【積立投資】〜2018年始から6/28までの半年間の各資産のパフォーマンス推移〜

こんにちは、眞原です。 今回は2018年上期(Year to Date)までの代表的な各資産の

-

-

資産株にならない日本郵政3社(日本郵政/ゆうちょ銀/かんぽ生命)株式!資産形成は海外積立投資!

こんにちは、投資アドバイザーの真原です。 今回は久しぶりに「日本株」について。 今日のニ

-

-

2018年1月から開始される積立NISA(つみたてNISA)ってなにーさ?(海外積立投資との比較付)

こんにちは、眞原です。 国主導でこのような新しい資産運用の制度が開始される度に思うのは、きっと

-

2-110x110.png)

-

積立投資で10年間の複利運用と何もしない銀行預金との差(資産運用は早く始めるべき)

こんにちは、K2 Investment投資アドバイザーの眞原です。 今回は、積立投資について。

-

-

ニッセイ日経225インデックスファンド 〜 つみたてNISAで買われている投資信託 〜

こんにちは、真原です。 今回は以前の、 「つみたてNISAの積立投資先ファンド一覧(2020

-

-

どこの国や地域に積立投資するべきか?(積立投資のファンド選定戦略)

こんにちは、眞原です。 今回は、海外積立投資や積立投資をしている個人投資家にとって重要な積立投

-

-

生活「苦しい」が過去最高62.4%で平均所得は1.5%減少!便利になっている日本で貧しさは増加する社会になっている悲劇。「老後の備え」は間違いなく若いうちからコツコツと!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 日経平均株価は(お化粧的

-

-

地味だが最も効果的な積立投資と5つの極意

こんにちは、眞原です。 今回は、投資初心者からアクティブに運用するベテラン方まで含め、