【投資信託】野村インド債券ファンド(毎月分配型)〜野村アセットマネジメント

公開日:

:

野村證券

こんにちは、眞原です。

今回は、各証券会社や銀行で販売中の投資信託(ミューチャル・ファンド)「野村インド債券ファンド(毎月分配型)」の情報です。

もう「毎月分配型」というだけでで投資する必要ないと思いますが「インド」というキーワードで証券マンや銀行員が売りやすいという理由からか、ファンドの純資産総額が2,000億円を越えてきました。

(出典:野村アセットマネジメント HP、以下同様)

(出典:野村アセットマネジメント HP、以下同様)

初めに改めてお伝えしておくと、

投資信託(ミューチャル・ファンド)の純資産総額の多い少ないは、投資家にとってのファンドのパフォーマンスとは関係ない

ということです。

下記のように勘違いされている個人投資家が多いですが、

純資産総額が多い=優秀、安心、安全、人気

正直、関係ありません!

では、早速この投資信託(ミューチャル・ファンド)の特徴とパフォーマンスから確認していきます。

投資先は、

・インドルピー建て公社債等へ投資している証券への投資

です。

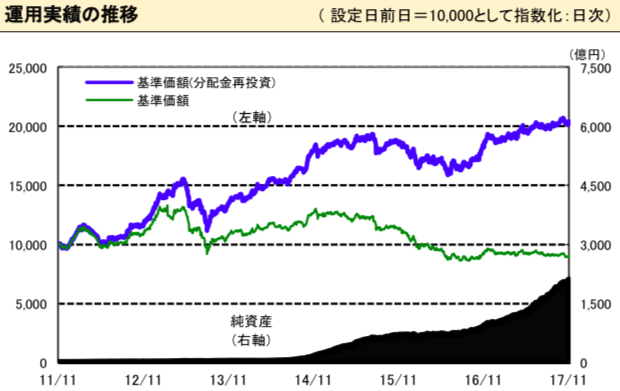

2011年からの「野村インド債券ファンド」の運用パフォーマンスがこちら。

<基準価額のパフォーマンス推移>

【基準価額】8,976円(12/14時点)

【基準価額】8,976円(12/14時点)

【純資産総額】約2,145億円(同上)

【毎月分配金】100円

【分配金累計額】8,910円

投資家にとっては非効率以外なにものでもない「毎月の分配金」を6年前の運用開始以来ずっと受け取ってきた場合で(基準価額+分配金累計額)単純年間平均リターンは約10.1%程度です。

本来「分配金」なんて出さずにずっと複利で運用できていれば良いパフォーマンスなのですが・・・。

現在、月々の分配金が100円なので単純にこの分配金を出すには、最低でも年間13.36%のリターンを上げていないと、運用益から分配金が出されていない計算になります。つまり、タコ足(もしくは過去のリターンからの取崩し=純粋な投資家のリターンではない)。

既に月々100円の分配金のうちの60%(ヒドいときは80%)が、月々のリターンから出されている訳ではなく過去のリターンから出されています(タコ足)。

ちなみに今の水準の毎月分配金を維持しようと思うと、今のパフォーマンスであれば最大2年程度が限度でしょう。

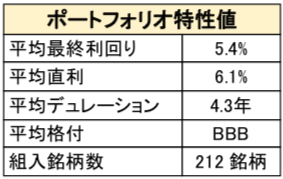

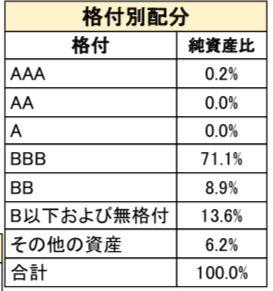

この投資信託(ミューチャル・ファンド)のポートフォリオ状況を確認しています。

ポートフォリオのインドルピー建て債券(直利)で6.1%程度しかないので、そもそも毎月分配金の「最低でも年間13.36%」というのは、あり得ない話なのです。

にもかかわらず「販売(セールス)」するのがお仕事の証券マンや銀行員にとって

「毎月分配型が売りやすいから」

例えば、

「年金の足しになりますよ!」「お小遣いみたいなものですよ!」

なんてセールストークに乗せられて投資する個人投資家があまりにも多い・・・。

確かに(インド関連で言えば)、

”インド株”

への投資は今後も引き続き有望な投資先資産だと思います。

また、ドルコスト平均法と複利運用を活用する海外積立投資においては、是非とも組み入れておきたい資産の1つでしょう。

一方、「インドルピー建て債券」となると、株式と比較するとやや「?」というのが正直なところ(もちろんインド国債の格付けが向上している点は、非常にポジティブですが)。

まして、今回の非効率な「毎月分配型」の債券ファンドに関しては、投資家は何を目的に投資しているのかサッパリ分かりません。

「毎月分配型」は、無意味+非効率です(毎月、一定の運用リターンが欲しいのであれば、例えば運用資産から年1度だけ解約してそのリターン資金を月々取り崩すようにする方が投資効率は良い上、グローバルスタンダードです)。

海外積立投資入門書(マニュアル)を

無料進呈します

毎月の余剰資金から少額ずつ(100ドルから)の積立をしていくことで、ドルコスト平均法と複利運用を使った資産形成をすることができます。

海外積立投資には以下の4つの種類があります。

- 最高5%上乗せボーナスを最初にもらった上で、200本のオフショアファンドで積立

- 10年後(満期)に100%の元本確保をした上で、S&P500で積立

- 15年後(満期)に140%の元本確保をした上で、S&P500で積立

- 20年後(満期)に160%の元本確保をした上で、S&P500で積立

関連記事

-

-110x110.png)

-

ゴールドマン・サックス・世界債券オープン Bコース(為替ヘッジなし)

こんにちは、K2 Investment のマハラです。 投資信託(ファンド)で資産運用をしてい

-

-

ピクテ新興国インカム株式ファンド(毎月決算型)!新興国株式ファンド投資のご参考に!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は老舗かつ純資産が大

-

8-110x110.png)

-

NM世界金融債券ファンド(投資効率を考えた上で投資意思決定しましょう)

こんにちは、K2 Investment投資アドバイザーの眞原です。 今回は2016年7/1-2

-

-

10年前に私が野村證券で販売していた『野村ドイチェ・高配当インフラ関連株投信(通貨選択型)米ドルコース(毎月分配型)』の現在は?

こんにちは、真原です。 今回は『10年前に私が野村證券で販売していた『野村ドイチェ・高配当イン

-

-110x110.png)

-

短期豪ドル債券オープン(毎月分配型)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 今回は投資信託(ファン

-

-

欧州ハイ・イールド・ボンド・ファンド(豪ドルコース)

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で

-

-

<特別号>新光US-REIT オープン(愛称:ゼウス)

こんにちは、K2 Investment のマハラです。 投資信託(ファンド)で資産運用をしてい

-

-

野村ドイチェ・高配当インフラ関連株投信が順調だなんてうそぶくのはだ〜れだ??

こんにちは、投資アドバイザーの眞原です。 今回は、野村ドイチェ・高配当インフラ関連株投信につい

-

-

アムンディ・欧州ハイ・イールド債券ファンド(トルコ・リラコース)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回の記事内容は『投資信

-

-

毎月分配型のフィデリティ・USリート・ファンドB(為替ヘッジなし)は「良いファンドか?」

こんにちは、投資アドバイザーの眞原です。 今回は投資信託(ミューチャル・ファンド)情報。