中長期投資家は焦るべからず!マーケット暴落は完全に「想定内」

公開日:

:

気になるホットニュース(妄想・制度・規制)

こんにちは、眞原です。

今回は「マーケット全般」について。

先週末から今週始めにかけて、ようやく知的興奮を掻き立てられるようなマーケットのボラティリティ/リスク(変動)の高まりが各国株式マーケット、為替市場、金利市場で起こり始めました。

オフショアファンド(ヘッジファンド)にとっては、待望の「ボラティリティ(リスク)」の高まりなのは言うまでもありません。

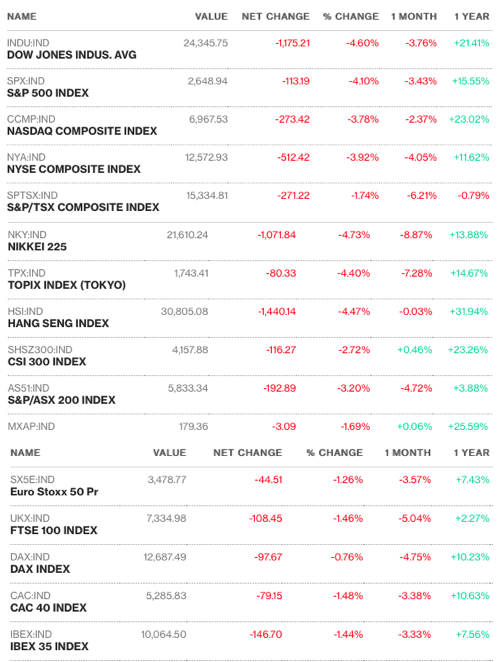

<2/6時点 各国株価指数>

(出典:Bloomberg、筆者加工)

主要株価指数は、見事なまでに「真っ赤っか!(=下落)」です。

こういうマーケットの暴落ぶりを見る度に思い出すのが、2011年時の「欧州債務危機時(当時は野村證券で営業をしていましたが!)のどんな株式や為替や債券を買っても悲惨な状況になった」です。

(当然、その時に買って中長期保有していれば皆プラスだった訳ですが!)

マーケットの「下落調整」については、ずっと情報発信してきたところですが・・・、

ここまで上昇してきた各国株価なので、当然「下落調整」が入ってもおかしくない状況でした。

未だに野村證券マンや他の証券マンも「株式強気ガンガン営業」をしているようですが・・・、むしろ売却して利益確定するタイミングなのに。

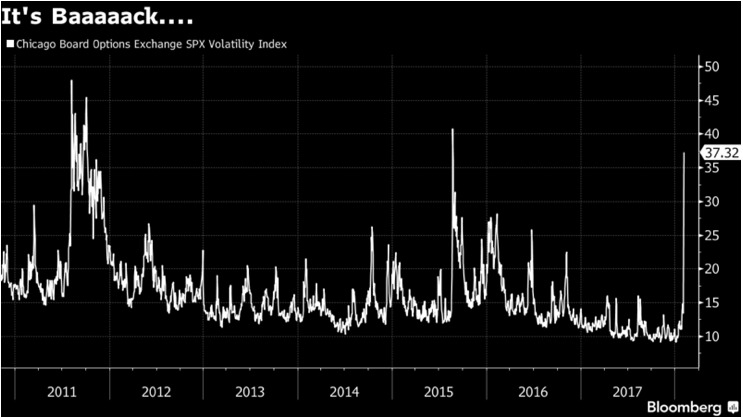

中長期で投資している個人投資家にとって目先の株価の短期的な上下を気にする必要ありませんが・・・、先週末から注目すべきは「VIX指数(恐怖指数)の急激な上昇」と「米国の金利上昇」です。

<VIX指数の推移>

(出典:Bloomberg)

マーケット自体が、高リスク(恐怖/パニック)を想定している時にこそ、このVIX指数が見事に反応します。

直近VIX指数が高い数値を示していた時の出来事としては・・・、

2016年11月:トランプ米大統領の勝利

2016年6月:Brexit(英EU離脱国民投票)決定

2016年1月:スイス・フランショック+中国経済衰退懸念

2015年8月:チャイナ・ショック

など、基本的に「世界的な株式クラッシュ(大幅下落調整)」が起こる時に、逆の動きとしてVIX指数が反発します。

これによって、VIX指数を保有している投資家は恩恵を受けています(株式下落のヘッジ)。

過去に何度かこのブログで情報をお伝えしているこちらの「VIX指数ロング・ショートのヘッジファンド(オフショアファンド)」も当然良いパフォーマンスを上げています。↓

2016年7月時点で+17.36%の運用成果!VIX(恐怖指数)指数ロング・ショート戦略のオフショアファンド(リスクヘッジ向け投資)

現時点で確認できていてるこちらのVIX指数のオフショアファンドの過去のパフォーマンスは、

2014年:-18.66%/年間

2015年:+8.23%/年間

2016年:+21.24%/年間

2017年:+16.96%/年間

2018年:+0.88%/(1月のみ)

単純合計:+28.65%

と少なくとも3年保有していれば、十分プラスリターンを維持できていますね。例えば今投資信託(ミューチャル・ファンド)で株式ファンドや株式そのものを持っている投資家にとっては、このオフショアファンドに投資することで株式マーケットクラッシュのリスクヘッジ(回避)になっています。

投資されている個人投資家の皆さん、リスクヘッジ、パフォーマンスともに非常に満足されています。

もし、VIX指数のオフショアファンドの具体的なFactsheet(運用報告書)をご希望の方は

からお気軽にご連絡ください。

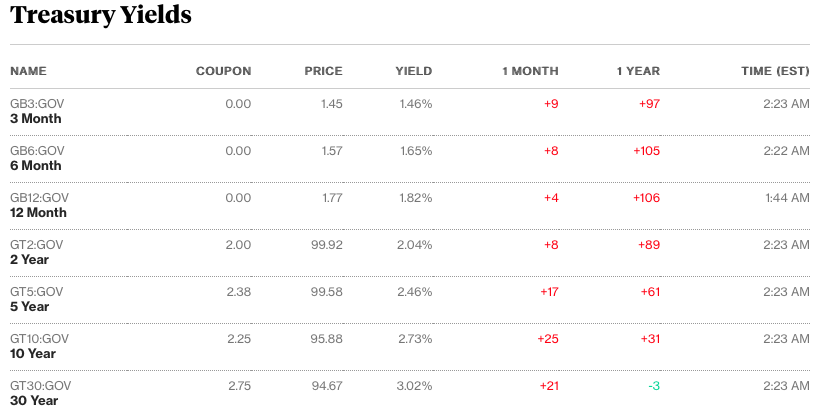

さて、もう1つ注目すべきは、米国の債券市場で「10年債券」と「30年債」の利回りが上昇している点です。

<米国の債金利動向>

(出典:Bloomberg)

30年債(超長期債)の(長期)金利が上昇しているというのは「米国景気への楽観/拡大/ポジティブ」と「物価上昇(インフレーション)」を意味しています。

つまり、「インフレーション」が強く意識され始めているので、10年債や30年債の長期金利が上昇していて、インフレーションが意識され始めると、短期金利(金融政策)を決定するFOMC(パウエル新FRB議長)にも影響を与えてくることになり、先週末から徐々に「3月米国利上げ」への意識が高まっていることになっています。

結果、米国株式の「売り」が先週金曜日(2/2)、昨日(2/5)そして(今晩2/6マーケット??)という株式マーケット調整が始まっています。

もともと2017年の夏頃から米国株式市場全般として「約20%程度のオーバーバリュー(過大評価)」と言われてきているので、20%程度下落調整が起こっても何も焦る必要はありません。

そして、月々一定金額を海外積立投資している個人投資家の皆さん、こんな短期的なマーケットクラッシュで慌てないでくださいね。きっともっと下落調整していきます。

でも、絶対に慌てない、積立投資を止めない、悲観しない。

マーケットは常に「上がり切れば、下がり、下がり切れば、上がるの繰り返し」です。だから中長期で投資しないと行けない。

これまでマーケットは上昇一辺倒だったので、むしろ今回の下落調整は「ラッキー」と思いましょう。結果的に、今の「積立投資の含み益」が目減りしたり、一時的にマイナスになったとしても「ドル・コスト平均法」と今後の「複利運用」を考えれば、下落する方が良いのです。

結局、中長期でコツコツと一定金額を積立投資するのが、遠回りなようで実は近道である「資産を殖やすための資産運用」のテッパンです。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

日本の借金は過去最大の1,053兆円!今年生まれた赤ん坊も830万円の借金を抱える計算に!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「財政問題」がテーマで

-

-

タンス預金が3年で30%増加の理由は財政問題(将来の増税)とマイナンバーでの資産把握

こんにちは、投資アドバイザーの眞原です。 今回は「タンス預金増加」のニュースについて。

-

-

さぁ10月!いよいよ「マイナンバー」通知開始!〜資産把握≒増税+デノミ+預金封鎖への道〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 いよいよ本日から10月と

-

-

インドネシア株式指数が11月8日現在、5年前比較で約+40%上昇6,049pt台の最高値圏で推移

こんにちは、眞原です。 今回はマーケット情報。 本稿のポイントは、

-

-

2017年富裕層資産規模でアジアが西欧を抜く見込み

こんにちは、眞原です。 BCGグループ(ボストン・コンサルティング・グループ)が発表したレポー

-

-

日銀保有の日本株式EFT累計額は8.9兆円で保有率59%!〜作られた日本株式市場〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は日本マーケットにつ

-

-

【財政問題】米メディアCNNにまで報道される日銀「超金融緩和策のリスク」

こんにちは、眞原です。 今回は、気になるニュースから「財政問題・金融危機」について。 そ

-

-

米国「政府機関閉鎖+債務上限引き上げ失敗」と「メキシコ国境に壁を作るか」のチキンレース?

こんにちは、眞原です。 明日から9月ですが、どうやら9月のグローバルマーケットは「荒れそう」な

-

-

演出されてきた株高!日経平均株価は433円の下落でついに昨年末終値を下回る!〜上げ下げに振り回されない資産運用を〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はマーケット(日本)