【投資信託情報】スパークス・日本株・ロング・ショート・ファンド『愛称:ベスト・アルファ』〜モーニングスター ファンド オブ ザ イヤー(Fund of the Year)2017〜

公開日:

:

最終更新日:2021/02/09

日本の投資信託(ミューチャル・ファンド)やETF

国内ファンド解説

こんにちは、眞原です。

今回は『モーニングスター ファンド オブ ザ イヤー(Fund of the Year)2017』のオルタナティブ部門の最優秀ファンドに選ばれていた「スパークス・日本株・ロング・ショート・ファンド『愛称:ベスト・アルファ』」の情報です。

(出典:SBI証券 HP、以下同様)

(出典:SBI証券 HP、以下同様)

さて、この投資信託(ミューチャル・ファンド)の情報前に・・・、

先に「ロング・ショート」について。

日本人投資家に馴染みの薄いこの言葉。

オフショアファンド(ヘッジファンド)では当然なのですが、この「ロング・ショート」というのは「ヘッジファンド戦略の1つ」です。

「ロング(買建て)」と「ショート(売建て)」の2つのポジションを用いて運用しています。

もっと具体的に言うと、今後株価が上昇していきそうな銘柄に関しては「買建て(ロング)」でリターンを狙い、下落しそうな銘柄に関しては、信用取引によって「売建て(ショート)」して下落時にもリターンを上げることができます。

ファンド運用(株式運用)における、1つのリスク「ヘッジ(回避)」方法ですね(日本のファンドにはほとんどありません)。

例えば、今の高値圏にあるような株式マーケットでは「下落余地」が大きくなってきているので、もし個人投資家で株式個別銘柄などに投資している方の場合、本来「ショートポジション(売建てポジション/信用取引)」も併せて持っておく方が良く、結果全体としてリスクを抑えることに繋がるのです。

ちなみに今回の「スパークス・日本株・ロング・ショート・ファンド『愛称:ベスト・アルファ』」は、今後も(中長期で)「日本株が上昇していく」という方針だそうなので、結局「買持ち(ロングポジションをショートポジションよりも多く持つこと)」が多い戦略だそうです。

では、このファンドのパフォーマンスから確認しましょう。

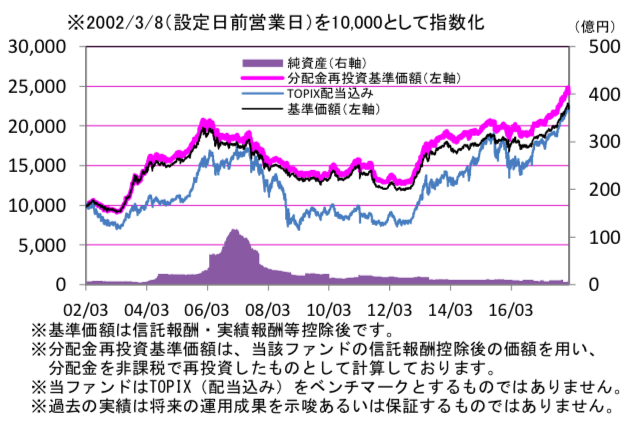

<基準価額の推移>

個人投資家が確認すべきなのは「黒色」のチャートです(ピンクは分配金再投資なので、無視しましょう・・・分配金受け取ってるので)。

結果的に、インデックスである「TOPIX(青色)」と遜色無いような基準価額水準で落ち着いています・・・。

TOPIXがベンチマークではないとのことですが、正直インデックスにパフォーマンスが負けるようであれば、このようなアクティブ型の投資信託(ミューチャル・ファンド)の存在意義はゼロです(分配金出しているのを考慮すれば、TOPIXを上回っているとのことでしょうけれども)。

個人的に日本の投資信託(ミューチャル・ファンド)の中では、このSPARXだけが(といっても良いほど)、まともなアクティブ型投資信託(ミューチャル・ファンド)だと勝手に思っています。

というのも、オフショアファンド(ヘッジファンド)が当然のようにやっている「ロング・ショート戦略」などを活用して運用しているからです。

さて、話を戻し・・・同ファンドの詳細として、

【基準価額】21,337円

【純資産総額】約24億円

とのことで、2002年から約16年間での設定来リターンは141%程度、純資産総額は一般的にファンド運用のギリギリライン(と言われる)純資産30億円を下回っています。ちなみに、このファンドは20億口を割り込むと償還する可能性があるようです。

本来、こういう「リスク分散で」投資しておいても良い投資信託(ミューチャル・ファンド)って、証券マンが本当に勧めないんですよね・・・、故に純資産が小さいまま。

まぁ、彼ら証券マンの多くがヘッジファンド(オフショアファンド)運用そのものを理解できている人が少ないのというのもその理由の1つでもある訳ですが。

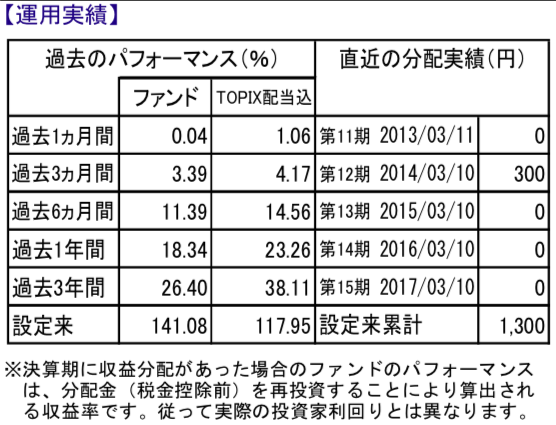

過去のパフォーマンスがこちら

確かに(ベンチマークではないとは言えど)過去3年で見ると、TOPIX配当込のパフォーマンスより劣っているので「ダメ運用」だった訳です。

ということは、過去3年間では、冷静に投資家サイドで考えれば、わざわざ高い手数料を払ってこの投資信託(ミューチャル・ファンド)に投資して運用しているよりも、コストの安いインデックス(TOPIX)に投資している方がリターンが良かった訳なので、ファンドマネージャーの腕が悪かったとしか言えません。

とは言え、設定来では順調な推移なので、さすがSPARX Groupだなと思います。

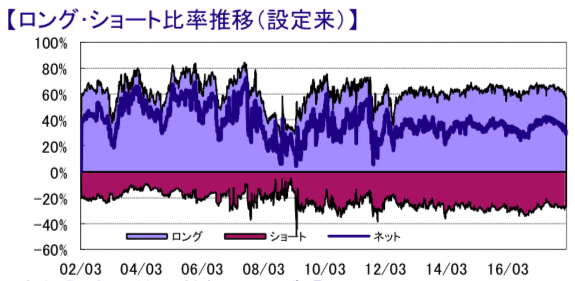

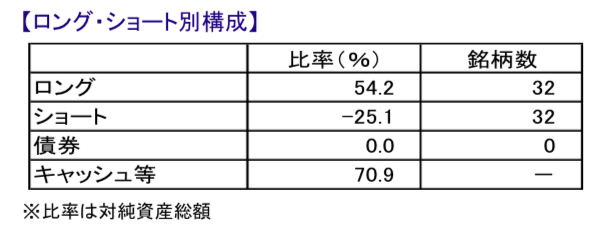

具体的なロング・ショートのポジション比率の推移と直近の構成比較がこちら

「キャッシュ等の比率が70%を越えている」という事情・・・、リスク回避の為に柔軟性がある運用だとも言えますが、投資家サイドからずれば「せっかく「運用するために」投資しているのに・・・」というやるせなさもあるかも知れません。

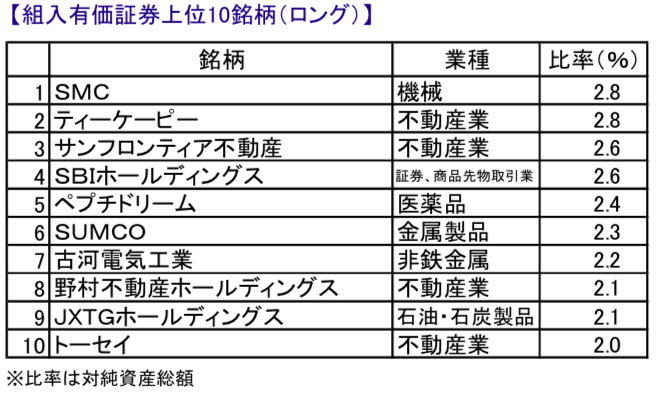

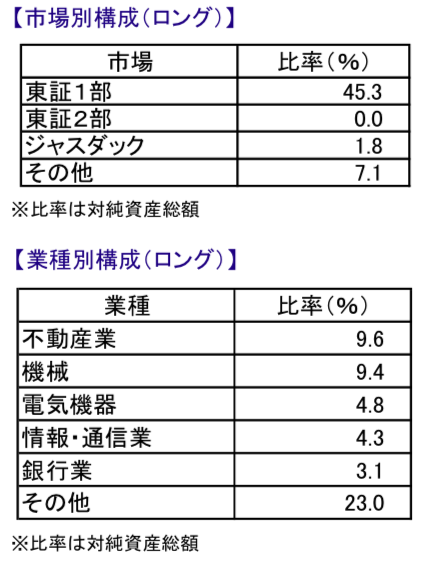

そして、こちらが「ロング(買建て)」の詳細

こういうファンドのポジション動向は、その業種や銘柄を見る時/考える時において参考になりますね。

日本株の今後の下落可能性(リスク)を気にしている個人投資家は、このような「ショート(売建て)」をしている投資信託(ミューチャル・ファンド)や、信用取引、売りから入れる取引、そしてオフショアファンド(ヘッジファンド)で、下落リスクに備える考え方をしたいものです。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

結い2101 〜鎌倉投信・独立系ファンドへの「直接投資」

こんにちは、真原です。 今回は、「結い2101」、鎌倉投信 が運用している投資信託(ミューチャ

-

-

インドネシア・ルピア債券ファンド(毎月決算型)愛称:ルピアボンド

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

「モーニングスター ファンド・オブ・ザ・イヤー2016」決定

こんにちは、投資アドバイザーの真原です。 今回はモーニングスター社が毎年発表している投資信託(

-

-

マーケットがクラッシュ中!新興国通貨(特にアジア通貨やブラジル・レアル)のファンドや資産を保有している投資家は要注意!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「為替」について。

-

-

【投資信託】何度でも書こう「新光US-REIT オープン(愛称:ゼウス)」はダメダメな投資信託(ミューチャル・ファンド)であると!〜毎月分配金に騙されるな〜

こんにちは、眞原です。 今回は、運用歴長く純資産総額も大きな『新光US-REIT オープン(愛

-

-

ETFバランス・ファンド

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産運

-

-

スパークス・日本株・ロング・ショート・プラス(リッパー・ファンド・アワード・ジャパン 2015)

あなたの資産運用を無料診断(所要3分)↓↓↓ こんにちは、K2 Investment 投資

-

-

みずほインデックス投資戦略ファンド(愛称:iパズル)

ランキング投票(クリック)お願いしますm(__)m ↓↓↓↓↓ にほんブログ村 こんにちは、K

-

-

J-REITオープン(年4回決算型)

あなたの資産運用を無料診断(所要3分) ↓↓↓ こんにちは、K2 Investm

-

-

フィデリティ・USハイ・イールド・ファンド

こんにちは、K2 Investment 投資アドバイザーのマハラです。 投資信託(ファンド)で資産