英ポンド(GBP)は安値圏、混迷極めるBrexitの行方はいかに?(通貨分散の重要性)

公開日:

:

最終更新日:2021/02/09

マーケット全般(株式、債券、為替)

こんにちは、眞原です。

今回は、マーケット全般(英国ポンド/GBP)について。

2016年6月に「英国がEU圏から離脱する国民投票に賛成(Brexit決定)」を決めてから、英国経済&政治は混迷を極めています。

混迷という言い方は言い過ぎで、単に「方向感定まらず、フワフワしている」という方が正しいかも知れません。

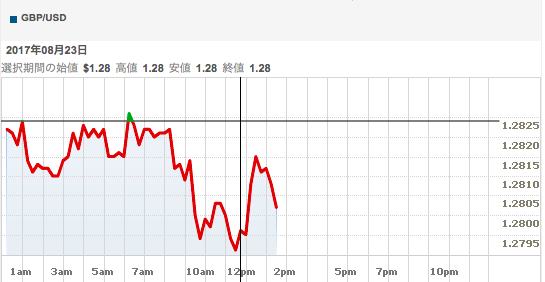

さて、本日のロンドン市場(午前)で、英ポンド(GBP)が対USDに対して、一時1ポンド=1.2791ドルと6月以来の安値圏に沈みました。

一部金融機関では1ポンド=1.2510ドルに下落することを目標として、現時点でポンド売り・ドル買いを推奨しています。

もし、1ポンド=1.26ドルに向かって急速に下落していけば、それはすなわち

「英ポンドは政治リスクを被っているとの見方を再燃させる可能性が高い」

ことを伺わせます。

<GBP/USD 15分間チャート(8/23)>

(出典:REUTERS)

さて、本日の動きの主な要因は、

英国のEU離脱(Brexit)を巡る懸念が膨らむ中で、英企業が投資に益々慎重になっていることを示す報告

が発表されたためです。

<EURに対してもGBPが下落>

(出典:Bloomberg)

上のチャートは見て分かるように「EUR高GBP安」です。

一時2016年10月以来となる、1ユーロ=0.9214ポンドまで買われる展開になりました。

Brexit後のGBPの推移の大半は「メイ首相や英政権のBrexit交渉に絡むポジティブ・ネガティブニュース」に反応している感が否めません。

Brexit そのものは「先々の方針無きEU離脱決定(Brexit賛成多数)」というのは大半のコンセンサスです。

だからこそ、この英国のEU離脱交渉が難航している結果の通りです。

為替推移を見ても、非常に分かりやすいでしょう。

<GBP/USD 3年チャート(線はBrexit決定後の7月)>

(出典:REUTERS、以下同様)

<GBP/EUR 3年チャート>

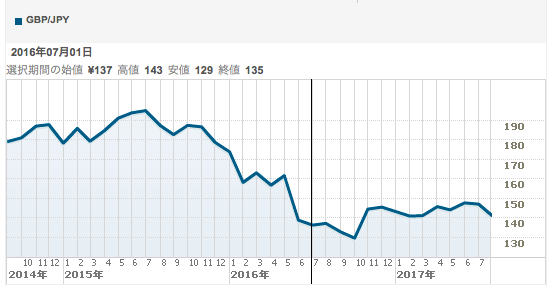

<GBP/JPY 3年チャート>

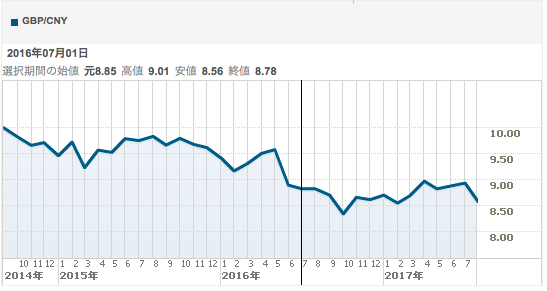

<GBP/CNY 3年チャート>

主要な通貨(USD、EUR、JPY、CNY)に対して、過去3年間でGBPは「下落(GBP安)多通貨高」になっているのが一目瞭然で、まして2016年6月のBrexit(縦線)を堺に一時は最安値を付け、直近はやや持ち直している水準です。

英国からすれば、英ポンド安(=為替によるインフレ)ですが、先週発表された7月の英国CPI(消費者物価指数)は前年同月比2.6%上昇(エコノミスト予想2.7%)、コアインフレ率2.4%、生産者物価の仕入価格は前年同月比6.5%上昇(6月は10%上昇)でした。

一方で、4-6月の平均賃金上昇率は前年同期比2.1%とエコノミスト予想を上回るものの、為替要因に伴う物価上昇に後れを取り、実質ベースでは前年同期比0.5%低下となっています。

簡単に言えば、英ポンドが安くなっているので、

輸入物価が高くなり(=インフレになり)、インフレ以上に、賃金上昇追いついていない=英国ポンドしか持っていない英国人は貧しくなっていっている

という状況です。

インフレ率が高まれば当然、英中央銀行(BOE)は「利上げ」をしてインフレ率を抑えにかかろうとしますが、金利が上がると(賃金が伸びてこない限りは)消費が落ちることに繋がるので、BOEの判断も非常に困難になってきます。

この状況を踏まえればもしかしたら、

オフショアファンドへ投資する際には、GBP資産よりも(一時の欧州債務危機(今後も続くと思いますが)から落ち着きを取り戻した)EUR資産にシフト、分散させておおくのも一つの資産運用、資産分散防衛に繋がる

ころあいかもしれません。

もろもろ考えると、英国の経済&政治状況は非常に難しい局面を綱渡り状態でやり過ごしている感が否めませんので・・・。

とはいえ、唯一の光は、GPB安の恩恵か・・・訪英観光客数の伸び率は順調ということです(内需恩恵)。

オフショア投資入門書(マニュアル)を

無料進呈します

オフショア投資とは:日本には入ってこない海外の金融商品に直接投資をすることをいいます。それらのファンドが主に税金のかからない国(オフショア)に登記されているのでオフショア投資と呼ばれています。

関連記事

-

-

ゴールド価格の不穏な上昇の意味〜金資産保有はBrexit後のマーケットショックへの備え〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はマーケット(世界

-

-

神の見えざる手を無視した、中国共産党の見えざる手!中国公的年金の株式投資を解禁で株価を押し上げか!?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 ギリシャ問題に揺れるグロ

-

-

米国利上げ後、一旦はドル安円高へ?その後は長期で円安トレンド形成か!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 いよいよ来週12/15-

-

3-110x110.png)

-

アゼルバイジャンが変動為替相場制に移行(通貨暴落へ備える為の通貨分散の重要性)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は為替情報について。

-

が現実化すると?7-110x110.png)

-

英ポンド注意報!Brexit(英国のEU圏離脱)が現実化すると?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は特に英ポンド(GB

-

-

香港ドル(金利)の上昇期待!海外積立投資(F社)の香港ドル建てや香港ドル資産保有の投資家には朗報か!?

こんにちは、眞原です。 今回は、香港ドル資産(HKD)を持つ投資家、またもう日本人は申込ができ

-

-

米国利上げでアジア債券&アジア通貨投資への転換点迫る?

こんにちは、投資アドバイザーの眞原です。 今回は「米国利上げ」と「アジア債券&通貨への投資」に

-

-

今後の米ドル日本円の為替ってど〜なるの?通貨分散はリスク分散!

こんにちは、投資アドバイザーの眞原です。 世界的に「トランプ相場」と呼ばれる、トランプ次期大統

-

-

【為替】コーヒー好きに朗報?投資家には涙?ブラジルレアル下落は「国家・通貨への信用」を意味している。

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「為替(ブラジルレ

-

-

首を長くして待ちに待った歴史的な世界株式の大暴落(コロナ・ショック発生)!マーケットの恐ろしさとエキサイティング〜ヘッジファンド(オフショアファンド)の本領発揮に期待〜【マーケット解説動画ブログ】

こんにちは、眞原です。 ブログ更新が1ヶ月ぶりくらいになりました。 2月は退屈なマーケッ