米国利上げでアジア債券&アジア通貨投資への転換点迫る?

公開日:

:

最終更新日:2021/02/09

マーケット全般(株式、債券、為替)

こんにちは、投資アドバイザーの眞原です。

今回は「米国利上げ」と「アジア債券&通貨への投資」について。

Bloombergで”Asian Nations Swimming in Debt at Risk From Fed Rate Hikes(借金まみれのアジア諸国、米国の利上げでリスク高まる)”というニュースが取り上げられていました。

※2017年第一弾ターニングポイントとなるか!米国(FRB)の「利上げ」で「ドル高円安」加速へ?/制度・規制・法律・金融政策, 為替マーケット全般

同記事のポイントとなるのは、

・アジア諸国のドル建て社債(債券)の発行額が肥大化

・中国の特に民間部門の債務の多さ

・米国利上げの影響

です。

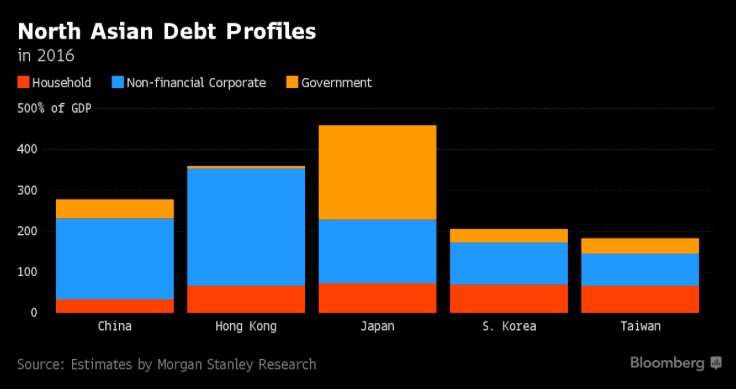

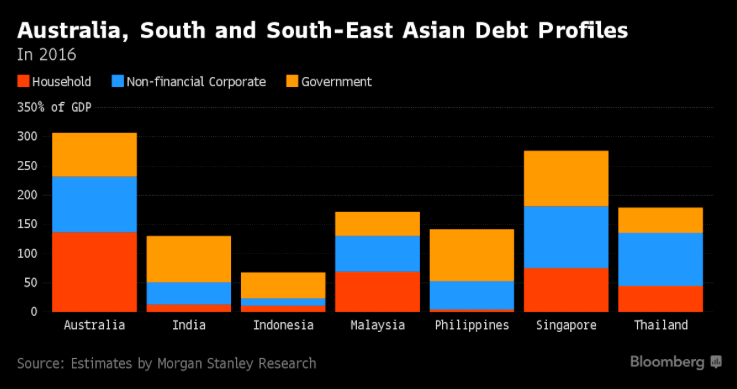

こちらがアジア太平洋地域の「債務事情」。

<アジア太平洋の各部門ごとの対GDP債務比率>

(オレンジ:家計部門、青:民間企業、黄色:政府)

(出典:Bloomberg)

細かく解説すると経済学になるのでここでは省きますが、大きく3つの経済主体(家計、民間、政府)があり、それぞれの「債務(債券)」があると考えてください。

そして、格付け会社S&Pによれば、2021年までに満期を迎えるアジアの社債の合計は

1兆ドル(約110兆円)近くあり、そのうちドル建ては63%、ユーロ建ては7%

となっているようです。

当然、継続して米国の金利が上がれば、アジア諸国からの資金流出に繋がり(アジア債券&通貨売り)、「ドル高要因」なので、さらに「中国人民元」と「アジア諸国通貨」の関係も重要になってきます。

利上げをしてもまだ米国債の利回りが低迷しているので、1997年のような急激な「アジア通貨危機」に陥るという見方は低いです。

ただ、米国利上げの影響は遅かれ早かれ、当然このような投資信託(ミューチャル・ファンド)や「アジア・ハイイールド債」「アジア・ボンド」などに大きな影響を与えると想定しておきましょう。

※アジア社債ファンド Aコース(為替ヘッジあり)〜資金流入増加の投資信託(ミューチャル・ファンド)〜/三井住友信託銀行

今後も利上げ継続の米国への資金還流と新興通貨売りの流れは一定で続くと想定して資産運用をしましょう(米ドル資産比率を高める方がリスクは低くなる)。

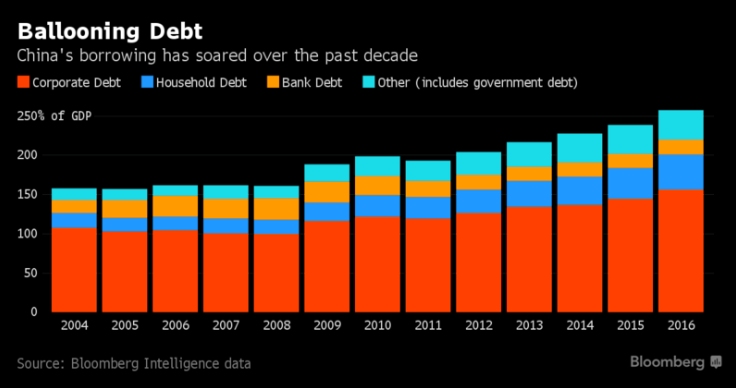

また中でも、中国の民間部門の債務比率の肥大化と整理はIMFからも指摘されていて、いわゆる「ゾンビ企業(実質破綻企業)」はかなりの数多いと予測されています。

ただ一方で、このようなゾンビ企業(民間企業)を徐々に破綻させていくのは「中国経済全体」にとってポジティブと捉えられます。

<中国債務のバブル化?>

(出典:Bloomberg)

中国の「民間の債務事情」をとやかく言う以前に、日本では「政府(≒民間の預貯金)の債務問題」から目を逸らすことはできません。

アジア債務問題(中国債務問題)を端に発するのか、はたまた日本の債務問題を契機として「金融危機(金融不安)」になるのか。

残念ながらそれは分かりませんが、それでもマーケットは常に(アジア通貨危機や英ポンド危機時のように)仕掛けながら「何かしらのバブル創出と崩壊(マーケットの歪み修正)を繰り返す」ので、個人投資家も日本の資産家もそれに備えて「資産分散」しておくにこしたことはありません。

※現在の日本において戦後直後の「ハイパーインフレ」と「預金封鎖&新円切替」と「財産税」は杞憂か?/財政問題

特に、基軸通貨である米国の米ドル(USD)の金利が動く時に(利上げ/利下げ)、過去の経済サイクルや歴史を振り返ると「何かしら大きな動き」があるのです。

スイスプライベートバンク入門書(マニュアル)を無料進呈します

日本のプライベートバンクではありません。

本場スイスの本物のプライベートバンクを開設するノウハウをまとめました。

関連記事

-

-

オーストラリアが利下げ(過去最低の2%へ)虚を突く為替変動!(豪ドル資産は大丈夫?)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「為替」に

-

-

米ドル強し!豪ドルが2009年以来6年ぶりの対米ドル安値圏へ。豪ドル資産の利益確定をお忘れなく!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 本日は「豪ドル関連資産に

-

-

日経平均株価一時800円超の下落!誰かが言った・・・日経平均株価20,000円台は「買い」です!と。短期の上げ下げに賭けるのはもう止めませんか?

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回はマーケット(日本)

-

-

米国株(S&P500)の今後の上昇はジェネレーションZの志向に影響されてくる!〜日本にも通じる世代間の志向・経験・考えの違い〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「資産運用の基礎(

-

がIMFのSDR(特別引き出し権)に採用見通し!〜通貨分散の多様性拡大〜1-110x110.png)

-

中国人民元(CNY)がIMFのSDR(特別引き出し権)に採用見通し!〜通貨分散の多様性拡大〜

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は、IMFが「(仮)

-

2-110x110.png)

-

2016年は中国発の為替ショックが発生か?(人民元、SDR採用のまとめ)

こんにちは、K2 Investment の眞原です。 今回は「為替」について。中でも、先日マー

-

-

「豪ドル デュアル・カレンシー債券への投資」について(豪ドル為替推移を確認しよう)

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「豪ドル デュアル

-

-

【為替】日本円以外の外貨を持つことが「為替リスク回避」になる

こんにちは、眞原です。 今回は「為替リスク」について。 (出典:REUTERS) 2018

-

-

アメリカ株(S&P500)の上昇、それはジェネレーション交代の産物である!

こんにちは、K2 Investment 投資アドバイザーの眞原です。 今回は「米国株式」に

-

-

各社ストラテジストによる2016年末の日本株式のターゲット見直しが相次ぐ

こんにちは、K2 Investment 投資アドバイザーの眞原です。 先週末に各ストラテジスト